Компании вправе привлекать для выполнения различных работ или услуг не только другие предприятия или организации, но и физических лиц. Такие отношения следует оформлять договором найма или трудовым соглашением на определенный период времени. В таком контракте необходимо указать планируемые результаты работ, на чьем оборудовании и материале выполняются работы, а также сумму и порядок выплаты вознаграждения. Если работы выполняются физическим лицом с использованием своих материалов и оборудования, он имеет право на профессиональный налоговый вычет, для получения которого он обязан предоставить в бухгалтерию заказчика документы, подтверждающие понесенные расходы.

Решение 1С Бухгалтерия 8.3 позволяет оформить такие вычеты корректно и без особых временных затрат. Все их размеры и типы хранятся в справочнике программы по видам вычетов НДФЛ. Ознакомиться с ним можно в разделе меню, посвященном начислению зарплаты и работе с персоналом. Далее следует пройти по закладке с настройками параметров вознаграждения, выбрать классификаторы НДФЛ и открыть закладку с видами вычетов.

Описываемый вычет предоставляется физическому лицу при начислении в 1С Бухгалтерия 8.3 ему вознаграждения в соответствии с заключенным договором, если обязанность по удержанию и перечислению НДФЛ в бюджет лежит на предприятии-заказчике.

Чтобы начислить и выплатить причитающееся по договору найма вознаграждение, в 1С Бухгалтерия применяется операция по формированию НДФЛ. Доступен данный документ в разделе меню, посвященном учету и отчетам по заработной плате и работе с персоналом. В нем необходимо выбрать требуемый документ и создать новую форму для его заполнения. Заполнять его следует на каждого исполнителя, с кем имеется заключенный договор подряда (ФИО указывается при заполнении шапки документа).

Закладка документа для начисления НДФЛ, где указываются доходы, в 1С Бухгалтерия 8.3 оформляется с учетом следующих рекомендаций:

- Обязательно указывается дата, когда было получено вознаграждение в рамках заключенного договора.

- Код дохода следует выбирать из соответствующего справочника. Как правило, это 2010, поскольку выплаты осуществляются по гражданско-правовому договору.

- Далее необходимо указать сумму дохода, которая получена исполнителем.

- Поле, где находится код вычета, заполняется автоматически, поскольку определяется решением 1С Бухгалтерия на основании классификации дохода. В случае с договором найма, такой код будет 403 в размере фактически осуществленных и подтверждённых документами расходов, которые непосредственно связаны с процессом производства работ.

- После этого необходимо указать сумму вычета на основании представленных исполнителем подтверждающих документов.

Далее следует переходить к заполнению закладки с определением суммы НДФЛ. Необходимо указать сумму начисленного налога, а также дату получения исполнителем вознаграждения (в соответствии с требованиями законодательства налог начисляется в момент получения дохода).

Закладку с отражением удержаний НДФЛ по всем ставкам следует заполнять следующим образом:

- Указать дату, когда был получен доход, с которого удерживается налог.

- Далее следует выбрать ставку, по которой начисляется и удерживается НДФЛ. В большинстве случаев – это 13%.

- На основании ставки налога необходимо рассчитать и указать его сумму.

- Срок перечисления суммы НДФЛ следует указывать, как следующий день за получением дохода.

- Также необходимо выбрать значение кода дохода из соответствующего справочника в 1С Бухгалтерия.

- Обязательным реквизитом является сумма выплаченного вознаграждения.

Проверить, насколько корректно ведется в 1С Бухгалтерия учет вычетов по НДФЛ, можно с помощью имеющихся отчетов.

источник

В действующем законодательстве Российской Федерации выделяются две разновидности стандартных вычетов по НДФЛ.

Во-первых, вычет на самого гражданина (личный вычет) — в размере 3 000, 500 руб. (подп. 1-2 п. 1 ст. 218 НК РФ). Этот вычет предоставляется не всем физическим лицам, а только некоторым («чернобыльцам», ветеранам, инвалидам I и II групп и др.). Полный перечень случаев предоставления личных стандартных налоговых вычетов по НДФЛ приведен в таблице 1.

Стандартные вычеты, не связанные с наличием у гражданина детей*

Категория получателей

Размер вычета

Комментарий

Лица, пострадавшие от радиации

К данной категории получателей вычета относятся лица, ставшие инвалидами, получившие заболевания:

— связанные с радиационным воздействием катастрофы на Чернобыльской АЭС (ЧАЭС);

— связанные с работами по ликвидации аварии на ЧАЭС;

— вследствие аварии на ПО «Маяк» в 1957 году и сбросов радиоактивных отходов в реку Теча;

— связанные с участием в работах по ликвидации аварии на ПО «Маяк»;

— связанные с проживанием на территориях, подвергшихся загрязнению вследствие аварии на ПО «Маяк».

Также право на вычет в указанном размере имеют:

— лица, принимавшие участие в 1986-1987 гг. в работах по ликвидации аварии на ЧАЭС;

— военнослужащие, проходившие в 1986-1987 гг. военную службу в зоне отчуждения ЧАЭС;

— лица, непосредственно участвовавшие в работах по сборке ядерного оружия (до 31.12.1961), ядерных испытаниях, работах по захоронению радиоактивных веществ;

— военнослужащие, принимавшие участие в 1988-1990 гг. в работах по объекту «Укрытие».

Право на вычет в указанном размере имеют:

— лица, получившие болезни, связанные с радиационной нагрузкой, вызванной последствиями радиационных аварий, учений, испытаний;

— медперсонал, получивший сверхнормативные дозы радиационного облучения при оказании медпомощи с 26.04.1986 по 30.06.1986;

— лица, получившие профессиональные заболевания, связанные с радиационным воздействием на работах в зоне отчуждения ЧАЭС;

— лица, эвакуированные, а также выехавшие добровольно из населенных пунктов, подвергшихся радиоактивному загрязнению вследствие аварии в 1957 году на ПО «Маяк» и загрязнения реки Теча;

— лица, принимавшие участие в ликвидации последствий аварии на ПО «Маяк» (1957-1958 гг.) и загрязнения реки Теча в 1949-1956 гг.;

— лица, эвакуированные (добровольно выехавшие) из зоны отчуждения ЧАЭС.

Право на вычет в указанном размере имеют инвалиды Великой Отечественной войны (ВОВ), а также

— инвалиды из числа военнослужащих, ставших инвалидами I, II и III групп при исполнении и обязанностей военной службы;

— инвалиды из числа бывших партизан, а также других категорий инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих.

Право на вычет в указанном размере имеют инвалиды с детства, а также инвалиды I и II групп

Лица, принимавшие участие в военных действиях

Право на вычет в указанном размере имеют:

— Герои Советского Союза, Герои России, лица, награжденные орденом Славы трех степеней;

— лица вольнонаемного состава советской армии и военно-морского флота СССР, ОВД и госбезопасности СССР, занимавшие штатные должности в учреждениях действующей армии в период ВОВ;

— лица, находившиеся в период ВОВ в городах, участие в обороне которых засчитывается им в выслугу лет для назначения льготной пенсии;

— участники Великой отечественной войны, боевых операций по защите СССР, проходившие службу в учреждениях, входящих в состав армии, и бывшие партизаны;

— лица, находившиеся в Ленинграде в период его блокады с 08.09.1941 по 27.01.1944, независимо от срока пребывания;

— бывшие узники концлагерей, гетто, созданных фашистской Германией и ее союзниками в период ВОВ;

— лица, уволенные с военной службы (призывавшиеся на военные сборы), выполнявшие военный долг в странах, в которых велись боевые действия;

— граждане, принимавшие участие в соответствии с решениями органов государственной власти РФ в боевых действиях на территории РФ.

Лица, отдавшие костный мозг для спасения жизни людей

Документом, подтверждающим право на вычет, может служить справка из медицинского учреждения, подтверждающая донорство костного мозга (письмо Минфина России от 15.12.2010 № 03-04-06/7-302).

Родители и супруги погибших военнослужащих и госслужащих

Право на вычет в указанном размере имеют:

— родители и супруги военнослужащих, погибших вследствие увечья, полученного при защите СССР, России, при исполнении иных военных обязанностей;

— родители и супруги госслужащих, погибших при исполнении служебных обязанностей.

Так, например, родители военнослужащего, погибшего при исполнении обязанностей военной службы в районе боевых действий в Чеченской Республике, имеет право на получение стандартного налогового вычета в размере 500 руб. за каждый месяц налогового периода (письмо УФНС по г. Москве от 11.09.2006 № 28-11/80630).

* См. пункт1 статьи 218 НК РФ. Если физическое лицо имеет право одновременно на несколько из указанных в таблице вычетов, предоставляется один из этих вычетов.

Во-вторых, на стандартные вычеты имеют право граждане, имеющие детей, супруги родителей, усыновители, опекуны, попечители, приемные родители. Вычет предоставляется на каждого ребенка в возрасте до 18 лет. А также на детей в возрасте до 24 лет, если они являются учащимися очной формы обучения, аспирантами, ординаторами, интернами, студентами, курсантами (подп. 4 п. 1 ст. 218 НК РФ).

Налоговые вычеты предоставляются с 1 января 2012 года в следующем размере:

- 1 400 руб. в месяц — на первого ребенка (код вычета — 114*);

- 1 400 руб. в месяц — на второго ребенка (код вычета — 115);

- 3 000 руб. в месяц — на третьего и каждого последующего ребенка (код вычета — 116);

- 3 000 руб. в месяц — на каждого ребенка-инвалида в возрасте до 18 лет (код вычета — 117);

- 3 000 руб. в месяц — на каждого ребенка-инвалида I или II группы в возрасте до 24 лет, если ребенок является учащимся очной формы обучения, (студентом, аспирантом, ординатором, интерном) (код вычета — 117).

Примечание:

* здесь и далее по тексту указаны коды вычетов из справочника «Коды вычетов» согласно Приложению № 3 к приказу ФНС России от 17.11.2010 № ММВ-7-3/611@ (в ред. приказа ФНС России от 06.12.2011 № ММВ-7-3/909@).

Стандартный налоговый вычет на ребенка должен быть предоставлен в двойном размере:

- не состоящему в браке единственному родителю (приемному родителю);

- единственному усыновителю;

- единственному опекуну (попечителю).

В данном случае применяются коды вычетов 118, 119, 120, 121 (в зависимости от того, предоставляется вычет на первого, второго, третьего ребенка, ребенка-инвалида или учащегося старше 18 лет).

Действующее законодательство Российской Федерации предусматривает также возможность отказа одного родителя (приемного родителя) от вычета в пользу другого (см. далее раздел статьи «Поступило заявление об отказе супруга работника от вычета»). В данном случае применяются коды вычетов 122, 123, 124, 125 в зависимости от того, предоставляется вычет на первого, второго, третьего ребенка, ребенка-инвалида или учащегося старше 18 лет.

Налоговый вычет на ребенка предоставляется до тех пор, пока доходы налогоплательщика-работника, подсчитанные нарастающим итогом с начала налогового периода — календарного года — не достигнут 280 000 руб. (ст. 218 НК РФ).

Отличительной особенностью стандартных налоговых вычетов является возможность их предоставления одному физическому лицу сразу по нескольким основаниям.

В программе «1С:Зарплата и управление персоналом 8» стандартные налоговые вычеты хранятся в справочнике Расчеты зарплаты -> Справочники -> Вычеты по НДФЛ (рис. 1). Рассмотрим несколько ситуаций, связанных с предоставлением гражданам стандартных налоговых вычетов по НДФЛ, которые зачастую вызывают вопросы у практикующих специалистов.

Правильное применение стандартных налоговых вычетов по НДФЛ невозможно без ответа на вопросы, с какого момента применять вычеты:

- с начала года;

- с даты приема на работу;

- с месяца поступления заявления на вычет.

В письме от 08.08.2011 № 03-04-05/1-551 Минфин России разъяснил, что стандартные налоговые вычеты по НДФЛ предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты (п. 3 ст. 218 НК РФ). Если у налогоплательщика право на получение стандартного налогового вычета не изменилось, повторной подачи заявления не требуется.

Таким образом, если речь идет о продолжении предоставления личного вычета или вычета на ребенка, не достигшего 18 лет, налоговый вычет применяется начиная с января текущего года без дополнительных документов. Это правило действует, если соблюдены иные условия вычета. В частности, относительно вычета на ребенка речь идет о следующих условиях: возраст ребенка менее 18 лет и доход налогоплательщика с начала года не превысил 280 000 руб.

Если речь идет о вычете на ребенка моложе 24 лет, который учится очно, рекомендуем для предоставления вычета с января дополнительно запросить в начале года справку из учебного заведения, подтверждающую, что ребенок все еще числится в данном учебном заведении (см. подробнее раздел этой статьи «Ребенок сотрудника не сдал сессию»).

Если сотрудник принят на работу в середине года, вычеты следует предоставлять с месяца приема на работу. При этом для правильного предоставления вычета на ребенка потребуется справка от предыдущего налогового агента: вычет на ребенка предоставляется до тех пор, пока доход, подсчитанный нарастающим итогом с начала года, не превысит 280 000 руб. (абз. 17 подп. 4 п. 1 ст. 218 НК РФ).

Справки 2-НДФЛ должны быть представлены со всех предыдущих мест работы с начала налогового периода (календарного года).

В программе «1С:Зарплата и управление персоналом 8» справку с предыдущего места работы нужно занести в форму справочника Физические лица, перейдя по кнопке НДФЛ к Вводу данных для НДФЛ на закладке Доходы на предыдущих местах работы (рис. 2).

Здесь в поле Данные по организации указывается организация, в которой будет учитываться эта справка, в том случае, если сотрудник работает в нескольких организациях. Если же он принят только в одну компанию, то ее наименование подставится по умолчанию .

Довольно часто у практикующих специалистов возникает вопрос: можно ли предоставить стандартный вычет, если у сотрудника нет справки по форме 2-НДФЛ от предыдущего работодателя. В такой ситуации предоставление вычета возможно, только если с начала года человек не работал. Этот факт можно подтвердить, например, копией трудовой книжки.

В противном случае нужно учитывать следующее. Одним из документов, который подтверждает право сотрудника на налоговый вычет на ребенка (если он начал работать в организации не с начала года), является справка по форме 2-НДФЛ от предыдущего работодателя.

Если справки нет, то работодатель не вправе предоставить такой вычет работнику (см., например, постановления ФАС Поволжского округа от 09.10.2008 № А12-55/08, Западно-Сибирского округа от 05.12.2006 № Ф04-7924/2006(28822-А46-27), от 27.07.2006 № Ф04-4697/2006(24695-А46-27) и от 20.04.2006 № Ф04-1436/ 2006(21704-А46-7)).

Справедливости ради стоит отметить, что имеется арбитражная практика, подтверждающая правомерность предоставления вычетов без справки 2-НДФЛ от предыдущего работодателя (см., например, постановления ФАС Московского округа от 17.03.2009 № КА-А40/1343-09, от 24.10.2006 № КА-А40/10310-06, Северо-Западного округа от 30.10.2008 № А56-2606/2008, от 14.08.2006 № А05-3035/2006-31, Уральского округа от 07.11.2006 № Ф09-9786/06-С2 и от 14.04.2005 № Ф09-1344/05-АК, Центрального округа от 18.10.2005 № А14-2305-2005/70/10 и от 01.06.2005 № А54-5096/04 С8). Однако руководствоваться этой позицией рискованно, вероятность споров с проверяющими крайне высока.

Если в течение года статус сотрудника изменился (у него родился ребенок или гражданин стал инвалидов), вычет следует предоставлять с месяца подачи заявления на вычет. При этом, если по какой-то причине заявление несвоевременно попало к бухгалтеру, то в течение налогового периода необходимо учесть это заявление. Перерасчет вычетов и НДФЛ в программе произойдет автоматически в расчетном периоде за предыдущие месяцы, начиная с месяца, с которого в программе пользователь установит применение вычетов.

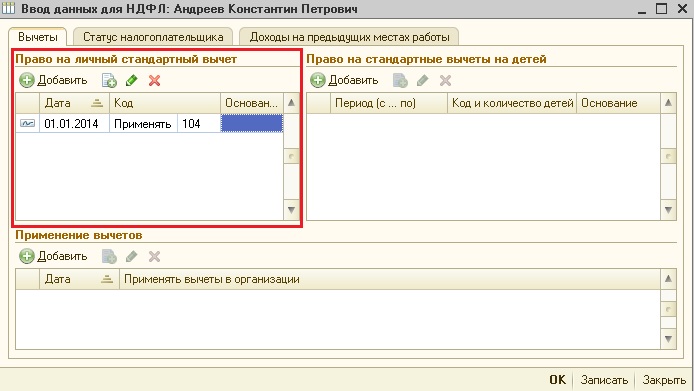

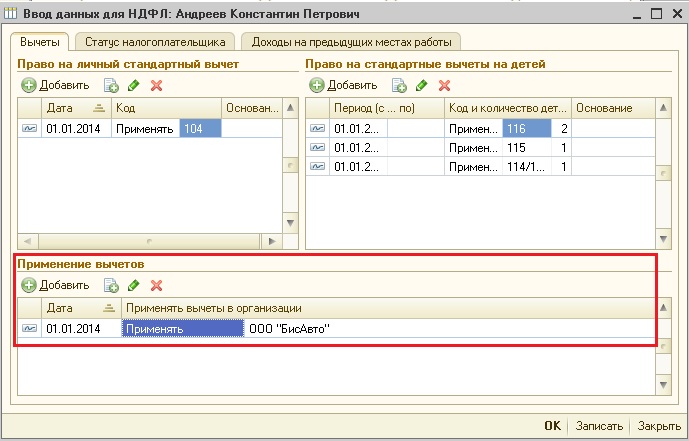

Указать применение вычетов в программе следует в форме справочника Физические лица, перейдя по кнопке НДФЛ к Вводу данных для НДФЛ на закладке Вычеты (рис. 3).

Вычеты применяются с той даты и в той организации, которые указаны в поле Применение вычетов. Если это поле не заполнено, информация о правах на вычеты не отражается при исчислении НДФЛ.

В поле Право на стандартные вычеты на детей есть возможность указать дату окончания права. Рекомендуется установить дату достижения 18-ти летнего возраста или дату очередного требования справки из ВУЗа.

Заявление гражданин может оформить в произвольной форме (см. образец бланка заявления № 1).

При определении налоговой базы по НДФЛ прошу с «____»______________201___ г. предоставлять мне следующие ежемесячные стандартные налоговые вычеты:

1. В соответствии с подп. 2 п. 1 ст. 218 Налогового кодекса РФ в размере 500 руб.

Документы, подтверждающие право на вычет прилагаю:

— копия справки, подтверждающей донорство костного мозга.

2. В соответствии с подп. 4 п. 1 ст. 218 Налогового кодекса РФ в размере 3 000 руб. (на четвертого ребенка — Алексееву Анну Андреевну, родившуюся — 12.08 1999).

Документы, подтверждающие право на вычет прилагаю:

— копии свидетельств о рождении детей:

первого — Алексеевой Ольги Петровны;

второго — Алексеева Ильи Андреевича;

третьего — Евсеева Ивана Антоновича;

четвертого — Алексеевой Анны Андреевны.

Справки по форме 2-НДФЛ с прежних мест работы в текущем году прилагаю.

Возраст ребенка важен для подтверждения права родителя на получение вычета именно на этого ребенка. Последовательность рождения детей (первый, второй, третий) не меняется из-за того, что старший ребенок умер или достиг возраста, после которого стандартные вычеты на него родителям не предоставляются. Он по-прежнему является старшим (первым), а остальные дети остаются, соответственно, вторым и третьим ребенком.

Доходы, полученные гражданином по договору аренды, облагаются НДФЛ. В данном разделе следует рассмотреть три различные ситуации:

- арендатор является единственным налоговым агентом, выплачивающим гражданину доход (например, если договор аренды заключен с пенсионером);

- договор аренды заключен с сотрудником организации;

- договор аренды заключен с человеком, который работает в другом месте по трудовому договору.

Если договор заключен с физическим лицом, которое помимо арендной платы других доходов не получает, необходимо учитывать следующее. Особенности предоставления стандартных налоговых вычетов арендодателю разъяснены в письме Минфина России от 12.10.2007 № 03-04-06-01/353. Если в течение налогового периода доход физическому лицу выплачивается не каждый месяц, а, например, только два раза, стандартный налоговый вычет может предоставляться за все месяцы налогового периода, предшествующие выплате дохода, до достижения предельных сумм дохода, исчисленных нарастающим итогом с начала налогового периода, при превышении которых стандартные налоговые вычеты не предоставляются. Таким образом, право на вычет сохраняется в течение налогового периода — календарного года. Вычет за текущий месяц и вычет за предыдущий месяц (когда дохода человек не получал) суммируются.

Если договор заключен с работником организации, отдельно по договору вычеты не предоставляются.

И.И. Иванов работает в ООО «База» с января 2013 года с ежемесячным окладом 30 000 руб. При трудоустройстве справку по форме 2-НДФЛ от предыдущего работодателя сотрудник не представлял (с начала года до приема на работу в ООО «База» Иванов не работал, что подтверждают записи в его трудовой книжке). У сотрудника есть сын — 10 лет (дата рождения 01.01.2003). При приеме на работу он написал заявление о предоставлении стандартного вычета по НДФЛ на ребенка в сумме 1 400 руб.

В апреле 2013 года с Ивановым был заключен договор аренды автомобиля. Сумма ежемесячной арендной платы 10 000 руб.

Рассмотрим последовательно порядок отражения указанных событий в учете в «1С:Зарплате и управлении персоналом 8». Для приема на работу сотрудника в программе можно воспользоваться помощником приема на работу или документом Прием на работу.

Ввести сведения о стандартных налоговых вычетах можно либо из справочника Физические лица (меню Предприятие -> Физические лица), либо из справочника Сотрудники (меню Предприятие -> Сотрудники). Информация о стандартных налоговых вычетах указывается в программе в форме Ввод данных для НДФЛ (меню Предприятие -> Сотрудники -> раздел Налоговые вычеты, Статус налогоплательщика -> поле Стандартные) или по кнопке НДФЛ из справочника Физические лица.

Документ Ввод данных для НДФЛ состоит из нескольких частей. Часть Право на личный стандартный вычет в данном случае не заполняется. Сотрудник не предоставил документов, подтверждающих его право на личный вычет 3 000 руб. или 500 руб. (не является инвалидом, лицом, пострадавшим от радиации и т. п.)

Отразить в программе данные по вычету, который предоставляется Иванову, можно следующим образом. На закладке Вычеты в табличной части Право на стандартные вычеты на детей вводится новая строка по кнопке Добавить. В реквизите Период с указывается дата — 01.01.2013. С января месяца сотрудник имеет право на вычет.

Рассмотрим подробнее порядок указания даты окончания предоставления вычета. Ограничение, определяющее возраст ребенка, при достижении которого родитель теряет право на вычет, установлено абзацем 12 пункта 4 статьи 218 НК РФ — 18 лет или 24 года, — если ребенок является учащимся очной формы обучения, аспирантом, ординатором, интерном, студентом или курсантом. В данном случае ребенку сотрудника 10 лет и неизвестно, где он будет учиться после школы. Поэтому применяем первый из указанных возрастных критериев — 18 лет. По общему правилу вычет предоставляется до конца календарного года, в котором ребенок достиг 18-ти лет. Такой порядок предусмотрен абзацами 11 и 12 подпункта 4 пункта 1 статьи 218 НК РФ. Поэтому дата окончания предоставления вычета — 31.12.2021.

В реквизите Код и количество детей был зафиксирован факт наличия права физического лица на соответствующий вид вычета (Применять или Не применять), в двух других колонках — код вычета, который применяется и предоставляется данному сотруднику в зависимости от очередности ребенка и количество детей, находящихся на иждивении сотрудника, по содержанию которых должен предоставляться вычет с указанным кодом. В нашем примере, код 114/108 — на первого ребенка и количество детей — 1.

В реквизите Основание указывается документ, на основании которого предоставляется стандартный вычет. В нашем примере — свидетельство о рождении.

Для того чтобы стандартные налоговые вычеты, право на которые отражено в верхней части формы, предоставлялись при расчете НДФЛ, необходимо ввести данные в табличную часть Применение вычетов. По кнопке Добавить данные о применении вычетов заполняются автоматически. После оформления стандартных вычетов на ребенка в рассмотренном порядке при ежемесячном начислении Иванову оплаты труда (иного облагаемого налогом дохода) будет производиться исчисление НДФЛ с применением вычета 1 400 руб. в месяц (до того, как доходы сотрудника, подсчитанные нарастающим итогом с начала года, не достигнут 280 000 руб.).

В апреле 2013 года вычеты Иванову будут предоставлены следующим образом. Вначале будет подсчитан его суммарный доход за месяц. При условии полной отработки месяца доход, облагаемый НДФЛ, будет равен: 30 000 руб. + 10 000 руб. = 40 000 руб. Сумма НДФЛ составит:

(40 000 руб. — 1 400 руб.) х 13 % = 5 018 руб.

Отдельно по доходу в виде арендной платы вычет не применяется.

Рассмотрим еще одну ситуацию:

Договор аренды заключен с лицом, не являющимся работником арендатора. При этом указанный гражданин числится в штате другой организации. В соответствии с пунктом 3 статьи 218 НК РФ стандартный вычет по НДФЛ гражданину представляет только один налоговый агент (по выбору гражданина). Именно заявление о предоставлении вычета и определяет выбор налогоплательщика. Заявление, написанное одновременно в нескольких организациях — это вопрос взаимоотношение налогоплательщика и налогового органа. Если вычет будет предоставлен без заявления и справки 2-НДФЛ с предыдущих мест работы, налоговому агенту может грозить ответственность.

Установить конкретные причины предоставления стандартных налоговых вычетов физическому лицу двумя и более налоговыми агентами в течение одного налогового периода, а также выявить, как возможные следствия, факт совершения лицом налогового правонарушения, выразившегося в неполной уплате НДФЛ данным физическим лицом, или факт невыполнения налоговым агентом обязанности по удержанию и перечислению налога в бюджет налоговый орган вправе в ходе проведения налогового контроля посредством налоговых проверок, получения объяснений от налогоплательщиков и налоговых агентов. Как подчеркивают специалисты региональных УФНС, виновным в таком правонарушении может быть признан как гражданин, так и налоговый агент (см., например http://www.r59.nalog.ru/ fl/fl_ndfl/fl_nal_v/standvich59/3712169/).

Инвалидом считается лицо, которое имеет нарушение здоровья со стойким расстройством функций организма, обусловленное заболеваниями, последствиями травм или дефектами, приводящее к ограничению жизнедеятельности и вызывающее необходимость его социальной защиты (ч. 1 ст. 1 Федерального закона от 24.11.1995 № 181-ФЗ). Признание гражданина инвалидом осуществляется при проведении медико-социальной экспертизы в порядке, установленном Постановлением Правительства РФ от 20.02.2006 № 95 «О порядке и условиях признания лица инвалидом». Гражданину, признанному инвалидом, выдается справка, подтверждающая факт установления инвалидности, с указанием группы, а также индивидуальная программа реабилитации.

С месяца, в котором человек получил инвалидность I или II группы, он может воспользоваться правом на стандартный налоговый вычет по НДФЛ в сумме 500 руб. (при условии предоставления работодателю справки и заявления о предоставлении вычета). Норм о предельном размере дохода, ограничивающего право на данный вычет, в действующем законодательстве РФ не предусмотрено. Вычет следует предоставлять независимо от размера дохода.

С.С. Смирнов работает в ООО «База» с 2011 года. Детей у работника нет. 25 февраля 2013 года он предъявил в бухгалтерию организации справку, подтверждающую факт установления инвалидности II группы от 18.02.2013 и заявление о предоставлении стандартного вычета в сумме 500 руб.

В программе «1С:Зарплата и управление персоналом 8» информацию о стандартном личном вычете следует отразить в форме Ввод данных для НДФЛ (меню Предприятие -> Сотрудники —> раздел Налоговые вычеты, Статус налогоплательщика -> поле Стандартные) следующим образом. На закладке Вычеты в табличной части Право на личный стандартный вычет вводится новая строка по кнопке Добавить. В реквизите Дата указывается дата — 01.02.2013.

В реквизите Код указывается код 104 (инвалид II группы). В реквизите Основание — документ, на основании которого предоставляется стандартный вычет — справка об инвалидности.

Следует отметить, что заполнение реквизита Основание обязательным не является. Соответствующие сведения указываются при необходимости для оптимизации поиска документов (например, в случае проверки налоговыми инспекторами).

Группа инвалидности может быть пересмотрена. Например, сотрудник-инвалид II группы, который получал в течение года вычет 500 руб., после пересмотра группы инвалидности (присвоении инвалидности III группы) перестает получать вычет.

Заполнение реквизита Основание позволит бухгалтеру в будущем контролировать данный вопрос и своевременно запросить у работника документ-подтверждение права на вычет.

Далее по кнопке Добавить заполняется данными нижний раздел документа Применение вычетов. Если данные о применении вычетов не заполнить, то, несмотря на то, что информация о праве на вычеты введена, вычеты предоставляться не будут.

Как мы указывали выше, вычет на ребенка должен быть предоставлен в двойном размере:

- не состоящему в браке единственному родителю (приемному родителю);

- единственному усыновителю;

- единственному опекуну (попечителю).

Статус «одинокая мать» не всегда тождественен статусу «единственный родитель».

Если вновь принятая сотрудница просит предоставить ей двойной стандартный вычет на ребенка, необходимо иметь в виду следующее.

Родитель (опекун, попечитель) признается единственным, если:

- второй родитель (опекун, попечитель) умер;

- второй родитель (опекун, попечитель) признан судом безвестно отсутствующим или умершим;

- отец не указан в свидетельстве о рождении ребенка;

- отцовство ребенка юридически не установлено;

- органом опеки и попечительства ребенку назначен только один опекун (попечитель).

Не является единственным родителем, в частности:

- мать или отец, у которых родился ребенок вне зарегистрированного брака, если отцовство установлено;

- мать или отец ребенка, если один из родителей лишен родительских прав;

- одинокий родитель(если он не единственный), независимо от того вступил в брак или нет, усыновлен (удочерен) или нет ребенок супругом (супругой) в новом браке.

Таким образом, тот факт, что женщина родила ребенка, не будучи в зарегистрированном браке, на порядок предоставления вычета не влияет.

Чтобы подтвердить право на стандартный налоговый вычет в двойном размере, единственный родитель должен представить копию свидетельства о рождении ребенка, копию паспорта, и другие подтверждающие документы (см. таблицу 2).

Документы, подтверждающие право на стандартный вычет по НДФЛ на ребенка в двойном размере*

Документ, подтверждающий право на вычет в двойном размере

Комментарий

Копия свидетельства о смерти второго родителя

Заверять копию нотариально не нужно

Второй родитель признан безвестно отсутствующим или умершим

Выписка из решения суда о признании второго родителя безвестно отсутствующим или умершим

Гражданин признается безвестно отсутствующим по заявлению заинтересованных лиц судом в порядке, предусмотренном главой 30 ГПК РФ (ст. 276-280). Условие — отсутствие в месте жительства гражданина сведений о месте его пребывания в течение года.

Условием признания гражданина умершим (пп. 1 и 2 ст. 45 ГК РФ) является отсутствие в месте его жительства сведений о месте его пребывания в течение 5 лет. В законодательстве установлены и специальные сроки:

— при обстоятельствах, угрожавших смертью или дающих основание предполагать его гибель от определенного несчастного случая, — в течение 6 месяцев;

— в связи с военными действиями — не ранее чем по истечении 2-х лет со дня окончания военных действий.

Копия свидетельства о рождении ребенка, в котором отсутствуют сведения об отце ребенка (в соответствующей графе поставлен прочерк).

Справка о рождении ребенка, составленную со слов матери по ее заявлению (является основанием для внесения сведений об отце в свидетельство о рождении).

В отношении детей, родившихся до 1999 года, вместо справки подлежит представлению иной подобный документ, выданный отделением ЗАГС

Ребенку назначен единственный опекун или попечитель

Акт органа опеки и попечительства о назначении опекуна или попечителя

Если опекун или попечитель вступают в брак, то размер стандартного вычета не изменяется и остается двойным. Это объясняется тем, что супруги опекунов или попечителей не имеют права на вычеты по отношению к подопечным детям. Другими словами, опекуны и попечители не «передают» один из двух полагающихся им вычетов своим супругам.

В то же время, в порядке исключения из общей нормы, орган опеки и попечительства при устройстве в семью на воспитание детей, оставшихся без попечения родителей, исходя из интересов ребенка, может назначить ему нескольких опекунов или попечителей.

В этом случае, право на стандартные вычеты возникает у каждого из них, но только в однократном размере.

Аналогичные разъяснения можно найти на сайтах региональных УФНС (см., например, http://www.r59.nalog.ru/fl/fl_ndfl/fl_nal_v/standvich59/3888265/).

Примечание:

* См. письма Минфина России от 19.07.2012 № 03-04-06/8-206, от 23.05.2012 № 03-04-05/1-657, от 12.08.2010 № 03-04-05/5-449.

Нахождение родителей в разводе или лишение одного из родителей родительских прав не означает отсутствия у ребенка второго родителя, то есть наличия у ребенка единственного родителя, поэтому в случае лишения одного из родителей родительских прав другой родитель не имеет права на получение удвоенного налогового вычета, установленного подпунктом 4 пункта 1 статьи 218 НК РФ. При этом мать не может быть признана единственным родителем, в том числе, если супруги состоят в разводе и местоположение отца не установлено. Факт вступления родителя в брак, при условии, что ребенок не усыновляется, никак не влияет на статус единственного родителя.

Подробнее об этом можно прочитать на сайте www.buh.ru в статье — «Что следует понимать под термином «единственный родитель»?» (см. / document-1455 ).

Подпунктом 4 пункта 1 статьи 218 НК РФ предусмотрено, что:

- до 18 лет вычеты предоставляются независимо от того, учится ребенок или нет;

- до 24 лет вычеты предоставляются, если ребенок является учащимся очной формы обучения (аспирантом, ординатором, интерном, студентом, курсантом).

Собственно сам факт несдачи сессии на порядок предоставления стандартных вычетов по НДФЛ на ребенка не влияет. Ребенка сотрудника могут перевести на повторный год обучения. Он может взять академический отпуск, во время которого вычеты родителю предоставляются в общем порядке.

Правовые последствия имеет факт отчисления ребенка сотрудника из учебного заведения. Если ребенок завершит обучение до того, как ему исполнится 24 года (это относится и к ситуации, когда ребенка по какой-то причине отчислили из вуза), оснований для предоставления вычета уже не будет (письмо Минфина России от 12.10.2010 № 03-04-05/7-617). И родитель потеряет право на вычет начиная с месяца, следующего за тем, в котором обучение прекратилось. Например: если ребенок отчислен с июня, уже с июля, а не после окончания каникул в сентябре, бухгалтер должен отразить в программе прекращение предоставления вычета.

На практике возможна следующая ситуация: в январе сотрудник представил справку из учебного заведения, подтверждающую, что ребенок учится по очной форме. Бухгалтер предоставляет вычет до конца года и выясняет, что ребенок отчислен из учебного заведения еще в июне. НДФЛ придется удержать из последующих доходов. Предоставление вычета неправомерно.

Чтобы избежать обозначенной проблемы работодатель может обязать сотрудников предоставлять справки об обучении детей два раза в год — в январе и сентябре.

Если ребенок, который с начала года учился по очной форме, после несдачи экзаменов перевелся на вечернее (очно-заочное) отделение, его родитель теряет право на вычет с начала заочного обучения. Однако налог за периоды обучения по очной форме пересчитывать нет необходимости. Применение стандартных вычетов на ребенка за данный период правомерно. Аналогичные разъяснения можно найти на сайтах региональных управлений налоговой службы.

Например, специалисты УФНС по Пермскому краю комментирует аналогичную ситуацию. В январе — марте студент учился по очно-заочной (вечерней) форме обучения, а с апреля до конца года — по очной форме обучения. В данном случае специалисты налогового ведомства указывают, что родители вправе получать стандартный налоговый вычет, начиная с апреля и далее.

Двойной вычет может быть предоставлен одному из родителей (приемных родителей) по их выбору, если второй родитель (приемный родитель) письменно отказался от вычета (абз. 16 подп. 4 п. 1 ст. 218 НК РФ). Если супруг работника родителем ребенка не является (например: речь идет о ребенке от предыдущего брака), принимать документы на отказ от вычета и предоставлять вычет в двойном размере не нужно. В данном разделе речь пойдет о ситуации, когда от вычета отказывается супруг работника, который является вторым родителем ребенка.

О документах, которые потребуются для предоставления вычета в двойном размере см. таблицу 3.

Оформление отказа от стандартного вычета на ребенка в пользу второго родителя

Кто оформляет документ

Наименование документа

Комментарий

Заявление о предоставлении вычета в двойном размере

По общему правилу ежегодное оформление заявления на вычет не требуется. Однако мы рекомендуем все же брать с сотрудников ежегодные заявления. Объясняется это следующим.

отказаться от вычетов может только тот родитель, который имеет на них право.

Право на получение вычетов обусловлено:

— наличием у родителя доходов, облагаемых НДФЛ по ставке 13 процентов;

— участием в содержании ребенка.

Если, например, отказ от вычета оформляет супруга работника, которая находится в отпуске по уходу за ребенком и не получает вычеты по причине отсутствия облагаемого НДФЛ дохода (сумма пособия по уходу за ребенком от НДФЛ освобождена), у ее супруга право на вычеты не возникает. Такие разъяснения приведены в письмах Минфина России от 03.04.2012 № 03-04-06/8-95, от 25.03.2011 № 03-04-05/7-186, от 05.03.2009 № 03-04-06-01/52.

То есть право на двойной вычет с течением времени может теряться.

Заявление налоговому агенту супруга работника об отказе от вычета

Заявления нужно оформлять с указанием персональных данных этого родителя и реквизитов свидетельства о рождении ребенка. Стандартный налоговый вычет предоставляется на каждого конкретного ребенка. Законодательство не запрещает родителям распределять эти вычеты между собой. Например, при наличии в семье двоих детей отец может отказаться от вычета на первого ребенка и получать двойной вычет на второго, а мать — наоборот, отказаться от вычета на второго ребенка, а на первого ребенка получать двойной вычет.

Работодателю, который будет предоставлять вычет в двойном размере, потребуется копия данного заявления с отметкой налогового агента супруга работника о получении заявления. Этот документ будет доказывать, что супругу работника вычеты действительно не предоставляются.

Заявление налоговому агенту работника в произвольной форме

Необходимость оформления данного документа следует из письма ФНС России от 03.11.2011 № ЕД-3-3/3636

Налоговый агент супруга работника

Данные справки мы рекомендуем запрашивать ежемесячно. Они должны свидетельствовать о том:

— что в текущем месяце родитель, отказывающийся от вычета, имел право на получение доходов, облагаемых НДФЛ по ставке 13 процентов;

— что сумма таких доходов нарастающим итогом с начала года не превысила 280 000 руб.

Начиная с месяца, в котором сумма доходов превысит 280 000 руб., родитель теряет право на вычет. Следовательно, с этого же месяца он теряет право и на отказ от вычета в пользу второго родителя. При ином подходе возникает большая вероятность злоупотреблений правом. Например: один из родителей с высокой зарплатой, понимая, что стандартный вычет на ребенка ему все равно предоставляться не будет, оформляет отказ от вычета в пользу второго родителя с небольшой зарплатой. В отсутствие справок с места работы супруга у налогового агента второго родителя нет возможности проконтролировать факт данных злоупотреблений.

В законодательстве РФ установлены следующие коды вычетов, которые применяются при отказе одного из родителей от вычета в пользу другого родителя:

- 122 — вычет в двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей);

- 123 — вычет в двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей);

- 124 — вычет в двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей);

- 125 — вычет в двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей (приемных родителей).

Ошибка бухгалтера при применении вычета может быть обнаружена до или после окончания налогового периода — календарного года. Ошибка может повлечь переплату по налогу или недоимку.

Вначале рассмотрим ситуацию с недоимкой. Если возможность доудержать налог есть — нужно пересчитать НДФЛ и доудержать налог из последующих выплат. Согласие сотрудника на это не нужно. Единственное установленное в законодательстве условие — сумма удержания не должна составлять более 50 % причитающейся человеку оплаты (ст. 138 ТК РФ).

Возможна ситуация, когда доудержать налог не из чего (выплат человеку больше не производилось). В таком случае налоговый орган нужно уведомить о невозможности удержать НДФЛ в месячный срок по окончании налогового периода, т. е. в срок до 31 января следующего календарного года.

Подача сведений о невозможности удержать с физического лица исчисленную сумму НДФЛ не освобождает налогового агента от обязанности представить сведения по форме 2-НДФЛ по итогам налогового периода в отношении такого физического лица в срок до 1 апреля (справку с признаком «1»). Аналогичные разъяснения можно найти на сайтах региональных УФНС.

Если речь идет об ошибке бухгалтера в применении вычета, которая повлекла переплату по НДФЛ (излишнее удержание из доходов гражданина), необходимо действовать так.

Организация — налоговый агент обязана сообщить об этом налогоплательщику в течение 10 рабочих дней (абз. 2 п. 1 ст. 231, п. 6 ст. 6.1 НК РФ). Форма и способ сообщения о наличии переплаты по НДФЛ Налоговым кодексом РФ не предусмотрены. Поэтому налоговый агент вправе направить налогоплательщику сообщение в произвольной форме — см. Бланк уведомления (письмо Минфина России от 16.05.2011 № 03-04-06/6-112).

Настоящим уведомляем Вас о возникшей за период с. . . по . . . переплате по НДФЛ, удержанной из суммы, начисленной в Вашу пользу дохода.

Возврат налога может быть осуществлен только перечислением на банковский счет.

Для возврата налога Вам следует обратиться в бухгалтерию . с соответствующим заявлением с указанием счета перечисления средств.

За возвратом излишне удержанного НДФЛ человек может обратиться к налоговому агенту с заявлением в произвольной форме (см. Бланк заявления № 2). Об этом сказано в пункте 1 статьи 231 НК РФ.

источник

Сотрудники, имеющие несовершеннолетних детей, имеют право на стандартный налоговый вычет по НДФЛ. Если ребенок получает образование по очной форме, то вычет по нему применяют до 24 лет. Читайте в нашей статье, как оформить вычеты на детей в 1С 8.3 ЗУП.

Полный доступ на месяц! — Формируйте документы, тестируйте отчеты, пользуйтесь уникальным сервисом экспертной поддержки «Системы Главбух».

Позвоните нам по телефону 8 800 222-18-27 (бесплатно).

В 2019 году применяют такие вычеты на детей:

- На первого ребенка – 1 400 рублей;

- На второго ребенка – 1 400 рублей;

- На третьего и последующих – 3 000 рублей;

- На ребенка-инвалида – 12 000 рублей для родителей и 6 000 рублей для опекунов.

Они действует до месяца, в котором общий доход сотрудника за текущий год превысил 350 000 рублей.

Вычеты предоставляют одновременно обеим родителям. Если сотрудник работает на нескольких работах, вычет предоставляют только по одному из мест работы на выбор.

Матерям-одиночкам или одному из усыновителей предоставляют вычет в двойном размере.

Для получения налогового вычета на ребенка работник должен предоставить в отдел кадров:

- Свидетельство о рождении каждого ребенка;

- Справку 2-НДФЛ с предыдущей работы (для вновь принятых сотрудников);

- Справку из учебного заведения на детей от 18 до 24 лет;

- Справку об инвалидности;

- Заявление на предоставление вычета .

Программа 1С автоматически рассчитывает НДФЛ с учетом всех стандартных вычетов. Формула расчета такая:

Для правильного расчета нужно отразить заявление на вычеты в 1С 8.3 ЗУП. Читайте в нашей статье подробную инструкцию, где вводят вычеты на детей в 1с 8.3 ЗУП.

После приема сотрудника на работу , зайдите в раздел «Кадры» (1) и кликните на ссылку «Сотрудники» (2). Откроется список всех работников.

Найдите нужного работника (3) и кликните на нем два раза мышкой. Откроется карточка со всеми данными по этому сотруднику.

В карточке кликните на ссылку «Налог на доходы» (4). Откроется окно с информацией по всем вычетам на детей в 1С 8.3 ЗУП по этому сотруднику.

В открывшемся окне видны ранее оформленные вычеты на детей (5). Чтобы создать новое заявление на вычет в 1С 8.3 ЗУП, нажмите на ссылку «Ввести новое заявление…» (6). Откроется форма для заполнения.

В форме для ввода заявления нажмите кнопку «Добавить» (7) и кликните на ссылку «Показать все» (8). Откроется справочник с видами вычетов по НДФЛ.

В справочнике кликните на нужном вычете, например, «На второго ребенка…» (9) и нажмите кнопку «Выбрать» (10). После этого новый вычет появится в карточке сотрудника.

Для завершения ввода информации введите месяц и год (11), по который предоставляется вычет. По умолчанию он заполняется декабрем текущего года. При необходимости измените это значение, например, на месяц и год, в котором ребенку исполняется 18 лет. Это поле обязательно к заполнению, пустым его оставлять нельзя.

Для сохранения данных по стандартным вычетам в 1С 8.3 ЗУП нажмите кнопку «Провести и закрыть» (12). Теперь при расчете зарплаты по этому сотруднику буду применены указанные вычеты и налог на доходы будет рассчитан с их учетом.

Чтобы просмотреть информацию по всем введенным вычетам нажмите на ссылку «Все заявления…» (13). Откроется окно с данными.

В открывшемся окне виден список всех заявлений (14). Кликните на нужном заявлении (15), чтобы увидеть информацию по данному вычету.

В открывшемся окне указано:

- С какого месяца применяется (16);

- Код вычета (17);

- По какой период будет действовать (18).

Зайдите в раздел «Зарплата» (1) и нажмите на ссылку «Начисление зарплаты и взносов» (2).

В окне с начислениями нажмите кнопку «Создать» (3) и выберете «Начисление зарплаты и взносов» (4).

В форме начисления укажите:

- Организацию (5);

- Месяц начисления (6);

- Дату начисления (7).

Для заполнения табличной части нажмите кнопку «Заполнить» (8) и выберете пункт «Заполнить» (9). После этого вкладка «Начисления» заполнится данным по доходам сотрудников».

Во вкладке «Начисления» (10) появились данные по доходам сотрудников (11). Зайдите на вкладку «НДФЛ» (12), чтобы проверить как программа 1С 8.3 ЗУП рассчитала налог на доходы.

Во вкладке «НДФЛ» видно, что по сотруднику применен вычет на детей (13) и налог на доходы (14) рассчитан с учетом этого вычета.

источник

От своих клиентов я часто слышу вопросы, касающиеся расчета НДФЛ в программах 1С, и большое внимание приходится уделять именно корректному применению стандартных налоговых вычетов. В этой статье я расскажу о том, какие настройки нужно выполнить в программах 1С: Зарплата и управление персоналом 8, 1С: Комплексная автоматизация 8 и 1С: УПП 8 для того, чтобы закрепить право сотрудника на определенные виды вычета.

Для ввода информации необходимо открыть справочник «Физические лица», который находится на вкладке «Предприятие».

Либо можно зайти в справочник «Сотрудники» и щелкнуть на ссылку «Более подробно и физическом лице . «.

В форме выбранного физлица нажимаем кнопку «НДФЛ», расположенную на верхней панели.

Открывается окно с тремя таблицами. В верхней левой таблице вводится информация о праве на личные вычеты. До 2012 года всем сотрудникам организации предоставлялся личный вычет в размере 400 рублей (код 103), но в настоящее он отменен, поэтому в данной таблице есть возможность зарегистрировать право только на предоставление ежемесячного вычета в 500 рублей (код 104) или 3000 рублей (код 105). Однако, данные вычеты положены лишь отдельным категориям граждан (Герои Советского Союза и РФ, инвалиды I и II групп, пострадавшие в ходе ликвидации аварий на атомных объектах и др.), полный перечень которых содержится в ст. 218 Налогового кодекса РФ.

В верхней правой таблице регистрируется информация о праве на стандартные вычеты на детей. Новая строка добавляется нажатием кнопки «Добавить», необходимо указать период, с которого предоставляется вычет (это может быть дата устройства сотрудника на работу или дата рождения ребенка), причем указывается именно первое число соответствующего месяца. Также можно указать дату окончания периода предоставления вычета (достижение ребенком определенного возраста или окончание обучения в ВУЗе на очной форме), но можно и оставить это поле пустым. Информация о каждом ребенке вводится с новой строки и каждому соответствует отдельный код вычета (для третьего и последующих используется одна строка, в которой просто указывается количество детей). Вычет на первого и второго ребенка — 1400 рублей (коды 114 и 115), вычет на третьего и последующих — 3000 рублей (код 116). Например, для сотрудника с четырьмя детьми таблица будет заполнена следующим образом (в данному случае вычеты предоставляются на всех детей).

Также отдельные коды предусмотрены для вычетов в двойном размере (единственному родителю и др.), список кодов с описанием доступен для выбора в этой таблице.

Также необходимо обязательно заполнить нижнюю таблицу данной формы. В ней указывается, в какой из организаций должны применяться вычеты. Необходимо эта информация в том случае, когда сотрудник работает одновременно в нескольких компаниях или увольняется из одной организации и устраивается в другую. Но даже если Вы ведете учет только по одной организации, эту информацию все равно необходимо указать, иначе вычеты не будут применяться.

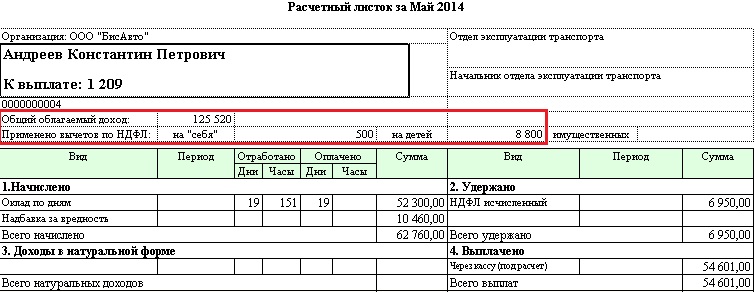

Предоставляются вычеты на детей до того момента, пока облагаемый годовой доход нарастающим итогом не превысит 280 тыс. рублей. Посмотреть информацию о текущей сумме дохода можно в расчетном листке сотрудника, который находится на вкладке «Расчет зарплаты». Также здесь можно увидеть информацию о сумме вычетов, примененных в выбранном месяце.

Если у Вас остались вопросы по настройке права на стандартные вычеты, то Вы можете задать их в комментариях к статье.

Понравилась статья? Подпишитесь на рассылку новых материалов

источник

ВНИМАНИЕ: аналогичная статья по 1С ЗУП 2.5 — ЗДЕСЬ

Здравствуйте уважаемые посетители сайта zup1c. Сегодня в очередной статье мы поговорим о том, как в программе 1С 8.3 ЗУП 3.1 организован процесс учета различных видов НДФЛ:

- Исчисленного НДФЛ

- Удержанного НДФЛ

- Перечисленного НДФЛ

Мы подробно рассмотрим то, какими документами учитываются данные виды НДФЛ и в каких регистрах они отражаются. Рассмотрим на конкретном примере, как в программе зарегистрировать право сотрудника на предоставление стандартного налогового вычета и как он будет учитываться при расчете НДФЛ. Рассмотрим некоторые другие настройки, которые необходимо учитывать для корректного расчета НДФЛ в программе 1С ЗУП редакции 3.

Также отмечу, что в этой публикации пойдет речь о принципе учета НДФЛ в программе, а вот принцип заполнения регламентированного отчета 6-НДФЛ очень подробно рассмотрен в отдельной публикации: Заполнение формы 6-НДФЛ на простом примере в 1с зуп 8.3 (пошагово). Механизм и правила учета в 1С ЗУП для корректного формирования 6 НДФЛ

Читайте также:

Видеоверсия публикации:

✅ Запись семинара «6-НДФЛ, ЕРСВ и 4-ФСС за 3 кв. 2019 года в 1С ЗУП 3» от 08.10.19

Все изменения законодательства и 1с для правильного составления отчетности: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

Для начала мы поговорим об исчисленном НДФЛ. В программе ЗУП 3.0 (3.1) этот НДФЛ рассчитывается в документах «Начисление зарплаты и взносов», а также в различных межрасчетных документах, таких как «Отпуск», «Командировка», «Больничный лист», «Премии», «Разовые начисления» и в некоторых других. Для начала поговорим о том, как рассчитывается НДФЛ в межрасчетных документах. Сегодняшний материал, я буду разбирать на основе информационной базы, которая у нас сформировалась в результате предыдущих публикаций, где я рассказывал про расчет и выплату зарплаты.

Давайте посмотрим межрасчетный документ «Больничный лист» по сотруднику Иванову А.М. за Октябрь. Этот документ является кадрово-расчетным и при его заполнении программа автоматически определяет средний заработок сотрудника за два календарных года, предшествующих году наступления временной нетрудоспособности. Здесь полностью происходит и расчет больничного на основании среднего заработка, и исчисляется НДФЛ. Посмотреть подробности расчета этого налога, можно нажав на кнопку с изображением зеленого карандаша.

В открывшемся окне «Подробнее о расчете НДФЛ» мы увидим сумму исчисленного налога, дату получения дохода, на которую он исчислен, возможные стандартные и имущественные вычеты, если они зарегистрированы по сотруднику. В нашем примере, у Иванова А.М. на данный момент нет вычетов по НДФЛ. НДФЛ исчислен верно — 252 рубля, это 13% от суммы дохода в 1 935,49 рублей.

Я хотел бы обратить особое внимание на реквизит «дата выплаты» в документе «Больничный лист». Дело в том, что в межрасчетных документах очень важно правильно указывать эту дату. Для доходов, у которых код дохода НЕ равен коду 2000 или 2530 (а у больничного код дохода 2300), именно по «дате выплаты» определяется «дата получения дохода», и от этой даты зависит то, в какой месяц налогового периода будет отнесен доход и исчисленный с него НДФЛ.

В документе «Больничный лист» дата выплаты указана 05.11 (выплата с зарплатой) и на основании нее автоматически заполнилась дата получения дохода также 05.11, что собственно мы и видим в окне «Подробнее о расчете НДФЛ». Соответственно месяц налогового периода для целей учета НДФЛ у нас будет Ноябрь. Где этот период мы можем увидеть? Например, если по сотруднику Иванову А.М. сформировать «Справку о доходах (2-НДФЛ)», то будет видно, что доход с кодом 2300 (а это и есть больничные, в размере 1 935,49 руб. для нашего примера) попал в месяц налогового периода Ноябрь. Тоже самое будет и в регламентированном отчете «2-НДФЛ для передачи в ИФНС», если мы ее сформируем.

Ещё следует сказать, что дата получения дохода, которая будет определена для исчисленного НДФЛ в межрасчетном документе, напрямую влияет и на заполнение ежеквартального отчета 6-НДФЛ. Очень подробно вопрос заполнения 6-НДФЛ в 1С ЗУП 3.0 (3.1) я рассматриваю в статье Заполнение формы 6-НДФЛ на простом примере

Итак, этот больничный в налоговом учете был зарегистрирован Ноябрем. В этом мы убедились. Но стоит обратить внимание, что Месяц начисления в документе «Больничный лист» указан Октябрь. Это означает, что если мы в программе сформируем зарплатные отчеты из раздела Зарплата (Отчеты по зарплате), такие как, «Расчетный листок», «Полный свод начислений, удержаний и выплат» или «Анализ зарплаты по сотрудникам (в целом за период)», то в них этот больничный лист будет отнесен к месяцу Октябрь. Рассмотрим на примере Анализ зарплаты по сотрудникам, укажем период с 01.10 по 31.10 и увидим, что больничный лист у нас попадает в отчет.

Т.е. получается разница между тем, в каком месяце налогового периода этот доход зарегистрирован (НОЯБРЬ), и тем к какому месяцу начисления, он отнесен (ОКТЯБРЬ). Стоит понимать эту разницу и иметь в виду, что такая ситуация является нормальной.

Теперь посмотрим документ «Начисление зарплаты и взносов» за Октябрь. Здесь также происходит расчет НДФЛ (вкладка «НДФЛ») и на скрине ниже видно, что в данном примере НДФЛ исчислен ровно с тех доходов сотрудников, которые начислены в этом документе. Но на самом деле программа анализирует все доходы сотрудников с начала года, т.е. НДФЛ рассчитывается нарастающим итогом с начала года. Если программа видит, что по какой-то причине в межрасчетных документах или в предыдущих месяцах налог не был исчислен, а должен был, то здесь этот НДФЛ будет рассчитан, т.е. не один доход программа не потеряет.

Чтобы проиллюстрировать этот момент, давайте в документе Больничный лист уберем НДФЛ, предположим, что он по какой-то причине не был исчислен. Проведем Больничный в таком виде.

Теперь, пересчитаем НДФЛ в документе «Начисление зарплаты и взносов».

Обратите внимание, что по сотруднику Иванову А.М. в документе «Начисление зарплаты и взносов» на вкладке НДФЛ теперь у нас сформировались две строки. В первой строке, 1857 руб. — это исчисленный налог с оплаты по окладу в размере 14 285,71 рублей. Вторая строка, 252 рубля, налог исчисленный с больничного листа и это мы можем определить по дате получения дохода 05.11, которая соответствует дате выплаты в документе «Больничный лист».

| Теперь разберемся, почему же в первой строке дата получения дохода — 31.10. Дело в том, что в соответствии с налоговым кодексом для доходов с кодом 2000 и 2530 дата получения дохода определяется как последний день месяца, за который начислен доход, т.е. Иванову А.М. за Октябрь начислена оплата по окладу и этот вид начисления имеет код дохода 2000, который мы можем увидеть в настройках вида начисления на вкладке «Налоги, взносы, бухучет». |

Таким образом, дата получения дохода будет последний день месяца, за который он начислен, т.е. 31.10.

Тоже самое и по другим сотрудникам. Сидорову С.А. в октябре начислена оплата по часовому тарифу и премия процентом, эти виды начисления также имеют код дохода 2000, соответственно дата получения дохода последний день месяца — 31.10.

Сотруднику Петрову Н.С. в октябре начислена оплата по окладу (по часам) и оплата за работу в праздничные и выходные дни, эти виды начисления также имеют код дохода 2000, соответственно дата получения дохода последний день месяца– 31.10

Таким образом, дата получения дохода определяется в соответствии с кодом дохода, указанным в настройках вида начисления. Для доходов с кодом 2000,2530 «дата получения дохода» определяется как последний день месяца, за который начислен доход, а для прочих доходов – по дате выплаты дохода.

Для наглядности сформируем еще документ «Отпуск» по сотруднику Смирнову С.А. Если посмотреть подробности расчета этого НДФЛ, то мы увидим, что «дата получения дохода» определилась также по указанной в документе «дате выплаты» — 07.11

Поэтому, еще раз заострю ваше внимание на то, что очень важно правильно указывать дату выплаты дохода в межрасчетных документах. В документе же «Начисление зарплаты и взносов» дату выплаты указывать не требуется, поскольку программа автоматически определяет дату получения дохода на основании месяца, за который начисляется доход и ставит последний день этого месяца.

Посмотрим еще раз «Справку о доходах (2НДФЛ)» по сотруднику Иванову А.М. Здесь мы видим, что код дохода 2000 (оплата по окладу) в размере 1 4285,71 рублей отнесен к месяцу налогового периода Октябрь, а код дохода 2300 (Больничный лист) в размере 1 935,49 рублей – Ноябрь. А вот в зарплатном отчете «Анализ зарплаты по сотрудникам» за период с 01.10 по 31.10 указаны и Оклад, и Больничный лист.

Еще я хотел бы поговорить о технической стороне этого вопроса, т.е. рассказать в каких регистрах в программе 1С ЗУП 3.0 (3.1) учитывается исчисленный НДФЛ (кстати, данный вопроса я уже довольно подробно рассматривал в статье Заполнение формы 6-НДФЛ на простом примере). Итак, чтобы нам просмотреть эти регистры достаточно открыть документ «Начисление зарплаты и взносов», т.е. документ в котором этот НДФЛ был исчислен и непосредственно в форму этого документа вывести все те регистры, по которым этот документ умеет делать движения. Для этого откроем Главное меню – Вид – Настройка панели навигации формы. В поле «Доступные команды» выбираем нужный нам регистр, он называется «Расчеты налогоплательщиков с бюджетом по НДФЛ», в нем и учитывается исчисленный НДФЛ, нажимаем кнопку «Добавить» и этот регистр перейдет в поле «Выбранные команды». Нажимаем кнопку ОК.

В верхней части документа «Начисление зарплаты и взносов» появится ссылка «Расчеты налогоплательщиков с бюджетом по НДФЛ», при открытии которой можно просмотреть движение данного документа по этому регистру. В регистре Расчеты налогоплательщиков с бюджетом по НДФЛ произошло 4 записи, ровно те, которые присутствуют на вкладке НДФЛ в документе «Начисление зарплаты и взносов».

Я хочу обратить ваше внимание, на то что это движение делается со знаком «плюс», то есть приходное движение, и означает что это исчисленный НДФЛ. Расходное движение со знаком минус по данному регистру это удержанный НДФЛ. О нем мы далее и поговорим.

✅ Запись семинара «6-НДФЛ, ЕРСВ и 4-ФСС за 3 кв. 2019 года в 1С ЗУП 3» от 08.10.19

Все изменения законодательства и 1с для правильного составления отчетности: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

Во-первых, стоит отметить, что в программе 1С ЗУП 3.1 (3.0) регистрация удержанного НДФЛ осуществляется в документах «Ведомость …»:

- «Ведомость в банк»,

- «Ведомость перечислений на счета»,

- «Ведомость в кассу»

- «Ведомость выплаты через раздатчика».

Для нашего примера, сформируем документ «Ведомость в банк». Программа автоматически заполнит документ теми сотрудниками, способ выплаты которым назначен в настройках организации, т.е. зачислением на карточку в рамках зарплатного проекта (в нашем примере это сотрудник Иванов А.М. и Петров Н.С.). Подробно о выплате аванса и зарплаты в 1С ЗУП можете почитать в статье Часть 4: Выплата зарплаты.

При заполнении этого документа программа анализирует не только остаток задолженности перед сотрудником (колонка «К выплате») и не только указывает сумму к выплате, но также заполняет колонку «НДФЛ к перечислению», т.е. тот налог, который будет удержан при проведении документа. При заполнении этой колонки программа анализирует остаток по регистру «Расчеты налогоплательщиков с бюджетом по НДФЛ», есть ли в этом регистре исчисленный, но еще неудержанный налог. Поэтому если по какой-то причине НДФЛ за предыдущие месяца не был отражен, как удержанный, то программа его учтет при очередном заполнении документа «Ведомость…».

Теперь более подробно разберем, из чего же он сложился у сотрудника Иванова А.М. Для этого, нажмем двойным щелчком на сумму 2 109 в колонке «НДФЛ к перечислению». Откроется окно «Редактирование НДФЛ сотрудника», где мы видим, НДФЛ в размере 1 857 руб. с дохода от оклада (дата получения дохода 31.10) на основании документа «Начисление зарплаты и взносов» и НДФЛ в размере 252 рублей с больничного листа (дата получения дохода 05.11) на основании документа «Больничный лист».

Далее посмотрим, какие движения документ «Ведомость в банк» будет делать по регистру «Расчеты налогоплательщиков с бюджетом по НДФЛ». Для удобства просмотра выведем непосредственно в форму документа ссылку на этот регистр.Точно таким же способом, как мы это делали в документе «Начисление зарплаты и взносов» (Главное меню – Вид – Настройка панели навигации формы). Итак, перейдем по ссылке «Расчеты налогоплательщиков с бюджетом по НДФЛ». Теперь мы видим, что в отличие от документа «Начисление зарплаты и взносов» (приходное движение со знаком плюс), документ «Ведомость в банк» делает расходное движение со знаком минус. Именно расходным движением по этому регистру отражается факт удержания НДФЛ.

Здесь сразу же стоит отметить, что именно по расходным движениям этого регистра формируется 2 раздел в отчете «6 НДФЛ» (подробнее в статье Заполнение формы 6-НДФЛ на простом примере). И в этой связи очень важно чтобы период (дата) удержания была указана верно. По сути это 110 строка во 2 разделе отчета «6 НДФЛ». Дата удержания (период) в регистре заполняется автоматически в соответствии с указанной датой в документе «Ведомость…». Поэтому еще раз обращаю ваше внимание, очень важно для корректного заполнения 2 раздела отчета 6 НДФЛ, правильно указывать дату в документе «Ведомость…», т.е. именно ту дату, когда реально выплачивается зарплата и соответственно удерживается НДФЛ.

✅ Запись семинара «6-НДФЛ, ЕРСВ и 4-ФСС за 3 кв. 2019 года в 1С ЗУП 3» от 08.10.19

Все изменения законодательства и 1с для правильного составления отчетности: Узнать подробнее ->>

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО — ежемесячная самостоятельная проверка учета: Узнать подробнее ->>

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих: Узнать подробнее ->>

В программе 1С ЗУП 3.1 (3.0) НДФЛ перечисленный, также как и удержанный, по-умолчанию регистрируется в документах «Ведомость…». Рассмотрим перечисленный налог на примере документа «Ведомость в банк». Если мы перейдем по ссылке Выплата зарплаты и перечисление НДФЛ, которая находится внизу документа, то откроются еще некоторые реквизиты этого документа. По умолчанию здесь установлен флажок Налог перечислен с зарплатой и именно поэтому документ «Ведомость …» регистрирует факт перечисления НДФЛ. В поле платежный документ мы можем сразу же указать номер и дату платежки, которой было выполнено перечисление НДФЛ.

Теперь поговорим о регистрах. Перечисленный НДФЛ отражается в регистре Расчеты налоговых агентов с бюджетом по НДФЛ. Выведем ссылку на регистр Расчеты налоговых агентов с бюджетом по НДФЛ в форму документа Ведомость в банк (Главное меню – Вид – Настройка панели навигации формы) и посмотрим его содержимое. В этом регистре приходное движение с плюсом теперь регистрирует факт удержания НДФЛ, а с минусом — расходное движение регистрирует перечисленный налог.

Теперь давайте поговорим об альтернативном способе регистрации факта перечисления НДФЛ в бюджет. Если мы не хотим отражать факт перечисления НДФЛ в самом документе «Ведомость…», то в программе есть документ «Перечисление НДФЛ в бюджет». Но почему же мы можем не хотеть этого?

В данной ситуации, если мы отражаем перечисление НДФЛ документом «Ведомость …», то фактически в программе это перечисление регистрируется на дату, которая стоит в самой Ведомости, т.е. в нашем примере факт перечисления был зарегистрирован на дату 05.11. Если же мы реально перечислили этот НДФЛ на следующий день, т.е. 6.11 (перечислять НДФЛ мы имеем право не позднее следующего дня после выплаты заработной платы, а НДФЛ с больничных и отпускных не позднее конца месяца), а не 5.11, то тогда получается, что в программе мы храним не совсем достоверные сведения. Поэтому для более корректного учета следует отразить это перечисление именно 6.11.

| Хотя справедливости ради стоит заметить, что, например, для заполнения регламентированного отчета 2 НДФЛ это не так критично, а в 6-НДФЛ факт перечисление совсем не отражается. Самое главное, что мы отразили перечисление НДФЛ в ноябре. Поэтому в документе «Ведомость…» можно оставить флажок Налог перечислен с зарплатой, даже если вы налог перечислили чуть позже в том же месяце, в котором была выплачена зарплата. |

Но, тем не менее, я покажу, как отразить перечисление налога документом «Перечисление НДФЛ в бюджет».

Давайте в документе «Ведомость в банк» снимем флажок «Налог перечислен вместе с зарплатой» и проведем ведомость. Перейдем по ссылке Расчет налоговых агентов с бюджетом по НДФЛ и увидим, что теперь документ делает только приходное движение со знаком плюс, т.е. регистрирует только удержанный НДФЛ, а перечисленный не зафиксировался.

Далее обратите внимание, в документе «Ведомость в банк» появилась новая ссылка Ввести данные о перечислении НДФЛ. Воспользуемся ей, и программа нас перекинет в журнал документов Перечисление НДФЛ в бюджет. Создадим новый документ. Перечислять налог мы будем 06.11. В поле Сумма мы введем ту сумму налога, которая у нас указана в документе Ведомость в банк в колонке «НДФЛ к перечислению» в размере 5 266 рублей, т.е. мы будем перечислять весь удержанный в этой ведомости налог. Нажимаем кнопку провести.

Программа начинает анализировать регистр Расчеты налогоплательщиков с бюджетом по НДФЛ в документе «Ведомость в банк». Она видит, что в нем происходит приходное движение удержанного налога, но нет расходного движения перечисленного налога. То есть, есть остаток по этому регистру. Сумма в размере 5 266 рублей распределяется в пропорциях между всеми этими остатками (в разрезе Сотрудника и Даты получения дохода) и формируется расходное движение, т.е. факт перечисление НДФЛ. Соответственно, у нас перечисляется то, что удержано. Можно сравнить. Откроем регистр Расчеты налогоплательщиков с бюджетом по НДФЛ в документе «Ведомость в банк» и в документе «Перечисление НДФЛ в бюджет». Все верно весь налог у нас теперь перечислен.

Итак, объемные вопросы у нас закончились. Мы разобрали, какими документами в программе 1С ЗУП 3.0 (3.1) регистрируется исчисленный, удержанный и перечисленный налог, а также в каких регистрах учитываются эти налоги. Теперь мы поговорим о налоговых вычетах по НДФЛ. Примеры, приведенные выше, мы рассматривали без учета налоговых вычетов.

Регистрация права сотрудника на предоставление стандартного налогового вычета в программе 1С ЗУП 3.1 (3.0)

Налоговая база определяется как сумма доходов минус сумма предоставленных налоговых вычетов. Налоговые вычеты бывают пяти видов:

- Стандартные

- Имущественные

- Профессиональные

- Социальные

- По частично облагаемых доходам

В сегодняшней статье мы поговорим о том, как в программе зарегистрировать право сотрудника на предоставление стандартного вычета. Зайдем в разделе «Налоги и взносы» в журнал «Заявления на вычеты». Откроем его, здесь мы можем создать такие документы, как заявление на вычеты по НДФЛ, Отмена стандартных вычетов НДФЛ, Уведомление НО о праве на вычеты. Создадим документ «Заявление на вычеты по НДФЛ». Вычет предоставляется сотруднику Петрову Н.С., укажем дату документа – 01.11 г., месяц с которого будет применяться этот вычет Ноябрь. Нажимаем кнопку «Добавить» и из предложенного программой списка видов вычетов НДФЛ выбираем вычет с кодом 114 (на первого ребенка в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта, в возрасте до 24 лет). Указываем месяц, до которого предоставляется вычет — Декабрь. Проводим документ.

Также в программе сведения о предоставленных вычетах мы можем просматривать непосредственно в карточке сотрудника (раздел Кадры – справочник Сотрудники). Откроем карточку Петрова Н.С. и перейдем по ссылке «Налог на доходы». Откроется окно, где мы увидим предоставленный вычет этому работнику, который мы только что ввели документом «Заявление на вычеты». Если нам необходимо что-то изменить в заявлении, то мы можем перейти по ссылке «Исправить заявление на стандартные вычеты» прямо из карточки сотрудника.

Теперь перейдем по ссылке Доходы с предыдущего места работы, в табличной части следует указать доходы сотрудника с предыдущего места работы, если он трудится в нашей организации не сначала года и работал в этом году, где-то еще. Эта информация необходима для того чтобы программа отследила превышение дохода за год для целей учета вычетов, т.е. вовремя прекратила предоставление вычета, если доход будет превышен.

Также в этом окне есть поле, где указывается статус налогоплательщика. Я не стал упоминать об этом сразу, чтобы изложить материал о том, где и как регистрируются различные виды НДФЛ и исходил из того, что все наши сотрудники имеют статус налогоплательщика – Резидент (13%, НДФЛ считается нарастающим итогом). Тем не менее, в программе поддерживается учет НДФЛ для работников с другим статусами налогоплательщиков, таких как нерезидент, Высококвалифицированный иностранный специалист и другие. И этот статус выбирается для сотрудника именно здесь. В зависимости от выбранного статуса определяется ставка по налогу и алгоритм расчета НДФЛ. Но это уже тема других публикаций.

Итак, всю необходимую информацию в программу для предоставления налогового вычета сотруднику Петрову Н.С. мы внесли, и теперь нам остается только посмотреть, как он будет учтен при расчете НДФЛ. Сформируем документ «Начисление зарплаты и взносов» за Ноябрь. Сотруднику начислена оплата по окладу в размере 30 000 рублей, на вкладке НДФЛ мы видим исчисленный налог в размере 3 718 руб., с учетом примененного вычета в 1400 рублей. Расчет будет следующий: (30 000 — 1 400)*0.13 = 3 718 руб.

В сегодняшней статье мы рассмотрели довольно объемный материал. Поговорили о том, где и как регистрируется исчисленный, удержанный и перечисленный НДФЛ. Разобрали, какие налоговые вычеты предоставляются сотрудникам. На конкретном примере зарегистрировали право сотрудника на предоставление стандартного налогового вычета.

В следующем материале я подробно расскажу о том, как в 1С ЗУП 3.0 (3.1) учитываются взносы. Следите за публикациями. Всего доброго!)

Читайте также:

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

или вступайте в группы в социальных сетях, где все материалы также регулярно публикуются:

Если Вам понравилась публикация, Вы можете сохранить ссылку на неё на своей странице в социальных сетях. Для этого используйте кнопочку «Поделиться», расположенную чуть ниже.

источник