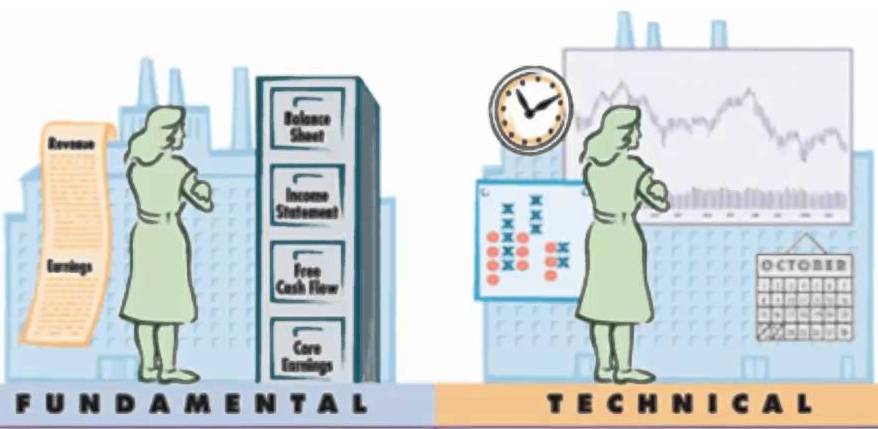

Существует два метода, применимых для анализа колебаний фондового рынка и активов: технический анализ и фундаментальный анализ.

Технический анализ основан исключительно на изучении изменения цен: направление, динамика, возможная поддержка или сопротивление, периодика изменений направления, паттерны и т.д. Фундаментальный анализ основан на изучении того , что именно влияет на изменение цены. Другими словами, технический анализ ориентирован на то, как изменяется цена, а фундаментальный – почему. При фундаментальном анализе рассматриваются все возможные экономические, социальные и политические причины, влияющие на спрос и предложение того или иного актива, и, в идеале, используется для прогнозирования будущих цен. В данной статье приведены основные способы совмещения обоих анализов при предварительной оценке рынка.

В начале стоит использовать фундаментальный анализ для оценки «общей картины» того, как фундаментальные факторы влияют на тренды. Половина победы уже заключена в правильном прогнозе тренда, в котором движется выбранный опцион.

Например, если вы считаете, что ЕЦБ (Европейский центральный банк) повысит размер процентной ставки (что вызовет повышение пары EUR/USD), то вам стоит рассмотреть возможность покупки Call-опциона с недельной экспирацией, поскольку скорее всего тренд пары EUR/USD пойдет вверх к концу наступающей недели. На следующем этапе следует применить такие показатели технического анализа, как полоса Боллинджера и скользящее среднее значение для того, чтобы лучше понять и прочувствовать усиление тренда. Говоря более конкретно, использование показателей технического анализа необходимо для того, чтобы мы могли быть уверенны в том, что данный тренд будет актуален в течение всей жизни опциона.

Технический анализ также используется для выбора правильного момента начала трейдинга, что является второй половиной успешной покупки/продажи опционов. Однако трейдер должен помнить о том, что даже если все показатели указывают на то, что данный тренд является стабильным, цена движется по прямой. Даже сильные тренды имеют тенденцию к повышению или понижению в рамках общего торгового диапазона или канала. То есть, в случае если вы правильно предсказали направление общего тренда, тем не менее существует возможность проигрыша, если вход совершен прямо перед тем, как цена совершает нормальный контр-шаг против направления тренда.

Например, давайте представим, что вы покупаете Call-опцион на пару AUD/JPY по той причине, что вы видите тренд на повышение цены, но покупка совершается в тот момент, когда цена подходит к высшей границе нисходящего канала.

Цена может опуститься и не подняться выше вашей точки входа до экспирации Put-опциона, что означает проигрыш. С другой стороны, если вы покупаете Call-опцион в тот момент, когда цена находится на нижней границе нисходящего канала, ваши шансы на победу возрастают, поскольку вероятность повышения цены выше, поскольку она продолжает изменяться в соответствии с общим повышательным трендом.

В целом трейдерам стоит применять фундаментальный анализ для того, чтобы понять что именно влияет на текущий тренд и будет ли данное влияние актуальным в течение жизни выбранного опциона. Технический же анализ используется для того, чтобы быть как можно более уверенным в надежности тренда и определении наилучших точек входа и выхода, в том случае, если последние возможны.

Фундаментальный анализ является основным инструментом прогнозирования недельных и месячных экспираций (долговременных экспираций) при трейдинге бинарными опционами. Например, если цены приблизились к нижней границе канала, не стоит покупать Call-опционы, если вам известно, что на понижение повлиял сильный фундаментальный фактор, для поддержания которого силы нижней границы канала может быть недостаточно.

Для бинарных опционов с дневной или часовой экспирацией применение фундаментального анализа особенно важно для учета событий, происходящих во время периода владения. Помимо этого, торговля бинарными опционами с дневной экспирацией в большей степени является упражнением в техническом анализе, поскольку фундаментальные факторы (за исключением определенных событий) не имеют достаточно времени для того, чтобы оказать существенное влияние на цену.

Дополнительные предупреждения о фундаментальном анализе и о необходимости его совмещения с техническим анализом:

1. Даже в случае, если вы обладаете всеми необходимым данными, проведение качественного фундаментального анализа отбирает много времени и зачастую его результаты оказываются неточными. По этой причине постарайтесь найти для себя достойного доверия аналитика, чьих выводов вы будете придерживаться до тех пор, пока не накопите достаточно собственного опыта.

2. Рассчитать периодичность влияния фундаментальных факторов на котировку валюты достаточно сложно, а зачастую вообще невозможно из-за большого количества возможных фундаментальных влияний на котировки форекс. Например, множество ведущих аналитиков предсказывали крах японской фондовой биржи за годы до того, как она в самом деле начала свое снижение длительностью в 20 лет (продолжающееся до сих пор) в 1990 году.

источник

Некоторые трейдеры, которые только начинают торговать на Forex, как правило, ищут способы получить немедленное преимущество на рынке. В таком случае они склонны искать способы понять и интерпретировать рынки либо посредством технического анализа, либо с помощью фундаментального анализа. Поэтому участники экономических отношений на основании предыдущего опыта могут предпочитать один вид анализа другому. Но следует знать, что для продуктивной и успешной торговли следует не выбирать между двумя видами анализа один вариант, а гармонично сочетать их.

Некоторым трейдерам может показаться, что проще сосредоточиться на одном виде анализа, поскольку создаётся видимость, что это полностью упростит освоение одной области рынка. Но когда мы смотрим на преимущества, которые можно найти при использовании комбинированного подхода, аргументы очень убедительны.

Технический анализ – это форма анализа рынка, в которой трейдеры Forex используют диаграммы цен (или истории ценовой активности) для принятия обоснованных решений о будущем движении актива. Это связано с использованием индикаторов Forex, применяемых на вашей платформе MT4. Moving Average, Stochastic или Relative Strength Indicator (RSI) – это может помочь трейдерам более объективно рассматривать ценовую активность.

Данный аспект важен, потому что это позволяет вам устанавливать более точные торговые графики и уровни Stop-Loss, что может оказать чрезвычайно положительное влияние на баланс вашего торгового счета. Если же вы не готовы использовать стратегии на реальном счете, вы всегда сможете отпрактиковать их на демо-счете (например admiral.lv).

С другой стороны, фундаментальный анализ – это форма анализа рынка, которая использует экономические данные для оценки и понимания движений торгового инструмента или актива.

Это может занять немного больше времени, чем технический анализ, но результат использования этого типа анализа могут быть такими же большими. По сути, фундаментальный анализ дает трейдерам хорошее представление о том, как экономические факторы и события могут повлиять на движение цены актива или валютной пары. Добившиеся успеха трейдеры данных внимательно следят за решениями о процентных ставках, валовым внутренним продуктом (ВВП), данными о занятости, уровнями инфляции и геополитическими событиями, чтобы связать некоторые из них в фундаментальном анализе.

Положительную информацию можно затем использовать в качестве основы для покупки в выбранном вами торговом инструменте (индексы, сырьевые товары или валюта). Отрицательную информацию можно затем использовать в качестве основы для позиции продажи в выбранном вами активном или валютном паре.

Для многих экспертов-трейдеров объединение этих двух подходов может обеспечить гораздо более высокие результаты, чем использование каждого по отдельности. Используя как технический, так и фундаментальный анализ, более успешные трейдеры будут сначала анализировать основы актива, чтобы понять, покупать или продавать актив.

Затем опытный трейдер может провести технический анализ, чтобы определить, где могут находиться точные позиции цены и выхода. Используя эти анализы в совокупности, трейдер будет иметь более точный и лучший обзор потенциальных движений актива или валютной пары и общего ценового направления.

При использовании только одного типа анализа есть некоторые риски. Например, трейдер, предпочитающий технический анализ, который смотрит только на диаграммы движения цен, может не знать о каком-то конкретном событии для продвижения рынка. Скажем, например, решение центрального банка, данные PMI или номера занятости, которые могут повлиять на движение валют.

Эти типы событий могут создать чрезмерную волатильность, которую чистый технический анализ может не определить. В прошлом события с высокой отдачей вызвали массовые колебания цен в случаях, когда некоторые трейдеры, которые полагаются исключительно на технический анализ, были вынуждены покинуть позицию без необходимости. Такой подход к торговле может неслабо сказаться на размере капитала, поэтому следует иметь широкие познания, как в фундаментальном, так и в техническом анализе.

Торговля на Forex – это среда, где лучше иметь как можно больше информации. Объединив мощь как технического, так и фундаментального анализа, трейдеры Forex более оснащённые во всех аспектах и находятся в гораздо более сильном положении при торговле на валютных рынках.

Совмещая технический и фундаментальный анализ, трейдер получает заметное преимущество перед своими конкурентами. Он знает как внешнюю, так и внутреннюю сторону рынка. Он всегда находится в курсе событий и может предугадать, каким будет тренд.

источник

Основная задача инвестирования капитала — приумножить или хотя бы оставить вложенные средства в том же объеме. Чтобы добиться результата и трейдеры, и обычные спекулянты стараются спрогнозировать будущую финансовую ситуацию.

Для эффективного вложения средств требуется провести:

Время вложений и их объем делит этот процесс на 2 главных вида:

Благодаря своей значимости оба вида равноценны и полную картину сложно понять без использования сразу обоих.

Для проведения фундаментального анализа рассматривают параметры:

Рыночную ситуацию рассматривают с помощью оценки внутреннего положения компании. Например, у которой есть все преимущества, интересующие трейдера — товары акции или валюта, представляющая ценность для данного специалиста.

Для решения о покупке акций достаточно финансового и инвестиционного анализа, это стандартные и весьма усредненные показатели, рассматриваемые в обзорах всех инвестиционных аналитиков.

На российском рынке ценных бумаг, выделяются компании:

Они отличаются своим высокими и стабильными показателями.

Акции таких компаний не способны принести желанную большую прибыль трейдеру из-за простой причины — их высокой популярности. Они становятся объектом интереса для опытных инвесторов. Следовательно, и доход от них навряд ли сможет сильно подняться выше показателя в 30% годовых.

Поиск более выигрышных инвестиционных решений требует от трейдера особой внимательности и глубокого изучения рынка. Для этого даже могут подойти некоторые официальные источники сведений. Источники несмотря на свою актуальность, редко рассматриваются аналитиками в качестве источника данных:

- Специальные презентации, предназначенные для инвесторов.

- Итоги собраний акционеров.

- Консолидированные финансовые отчеты.

- Квартальные и другие отчеты.

Технический анализ позволяет получить данные по прогнозам изменения цен в будущем, испрользуя информацию из прошлого. Во главе технического анализа лежат временные ряды цен, ограниченные определенными таймфреймами. Технический анализ использует данные статистики:

Во главе технического анализа стоит предположение, согласно которому выделение отдельных трендов поможет спрогнозировать уровень цен на рынке в будущем.

Свечной анализ относится именно к данному типу анализов. Его также называют “Японские свечи” и на основании специальных графиков стоимости на рынке специалисты строят анализ их комбинаций.

В рамках свечного анализа различают модель продолжения тенденции и разворота. Базовые комбинации разворотных “свечей”. В условиях российского рынка условия для использования свечного метода сильно ограничены, и практическое применение нашло всего несколько действенных комбинаций.

В рамках определения применяются также осцилляторы и индикаторы. Осцилляторами пользуются в случаях, когда цена двигается в рамках довольно небольшого диапазона. У этого инструмента есть много индикаторов, но стоит отметить главные из них: RSI, Momentum, MACD, Stochastics и ADX. Техническим индикатором является усреднение цены, на основании которой и делаются прогнозы насчет будущего.

С точки зрения трейдера, использование этих инструментов позволяет подобрать оптимальное время для открытия позиций на рынке.

В процессе изучения поведения рынка и динамики конкретных акций, трейдеры могут предположить дальнейшие котировки и их движение. На практике небольшие колебания цен неспособны дать четкую картину по трендам или свидетельствовать об изменениях в них.

Анализ рычной ситуации показывает необходимые сведения об эмитенте и опыте.

Вопрос о том, какой метод анализа на финансовых рынках лучше – технический либо фундаментальный – сейчас волнует многих трейдеров. Пытаясь выяснить ответ на него, они сравнивают оба понятия между собой.

Обозначенные нами выше подходы считаются в трейдинге основными. С их помощью определяют уровни инвестиционного благополучия компаний. Фундаментальный анализ помогает составить точное впечатление о внутреннем состоянии финансовой системы фирмы, такой метод метафорически сравнивают с «рентгеном».

Аналитики, склоняющиеся к применению фундаментального подхода, уделяют основное внимание пропорции показателей спроса и предложения на то, что предлагает исследуемая фирма. Для специалистов важны главные параметры функционирования предприятия – информация о финансовых потерях и прибылях, скорость роста фирмы, история продаж. Немаловажно для аналитиков и то, как конкретную компанию оценивали раньше другие аналитики. На рынке полно игроков, которые убеждены, что для результата их деятельности имеют значение в основном эти фундаментальные показатели. Они покупают акции с долгосрочной перспективой, ежедневно они не слишком волнуются, если рынок испытывает кратковременные перемены.

Для проведения технического анализа просходит изучение движения цен на конкретные акции. Такие колебания расценок принято представлять в виде графиков. Составив такой график для определенной акции на значительный период времени, трейдер видит перед собой определенной формы фигуру. Такие фигуры, или ценовые модели, с течением более длительных временных периодов имеют свойство повторяться. Это вызвано особенностями человеческого поведения. В реальной жизни люди склонны в ежедневных делах следовать своим привычкам. Трейдеры, работающие по методу технического анализа, выявляют появление какой-то модели ценообразования, то они обязательно ждут, что она появится еще и еще.

Вот принципиальная разница между способами анализа фундаментальным и техническим. Первый из них дает возможности оценить потенциал и силу акций, которые будут неизменны долгое время. Второй же помогает изучить особенности проявления потенциала тех самых акций на практике.

Приверженцы фундаментального анализа указывают на его преимущества. Это – возможность выявлять долговременные тенденции. Также позволяет рассмотреть те факторы, влияние которых на движения рынка несомненно. Рассмотрев их, можно понять, почему формировалась та или иная тенденция.

Относительные его недочеты можно назвать. Это:

- оОсутствие наглядности и сложности, которые могут быть вызваны этим. Специалисты, трудящиеся еще не так долго, зачастую допускают ошибки, когда пытаются соотнести информацию графика и анализа главных показателей фирмы.

- Тот, кто использует фундаментальный метод для создания прогнозов ситуаций на рынке, должен постоянно следить за массой показателей. На результат одновременно влияют десятки разнообразных факторов из сфер хозяйства, политики, экономики и пр.

- Требует серьезного набора знаний – экономических и пр. Дилетанты однозначно не смогут понять принципы такого анализа.

Технический анализ имеет сильные и слабые стороны. К его преимуществам относят:

- Удобство работы и наглядность. Понять график довольно легко, он всегда может быть перед взглядом трейдера.

- Терминалы позволяют для работы с графиками применять массу полезных инструментов.

- Доступность для изучения людьми без серьезной подготовки.

Технический анализ на практике очень ценный инструмент. Однако и он имеет некоторые сравнительные недостатки. Это – трудность беспристрастного восприятия, когда каждый трейдер склонен видеть в одном и том же графике что-то свое, не замечая многих моментов. Еще один недостаток графика – это его способность просто показать направление тенденции. С его помощью невозможно понять, почему цены двигались именно так.

Такой вопрос встает перед каждым трейдером, который только начинает работу. Специалисты дают на него однозначный ответ: оба метода прекрасно сочетаемы. Совместное применение технического и фундаментального анализа дает более стабильные и качественные результаты, чем выбор чего-то одного.

Трейдеры, которые добились наибольших успехов в своем деле, применяют именно оба подхода сразу. Трейдеры находят причины колебания рынка с помощью фундаментального анализа. А потом используют технический, создав график движения цен. На нем они видят подтверждение своей правоты либо, наоборот, ошибки. Все это позволяет находить самые выгодные позиции.

Такой алгоритм работы выбирают успешные трейдеры. Применение 2 подходов позволяет получить максимум шансов для эффективной работы, и их прибыли растут быстрее и чаще.

источник

Владимир Дараган «Игра на бирже»

В книге популярно изложены основные принципы, правила и детали биржевой игры, знание которых позволяет получать максимальную прибыль при наименьшем риске. Книга предназначена для широкого круга читателей, желающих ознакомиться с оптимальной стратегией и тактикой инвестирования капитала в акции, а также с ведением биржевой игры через глобальные компьютерные сети.

Теперь, когда мы уже ознакомились с методами и фундаментального, и технического анализа, пришло время обсудить, как можно улучшить результаты игры на бирже, объединяя эти подходы.

Все методы биржевой игры можно разделить на две группы: игра на тенденции рынка и игра на чрезмерной реакции рынка. Игра на тенденции — это покупка растущих акций в надежде, что они будут продолжать свой рост, или игра на падающих акциях в надежде, что они упадут еще больше. Игра на слишком сильной реакции рынка — это покупка упавших акций в предположении, что они упали слишком сильно и вскоре должны вырасти. При игре на понижение — это ожидание падения слишком выросших акций.

Оба типа биржевой игры имеют право на существование. Мы рассказывали о результатах компьютерных исследований, которые показали, что акции, начавшие свой рост, продолжают расти больше, чем позволяет теория случайных блужданий. А падающие акции продолжают падать тоже дальше, чем соответствует упомянутой теории. Продавая падающие акции и продолжая держать растущие, можно получить большую прибыль, чем дает рынок в среднем.

Образовавшаяся тенденция роста поднимает цену акций слишком сильно, и неизбежно наступает коррекция — падение цены. Начавшие падать акции обычно падают настолько низко, что рано или поздно их цены начинают расти. Слишком сильная реакция рынка на положительные или отрицательные новости в целом является базой для обоих типов биржевой игры.

Формирование тенденции роста стимулирует усиление оптимизма на рынке. Все больше инвесторов и трейдеров начинают верить, что рост будет продолжаться, и все больше людей вовлекаются в такую игру. Это время тех, кто играет на тенденции. При насыщении, когда приток оптимистов иссякает и рост прекращается, наступает звездный час тех, кто играет на чрезмерной реакции рынка. Они играют на понижение. Начинается падение цен акций. Игроки на тенденции, если они вовремя не продали акции, начинают терять деньги. Их противники потеряли свои деньги в процессе роста рынка, но затем, почувствовав неустойчивость тенденции, они начали игру с самого максимума и поэтому сейчас получают большую прибыль.

Во время роста рынка популярностью пользуются акции компаний, которые имеют хорошие фундаментальные показатели. У этих компаний чаще появляются положительные новости, и после каждой такой новости цена акций поднимается все выше и выше. В момент поворота рынка первыми начинают падать акции компаний, финансовое положение которых не соответствует текущей цене их акций.

На этом и основана идея совмещения фундаментального и технического анализа. Во время роста рынка надо проводить интенсивный поиск компаний, которые имеют хорошие фундаментальные показатели и еще не очень выросли в цене. Методы фундаментального анализа позволяют оценить потенциал роста цены акций, путем сопоставления, например, роста прибылей компании и отношения р/е. Акции хороших компаний, начав свой рост, имеют большой шанс вырасти еще больше, и риск покупки их акций минимален. Методы технического анализа позволяют определять оптимальные моменты покупки акций, например, в точках локальных минимумов или вблизи уровня поддержки.

Метод следования образовавшейся тенденции более прост, чем игра на слишком сильной реакции рынка. Растущие акции привлекают всеобщее внимание, аналитики рынка периодически публикуют оценки этих акций. Задача инвестора и трейдера просеять имеющуюся информацию, выбрать акции и оптимальные моменты покупки, купить, поставить «стопы» и после этого просто ждать, когда акции вырастут в цене. При появлении признаков окончания роста необходимо продать акции и ждать начала следующей четкой тенденции (безразлично — падения или роста), чтобы открывать новые позиции.

Поиск акций, которые слишком выросли или слишком упали в цене, более сложен и, главное — опасен. Очень часто акции выраста¬ют на предположениях, что компания в ближайшем будущем получит большие прибыли. Какими могут быть эти прибыли — никто толком не знает, поэтому, как бы ни была высока цена акций, в некоторых случаях она может оказаться очень выгодной по сравнению с ценой, соответствующей будущим прибылям. Малая биологическая компания, долгие годы несущая убытки, может начать выпуск нового лекарства, которое станет популярным, и цена ее акций вырастет в десятки раз. Новая компьютерная игра, обретя массовый спрос, принесет огромные прибыли как разработавшей ее компании, так и инвесторам, владевшим ее акциями. Слухи о почти готовых новых продуктах иногда соответствуют действительности и являются причиной обоснованного роста акций. Однако трейдеры, играющие на слишком сильной реакции рынка, могут посчитать цену слишком высокой и начать игру на понижение. Ясно, что первые отчеты о начавшемся выпуске нового успешного продукта нанесут этим игрокам большие убытки, если они вовремя не закроют своих позиций.

Поиск компаний, акции которых ценятся слишком низко по сравнению с потенциалом роста компании, тоже содержит много ловушек. Растущий объем продаж и прибылей, большой наличный капитал и т.п. не являются гарантией роста акций. Изменение законодательства, появление мощных конкурентов, возникновение экологических проблем могут, напротив, привести к падению акций. Вспомним компанию Apple: на первый взгляд, она имела прекрасные фундаментальные показатели, ее акции были дешевы и привлекательны, и лишь очень тщательный анализ показал, что не все там благополучно. Тем не менее, это скорее исключение, чем правило. В целом, упавшие акции компаний с хорошими фундаментальными показателями дают неплохие шансы получить прибыль в игре на повышение. Однако эти показатели должны быть проверены очень тщательно: компаний, у которых фундаментальные показатели оставляют желать лучшего, следует остерегаться. Такие компании являются хорошими кандидатами для игры на понижение. Игру на понижение курса этих акций нужно начинать при первых признаках окончание роста рынка.

В игре, основанной на чрезмерной реакции рынка, технический анализ приобретает особенную значимость. Допустим, вы решили играть на повышение и провели поиск акций, чья цена, по вашему мнению, ниже, чем ей следует быть. Вам недоступно изучение всех тонких деталей, с которыми связаны перспективы роста прибылей компаний. В таком случае особое внимание надо уделить акциям, которые недавно сильно упали и находятся вблизи нижнего уровня колебаний цены акций. Недавнее падение цены позволяет надеяться, что возможные плохие новости уже «отработаны», а по законам рынка цена акций упала ниже разумного уровня. В десятой главе о кратковременном трейдинге мы показали, что падение цены акций более чем на 20% за четыре дня большей частью сопровождается подъемом цены на пятый день. Эхо наглядный пример последствий слишком сильной реакции рынка.

Аналогично при игре на понижение: сильный подъем цены акций слабых компаний заметно увеличивает вероятность их скорого понижения. Слухи о новых перспективах компании уже отражены в цене акций, и далее акции будут стоять на месте, если слухи подтвердятся, и будут падать, если слухи окажутся ложными.

Здесь уместно напомнить анализ стратегий, проведенный Джеймсом О’Шаугнесси и описанный нами в разделе 8.7. Самая лучшая стратегия инвестирования была получена на основе совмещения результатов фундаментального и технического анализа, когда выбор акций, сильно выросших в цене (техническая характеристика), был дополнен отбором по большому объему продаж и хорошей истории роста прибылей (фундаментальные характеристики).

Инвестирование или трейдинг всегда должны начинаться с анализа рынка и поиска подходящих акций. Мы уже рекомендовали завести две тетради или два файла в компьютере, куда заносить названия компаний, имеющих хорошие и плохие фундаментальные показатели. Такие списки (естественно, они должны периодически пересматриваться и обновляться) не должны быть очень большими: по десять компаний в каждом списке вполне достаточно. Но эти компании должны быть изучены досконально — история выплаты дивидендов, роста прибылей и объема продаж, поведение акций во время падающего и растущего рынка, корреляция цен акций с индексом отрасли, перспективы выпуска новых продуктов, конкуренты. Все эти фундаментальные показатели надо проанализировать, чтобы быть готовым к игре, но начинать ее надо в моменты, определяемые методами технического анализа.

Такой подход позволяет быть наготове и не пропустить наиболее удачные моменты открытия позиции. Если рынок сильно упал и упали акции компаний из «хорошего» списка, то вы готовы к покупке этих акций в первый же момент начала роста рынка. Вы знаете все показатели и все новости выбранных компаний, знаете, что их акции упали только потому, что упал весь рынок. Вы уверены в росте данных акций и покупаете их раньше и более смело, чем другие трейдеры, т.е. оказываетесь впереди. К тому же вы являетесь обладателем списка компаний, у которых перспектива развития затруднена (большие долги, сильная конкуренция и т.п.). Их акции могут подняться в момент подъема рынка, но вы-то знаете, что этот подъем цены был обусловлен в основном оптимизмом на рынке, и уверены, что как только оптимизм иссякнет, эти акции упадут. Таким образом вы окажетесь одним из первых, кто начнет игру на понижение.

А на рынке побеждает тот, кто начал первым.

источник

Одна из главных задач при инвестировании капитала — попытаться найти такие финансовые инструменты, с помощью которых можно увеличить или как минимум сохранить свои вложения. Крупные инвесторы, средние игроки и мелкие спекулянты разнообразными способами пытаются предвидеть будущее и спрогнозировать дальнейшую динамику рынков.

Чтобы инвестиции были эффективны, надо проводить многоуровневый анализ фондового рынка, реализуемый в инвестиционной стратегии. В зависимости от объема и срока инвестирования применяются два основных подхода: технический и фундаментальный анализ.

Оба метода в равной степени являются индикаторами состояния рынка и дополняют друг друга.

Технический анализ

С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом. В его основе лежит анализ временных рядов цен, чаще всего графиков с различными таймфреймами. Кроме того, используется информация об объемах торгов и другие важные статистические данные.

В техническом анализе применяются разнообразные инструменты и методы, но все они основаны на одном общем предположении: анализируя временные ряды посредством выделения трендов, возможно спрогнозировать поведение цен в будущем.

К примерам технического анализа можно отнести свечной анализ. «Японские свечи» — самый распространенный на сегодня вид отображения графиков цен на фондовом рынке, а построение и анализ их комбинаций бывает очень эффективным.

Модели японских свечей бывают двух групп: модели разворота и модели продолжения тенденции. Основные разворотные комбинации японских свечей: «перевернутый молот», «бычье поглощение», «молот», «утренняя звезда», «падающая звезда», «медвежье поглощение», «повешенный». К основным комбинациям продолжения относятся «окна», «разрывы тасуки». Однако на российском фондовом рынке применение свечного анализа ограничено, чаще всего используется небольшое количество свечных комбинаций.

Кроме того, применяются еще и такие инструменты, как индикаторы и осцилляторы. Технические индикаторы представляют собой определенное усреднение параметра цены, на основе которого можно предположить тенденцию движения цены в будущем. Осцилляторы в свою очередь используются, как правило, когда цена двигается в пределах сравнительно узкого «рыночного коридора» («боковика»). Среди наиболее известных и часто используемых индикаторов и осцилляторов — RSI, MACD, Momentum, Stochastics, ADX.

Трейдер проводит технический анализ, чтобы определить наилучшие условия для открытия позиции на рынке, то есть покупки и продажи акций.

Изучая поведение фондового рынка в целом и динамику конкретных акций, трейдеры обычно предполагают, куда пойдут котировки дальше. Но на практике часто незначительные колебания цен не могут свидетельствовать о трендах. Требуется анализ общей ситуации на рынке, состояния дел эмитента, а также опыт, полученный от анализа поведения акций похожих компаний в прошлом.

Фундаментальный анализ

Фундаментальный анализ применяется для исследования финансово-экономического состояния отраслей, отдельных компаний и их инвестиционной привлекательности. Компании привлекательны, если их акции устойчивы в долгосрочной перспективе, а у самих компаний есть потенциал развития. Фундаментальный анализ используется для определения с большой степенью достоверности реальной или «справедливой» стоимости ценных бумаг.

При фундаментальном анализе проводится более глубокое изучение финансово-хозяйственного состояния компаний, перспектив ее развития, документов, которые компания публикует о себе. Для определения «справедливой» стоимости акции чаще всего применяются два основных метода: сравнение с аналогичными предприятиями и метод дисконтированных денежных потоков (DCF). Первый метод оценки основан на сравнении с аналогичными предприятиями, в отношении которых имеется информация о ценах сделок с ними или рыночной стоимости их акций. Второй — на предположении, что стоимость предприятия определяется на основе прогноза денежных потоков, которые организация может получить в будущем.

В чем разница и когда нужно применять?

Фундаментальный анализ, таким образом, позволяет понять, недооценены или переоценены в данный момент акции той или иной компании, то есть нужно ли их сейчас включать в свой долгосрочный инвестпортфель. А технический анализ позволяет определять лучший момент для заключения сделок. Фундаментальный больше используется при долгосрочных инвестициях, тогда как технический — для кратковременных спекулятивных сделок на рынке.

На практике часто применяется сочетание этих двух методов. Эти методы хорошо дополняют друг друга, и одновременное их применение позволяет получить полное представление и понимание общей рыночной картины и наиболее точно просчитывать дальнейшее направление движения цены.

Однако фундаментальный анализ менее популярен, поскольку используется при долгосрочном инвестировании либо при определении наиболее привлекательного для инвестирования актива. В последнее время фундаментальный анализ на фондовом рынке постепенно отходит на второй план. «Виртуальная» экономика значительно оторвалась от реальной. После кризиса 2008 года рынки росли вопреки сложной ситуации в реальном секторе экономики и слабым макроэкономическим показателям. И стоимость акций компаний и предприятий, котирующихся на бирже, сейчас больше зависит не от эффективности работы руководства и менеджмента организации, а от протекающих в мировой финансовой сфере процессов.

БКС Экспресс

Адрес для вопросов и предложений по сайту: website4@bcs.ru

Copyright © 2008–2019. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

источник

Для достижения главной цели любых торгов – денег – необходимо разбираться в принципах работы рынка и уметь грамотно оценивать ситуацию. В этом способна помочь умелая аналитика. Кратко о различных методах анализа финансовых рынков и фондовых бирж Вы можете узнать здесь. Лучшие помощники трейдера – фундаментальный и технический анализ. Зачем нужен “биржевой стакан” и как провести глубокую аналитику компании? Мы знаем ответы на все Ваши вопросы!

Торговля активами на фондовых и финансовых биржах — не самый новый способ заработка, кроме того он является одним из самых стабильных, если, разумеется, подходить к этому занятию с умом. Его уважают серьёзные люди, а потому разработано немало разнообразных методов и схем для успешной торговли. И хотя каждый трейдер строит свою систему, существует несколько базовых механизмов, которые учитываются абсолютно всеми, кто придерживается этого способа заработка. И важнейшими базовыми инструментами являются фундаментальный и технический анализ.

Разумеется, можно стать адептом одной из уже разработанных теорий, заплатить одному из действующих гуру торговли за его систему и зарабатывать. Но, как показывает практика, «продажные» системы работают обычно до первой «ямы», т.е. первого серьёзного изменения глобальных трендов. После чего обычно, казалось бы хорошо отлаженный, механизм торговли начинает давать сбои и уверенно теряет последователей.

Гораздо выгоднее изучить общие положения, которые вышеупомянутые гуру знают, и начать использовать их самому. Тогда при каждой смене тренда Вы сможете скорректировать свою систему, вместо того, чтобы искать и тратить деньги на новую чужую.

Технический вид аналитики основывается на наблюдении колебаний цен в прошлом. Это по сути совокупность инструментов, позволяющих спрогнозировать будущие изменения на основе прошлых закономерностей. Первичным объектом для наблюдений здесь обычно выступает график цен или т.н. «биржевой стакан».

Сейчас растёт популярность этого вида анализа среди трейдеров, и теханализ обрёл свои правила и закономерности.

- Движение рынка учитывает всё. Этот закон подразумевает то, что любой фактор, способный повлиять на цену, учитывается заранее и это можно заметить на графиках. Это делает тщательнейшее изучение графиков обязательным для составления прогнозов. Теханалитик отлично понимает, что колебания цен спровоцировано вполне определёнными фундаментальными факторами, но не считает нужным знать эти причины и учитывать их влияние. Достаточно только изучить графики различными методами, основываясь на том, что там уже заключены все физические факторы.

- Цены двигаются направленно. Этот закон служит базисом для всех методов технической аналитики. Название текущего тренда определяет направление движения, а основная задача анализа — предсказание трендов и последующее использование этих прогнозов на практике, т.е. в торговле.

- История повторяется, и это очевидно и естественно. Третий закон теханализа обосновывается на неизменности человеческой психологии и на прошлом рынка, т.е. техническая аналитика опосредованно занимается и историей крупных событий, влиявших на рынок, а также исследованием влияния на биржу человеческого фактора. Адепты теханализа небезосновательно считают, что некоторые методы аналитики будут работать в настоящем и в будущем, если они работали в прошлом.

Современный инвестор должен наблюдать за рыночными циклами. Бум на рынке и крушение рынка — это то же самое, что хорошо знакомая всем смена времен года. На любом рынке бум всегда предшествует краху. Циклы 5-10-20 лет. Время никого не ждет. То же можно сказать и о благополучных возможностях. (Роберт Кийосаки)

Биржевой стакан или стакан торгового терминала — это список лимитных заявок купли-продажи ценных бумаг на фондовой бирже. При этом в каждой заявке указаны котировка и объём проданных или купленных акций. Этой информацией могут поделиться торговые представители(брокеры), которые получают их напрямую от фондовых бирж.

Проще говоря, биржевой стакан показывает текущие ордеры по тому или иному активу в виде таблицы. Его анализ позволяет делать краткосрочные прогнозы.

Формирование биржевого стакана происходит следующим образом:

- Трейдер создаёт заявку через терминал, указывая параметры сделки — желаемая цена и объём;

- Биржа в автоматическом режиме производит поиск встречной заявки с подходящими параметрами и производит сделку, если таковая находится;

- В случае отсутствия необходимой заявки, ордер ожидает её в «стакане».

Очерёдность таких списков строится по двум параметрам — стоимость и время создания приказа.

Биржевые заявки делятся на три вида:

- Лимитные, с указанием параметров цены/объёма;

- Рыночные, требующие покупку/продажу желаемого объёма активов по лучшей стоимости на рынке;

- Условные, любые приказы с условиями, задаваемыми трейдером, но не попадающие в первую категорию. Перемещаются в список лимитных или рыночных как только будут выполнены установленные участником требования.

Важно то, что в «стакан» попадают только заявки первого вида — лимитные, поскольку рыночные выполняются мгновенно, а условные невидимы, пока не выполнены выдвинутые участником требования.

Фундаментальный вид исследования рынка строится на оценке финансово-производственных показателей деятельности тех или иных компаний. Суть этого исследования в оценке различных финансовых параметров: общий доход и чистая прибыль, EBITDA, текущая стоимость компании, величина денежного потока. Обязательно оценивается производственный потенциал.

Немаловажным пунктом фундаментальной оценки является анализ внутренней ситуации на предприятии, обладающем интересующими трейдера активами — акции, валюта, какие либо товары. И хотя чаще всего для решения о приобретении акций достаточно простого финансового и инвестиционного анализа, это будет только поверхностные среднестатистические показатели, которые рассматриваются в обзорах любых инвестиционных аналитиков. На российском рынке к таким компаниям можно отнести Сургутнефтегаз, Фосарго, Норникель. Эти компании отличают высокие финансовые показатели, стабильный рост и твёрдое положение на мировом рынке.

Но такие акции не способны принести сверхвысокой прибыли по одной простой причине — популярность. Их замечают абсолютно все хоть немного опытные инвесторы, а значит вряд ли доход от таких активов поднимется выше 30 процентов в год.

Для поиска более перспективных инвестиционных идей необходимо более глубокое изучение компаний. И в данном случае могут подойти некоторые официальные источники данных, которые, тем не менее, нечасто рассматриваются трейдерами и аналитиками:

- Презентации, предназначенные для инвесторов. Позволяет получить информацию о планах компании, о натуральных показателях, а также о том, как предприятие оценивает само себя и конкурентов. Разумеется, при составлении таких презентаций преподносятся почти всегда только положительные стороны, что тоже стоит учитывать;

- Консолидированные отчёты по финансам. Основным плюсом является то, что такие отчёты составляются по регламентированным международным стандартам МСФО, где учитываются все подчинённые основной компании предприятия, а значит есть возможность составить целостную финансовую картину всей группы. Единственным минусом таких отчётов является то, что они составляются только один раз в год, но в их отсутствие можно пользоваться отчётами о раскрытии информации;

- Итоги собраний акционеров содержат информацию о дивидендах, изменениях в руководстве, проведённых и планируемых крупных сделках, эмиссиях и др;

- Отчёты о раскрытии информации(квартальные отчёты и др.) составляются согласно закону о рынке ценных бумаг. Их подготавливают все предприятия московской биржи ежеквартально, и это является основным преимуществом перед консолидированными. Самым большим минусом являются российские стандарты бухучёта, согласно которым составляются все подобные документы в Российской Федерации.

Произвести оценку фундаментальных показателей непросто, поскольку одинаковые факторы могут вести себя по-разному в различных ситуациях. Оказывая то или иное воздействие на рынок, события могут при смене условий кардинально изменить степень важности, став из малоинтересных новостей решающими в текущем тренде. Тем не менее, именно этот метод изучения незаменим при составлении долгосрочных прогнозов.

Таким образом, оценка технических факторов даёт трейдеру определить самый оптимальный момент для заключения сделки по тому или иному активу. А фундаментальный анализ показывает насколько недооценены или переоценены акции той или иной компании в данный момент времени, а значит позволяет понять — какие активы стоит включить в свои инвестпортфель, а от каких напротив — стоит избавиться.

Главное различие фундаментального и технического видов анализа — временные рамки. Первый стоит применять для построения долгосрочных перспектив, он незаменим для разработки собственной системы торговли, способной приносить прибыль достаточно длительный промежуток времени, пока не произойдут какие-либо крупные изменения на бирже. Технический же метод аналитики станет идеальным выбором тогда, когда Вас интересуют т.н. «шорты»(англ. Short — короткий) — быстрые, кратковременные рыночные сделки, которые зачастую носят спекулятивный характер.

Ещё одно отличие в том, что фундаментальное исследование не славится широким кругозором и гибкостью исследований. «Фундаменталисты» не работают одновременно и с валютами и с рынком ценных металлов, к тому же достаточно сложно на основе одной и той же аналитики составить прогноз и на день и на год вперёд. Но всё это позволяет сделать технический анализ, что в какой-то степени добавляет ему баллов. Но и для «технаря» важен профессионализм и умение применять соответствующий арсенал инструментов и методик в разных ситуациях.

Я всегда смеюсь над людьми, которые говорят, что никогда не встречали богатого приверженца технического анализа. Вы слышали это? Высокомерное и бессмысленное утверждение. Я пользовался фундаментальным анализом в течение девяти лет, но по-настоящему разбогател только как технарь». (Марти Шварц)

Далее, для глубокой аналитики важна непрерывность — необходимо постоянное отслеживание новостей о любых событиях, связанных с интересующими трейдера активами. И даже краткий перерыв здесь может спровоцировать потерю контроля и понимания ситуации на мировом рынке. Технический же аналитик может просто периодически просматривать несколько избранных индикаторов, чтобы делать достаточно точные прогнозы. Ну и, как следствие — сложность первого типа исследования рынка гораздо сложней и объёмней, чем второго, а уровень доступности же прямо противоположен — фундаменталист должен быть достаточно экономически подкован, а теханалитику достаточно просто освоить ПК и соответствующие программы для теханализа.

В принципе, грамотная и продуманная аналитика финансовых и товарных рынков может быть полностью самодостаточной вне зависимости от того — на фундаментальных или на технических принципах она выстроена. Это доказывает факт наличия большого количества успешных трейдеров, не пользующихся новостными и фундаментальными показателями вообще, или наоборот — использующими только их. Система адептов технической оценки обычно строится на принципе «цена учитывает всё». Это подразумевает, что любые изменения — крупные и мелкие — сразу найдут отражение в ценовых показателях. «Фундаменталисты» же трейдинга учитывают гораздо большее количество переменных, что порой может быть полезно, но иногда и совершенно излишне.

Как показывает практика, самый лучший способ анализа — комбинированный, т.е. когда фундаментальный и технический анализ сообща работают под руководством трейдера. Сочетание обоих вышеописанных методов исследования рынка даёт возможность трейдеру получить наиболее полное представление ситуации на бирже в данный момент времени. А полновесное понимание рыночной картины позволяет очень точно просчитать колебания цен в будущем.

Тем не менее, фундаментальный анализ всё ещё остаётся менее популярным по сравнению с техническим, поскольку является гораздо более сложным как в теории, так и на практике. Кого-то пугает объём необходимых данных, кого-то — сложность их обработки. А кто-то попросту привык к небольшим краткосрочным сделкам и не стремится вести более крупную игру на бирже. Но для определения наиболее привлекательного актива для инвестирования фундаментальный анализ незаменим, поскольку технический не обладает достаточным количеством информации, он попросту «не заточен» для этого.

В последнее время «виртуальная» экономика ушла немного в сторону от экономики реальной. Виртуальные биржи росли даже после кризиса, произошедшего в 2008 году, хотя в реальном секторе экономики ситуация была довольно сложной, а макроэкономика сильно ослабла. Следствием всего этого стало то, что сегодня биржевая стоимость активов фирм и предприятий чаще всего подвергается большему влиянию процессов мировой финансовой сферы, нежели эффективной или неэффективной деятельности руководства организаций.

источник

Под названием «технический анализ», на самом деле, скрывается нечто очень простое — изучение прошлых цен, как правило, — в графическом виде. Именно поэтому приверженцев технического анализа зачастую называют «чартистами» (от англ. chart — график). Они изучают графики, стараясь предсказать будущие цены. Методы, которые они применяют, работают на графиках любых инструментов — акций, валютных пар, фьючерсов, индексов и т.д.

Технический анализ практически полностью построен на наглядных изображениях. Для его проведения не нужно иметь диплом финансиста или экономиста, так же, как не нужно иметь выдающиеся математические способности. Если вы умеете читать график, то можете заниматься техническим анализом. Простым и понятным приемам торговли, которые основаны на техническом анализе, можно научиться на курсах обучения дейтрейдингу от компании United Traders .

И наоборот, трейдер, полагающийся исключительно на технический анализ, не утруждает себя изучением финансовой отчетности, действий руководства компании и другими нюансами ее бизнеса. Чартисты изучают только то, как цена акции вела себя в прошлом, и как это может повлиять на ее будущее. Технический аналитик может покупать и продавать акции, не имея представления о том, чем занимается компания. Таким образом, технический анализ — это стратегия инвестирования на фондовом рынке, которая не углубляется во «внутреннюю кухню» компаний.

Например, технический аналитик замечает, что всякий раз, когда цена акций компании XYZ в течение прошлого года опускалась до 25$, она снова отскакивала до 35$. Этого ему будет достаточно для того, чтобы купить акции XYZ по 25$ в надежде продать их по 35$ после очередного отскока. При этом ему совершенно не обязательно знать, по какой причине цена отскакивает от уровня 25$. Он просто старается воспользоваться этим фактом.

Какой вид анализа эффективнее? На эту тему написан не один десяток книг. С момента появления концепции технического анализа, приверженцы «фундаментала» не устают утверждать, что он абсолютно бесполезен. С другой стороны, пылкие приверженцы технического подхода убеждены, что фундаментальный анализ — лишь пустая трата времени. Так какая же инвестиционная стратегия лучше работает на фондовом рынке? Ответ на этот вопрос будет зависеть от того, кому вы его задаете. Вероятно, истина, как всегда, находится где-то посредине. Приведем пример двух успешных управляющих фондами.

Джим Роджерс использует исключительно фундаментальный анализ. В 1970-х он, вместе с Джорджем Соросом, руководил фондом The Quantum Fund. За 30 лет существования фонда, его стоимость росла, в среднем, более чем на 30% в год. Это феноменальный результат по сравнению с другими фондами и индексом S&P 500. Когда Джек Швагер, автор книги «Начала технического анализа», спросил Роджерса о техническом анализе, тот ответил: «Я никогда не встречал богатого приверженца технического анализа. За исключением, конечно, тех технарей, которые зарабатывают продажей своих услуг за большие деньги».

С другой стороны, есть Марти Шварц, управляющий фондом, который использует в своей работе исключительно технический анализ. По просьбе Джека Швагера, Марти провел аудит последних 10 лет своей торговли. Результаты показали, что за предыдущие 10 лет Марти, в среднем, удавалось достигать роста 25% в месяц. За эти 10 лет у него было только 2 убыточных месяца, при этом потери составляли 2%-3%. Это слишком стабильный результат, чтобы относить его на счет случайности. Когда его спросили, почему он переключился с фундаментального анализа на технический, Марти дал ответ, который был практически ответом на высказывание Джима Роджерса. Он сказал: «Я всегда смеялся над людьми, которые утверждают, что не встречали богатого технического аналитика. Вы слышали это? Высокомерное и бессмысленное утверждение. Я пользовался фундаментальным анализом в течение девяти лет, но по-настоящему разбогател только как технарь».

Как видим, консенсус относительно того, какой анализ лучше, отсутствует. Разделились даже мнения признанных экспертов. Поэтому вам предстоит сделать выводы самостоятельно. Если захотите разобраться, помогут вам в этом множество доступных книг и статей на данную тему.

«Технический и фундаментальный анализ связаны между собой более тесно, чем вам хотят это представить. Большинство технарей не отрицают важности фундаментальных факторов, они просто считают, что цена учитывает и отражает эти факторы, а лучший способ понять их влияние на поведение рынка — просто проанализировать графики».

Другие инвесторы используют оба подхода в процессе инвестирования. Они применяют фундаментальный анализ для выявления надежного инструмента, а затем — технический анализ для его покупки и продажи. Уильям О’Нил, учредитель Investors Business Daily, придерживается мнения, что нужно использовать как технический, так и фундаментальный анализ.

Чарльз Доу, создатель индекса The Dow Jones Industrial Average, также использовал оба подхода. Его Теория Доу сформировалась в результате выхода серии статей в The Wall Street Journal в период с 1900 по 1902 годы. Фактически, многие считают, что большинство принципов современного технического анализа вытекают именно из Теории Доу.

Независимо от того, какого мнения придерживаетесь вы, не стоит полностью отказываться ни от одного из этих двух видов анализа. Когда речь идет о построении хорошей инвестиционной стратегии для фондового рынка, информация — ваше главное оружие. Поэтому отказ от графиков или фундаментала не пойдет вам на пользу. Хотя некоторые радикалы отрицают полезность технического анализа для долгосрочной торговли, более рациональные инвесторы отводят ему должное место в своей стратегии. Многие крупные брокерские дома нанимают чартистов, а солидные финансовые издания ссылаются на их мнение. Технический анализ, как минимум, даст долгосрочному инвестору более глубокое понимание рынка, а в лучшем случае — станет ценным инструментом для получения прибыли на финансовых рынках.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

источник

Рынок меняется, но неизменным остается одно — когда новый трейдер приходит на биржу, он начинает изучать основы прогнозирования цен, заложенные еще в 70-х годах XX века. Именно тогда наиболее ярко проявилось столкновение двух школ рыночного анализа — технической и фундаментальной. Разобраться в основах нам помог трейдер Виталий Тонтин.

Даже в наше время, когда большая часть трейдеров использует преимущества как технического, так и фундаментального анализа в совокупности, остаются ярые приверженцы каждой из школ, активно отстаивающие ее исключительное превосходство.

Давайте объективно рассмотрим основные детали конфликта «технарей» и «фундаменталистов», преимущества и недостатки каждого подхода, а также решим вопрос о том, насколько актуально и эффективно отстаивать такие радикальные позиции в современных рыночных условиях.

Технический анализ включает совокупность инструментов рыночного прогнозирования цен на основе движения стоимости в прошлом. Главным девизом приверженцев такого анализа является знаменитый афоризм «The history repeats itself», что переводится как «История повторяется».

В техническом анализе одни и те же инструменты можно использовать применительно к различным рынкам и торговым парам с незначительной корректировкой показателей. Но универсальность проявляется не только в этом.

Также технические инструменты одинаково успешно применяются на любых таймфреймах — от минуты до года. Это преимущество действительно отличает технический анализ от фундаментального, в то время как другие достоинства, такие как использование точных данных в режиме реального времени и малая задержка в получении информации, сейчас характерны для обеих школ.

Главным недостатком использования технических инструментов является субъективность. Как бы странно это не звучало, но при работе с данными и отработанными стратегиями человек все равно поддается эмоциям и интерпретирует математические показатели по-своему.

Второй чертой анализа, за которую его часто упрекают радикальные «фундаменталисты», является то, что в основе технического анализа лежит постулат о неизменности человеческой природы, вследствие которой рыночные модели имеют свойство повторяться. Но с точки зрения бихейвиористической психологии, модели поведения меняются быстро, особенно на волатильном криптовалютном рынке.

Технические индикаторы в большинстве случаев являются производными от обыкновенной средней скользящей. Профессиональные трейдеры в современных реалиях практически не используют классические индикаторы, описанные в старых книгах о биржевой игре, — RSI, осциляторы, стохастики, считая их устаревшими.

Современный профессиональный технический анализ включает в себя поведенческие модели (паттерны), анализ объема торгов, анализ потока ордеров (tapereading) и биржевого стакана.

Паттерны (поведенческие модели/торговые сетапы/рыночные закономерности) являются одними из наиболее распространенных методов анализа движения цен. Каждый паттерн всегда имеет в основе некую идею, максимально простую и понятную. Приходя на рынок, новички обычно не могут объяснить ту или иную поведенческую модель — для них это просто рисунок из линий, «по которым должна пойти цена».

Но стоит задуматься: почему тот или иной паттерн выглядит так, как он выглядит? Какие факторы заставляют цену двигаться именно так?

Торговых моделей достаточно много, но все они являются производными от классической модели пробоя или отбоя от определенных значимых ценовых уровней.

Важными уровнями, возле которых может образоваться торговый паттерн, могут быть круглые цифры ($100, $1,000) — места на графике, от которых цена кардинально меняла свое направление (если говорить о криптовалютах, то смотрим обычно дневные графики). В самих уровнях нет ничего мистического — это просто места, на которые все обращают внимание. Они очевидны, просты и заметны невооруженным взглядом.

Классический пробой уровня

Что происходит на рынке на каждом этапе формирования торговой модели пробоя уровня:

Классический отбой от уровня

Что происходит на рынке на каждом этапе формирования торговой модели отбоя от уровня:

Стоит отметить, что каждая рыночная ситуация уникальна, и действия игроков довольно часто являются непредсказуемыми, но на начальном этапе такой подход к анализу рыночной информации действительно работает и способен приносить прибыль.

Фундаментальный анализ, в свою очередь, основан на рассмотрении финансовых и производственных рыночных показателей, которые могут повлиять на цену торгуемого инструмента. Фундаментальный анализ также имеет ряд преимуществ и недостатков по отношению к техническому анализу. Первым таким плюсом является определение потенциала. Настроение рыночных игроков, текущие и набирающие популярность тренды, показатели производственной деятельности — вся эта информация может дать обширное представление о потенциале рассматриваемого объекта инвестиций, но она закрыта для тех, чья торговля основана только на показателях технического анализа.

Технический анализ в какой-то степени является «оторванным от реальности», так как основные, масштабные движения цен происходят именно при выходе важных макроэкономических и производственных показателей.

Основной недостаток фундаментального анализа заключается в том, что предоставленной им информации недостаточно, чтобы прогнозировать движение цен на каких-то локальных участках. Вы можете определить потенциально хорошую компанию, у которой отличные финансовые показатели и которая имеет реальные перспективы, но вы никогда не сможете определить момент входа в краткосрочный прибыльный трейд с хорошим показателем соотношения риска к прибыли.

Подытожим очевидный факт: для успешной торговли вы должны совмещать как технический, так и фундаментальный анализ. Не будьте консервативными, никогда не влезайте в спор о том, какой из видов анализа более успешен на рынке.

Сторонники как фундаментального, так и технического направлений доказали эффективность своих школ в определенных рыночных условиях. Но главные отличительные черты успешных трейдеров — гибкость и мобильность, а также умение отказываться от статистически плохих сделок и извлекать прибыль из статистически хороших рыночных условий.

источник