В широком смысле, анализ чувствительности оценивает степень изменчивости выходного параметра к изменению одного из входных параметров при условии, что остальные входные параметры остаются неизменными. При анализе чувствительности инвестиционного проекта, как правило, оценивается воздействие изменения объема продаж, переменных затрат, постоянных затрат, ставки дисконтирования, ставки налога на прибыль и т.п. на его чистую приведенную стоимость (англ. Net Present Value, NPV). Помимо чистой приведенной стоимости проекта в качестве выходного параметра могут также использоваться внутренняя норма доходности (англ. Internal Rate of Return, IRR), дисконтированный срок окупаемости (англ. Discounted Payback Period) и т.п. Проведения этого вида анализа позволяет оценить устойчивость проекта к факторам риска.

При проведении анализа чувствительности инвестиционного проекта следует придерживаться следующего алгоритма.

- Рассчитывается значение выходного параметра (например, чистая приведенная стоимость) при базовом сценарии.

- Рассчитывается значение выходного параметра при изменении одного из входных параметров (остальные входные параметры остаются неизменными).

- Рассчитывается процентное изменение входного и выходного параметра относительно базового сценария.

- Рассчитывается степень чувствительности выходного параметра к изменению входного параметра путем деления процентного изменения выходного параметра на процентное изменение входного параметра.

В общем виде формулу оценки чувствительности можно записать следующим образом.

Такие расчеты проводятся для всех входных параметров. Это позволяет выделить факторы риска, которые представляют наибольшую уязвимость для инвестиционного проекта.

Менеджмент компании «ХимТех ЛТД» проводит анализ чувствительности инвестиционного проекта, предполагающего запуск новой производственной линии. Реализация этого проекта предполагает осуществление первоначальной инвестиции в размере 500 000 у.е., посленалоговая стоимость привлекаемого капитала составляет 16%, а ставка налога на прибыль 30%. Основные показатели проекта для базового сценария представлены в таблице.

Амортизация оборудования включена в постоянные затраты и составляет 40 000 у.е. в год.

Проведем анализ чувствительности чистой приведенной стоимости инвестиционного проекта к изменению:

- постоянных затрат;

- объема продаж;

- цены единицы продукции;

- переменных затрат на единицу продукции.

Поэтапный расчет дисконтированного чистого денежного потока по годам приведен в таблице.

Рассчитаем чистую приведенную стоимость проекта для базового сценария.

NPV = -500 000 + 131 034 + 136 891 + 160 164 + 137 686 + 111 030 = 176 805 у.е.

Предположим, что постоянные затраты по годам окажутся выше на 5%. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 128 017 + 134 238 + 157 810 + 135 579 + 109 113 = 164 757 у.е.

Процентное изменение NPV = (164 757 — 176 805) ÷ 176 805 × 100% = -6,81%

Таким образом, чувствительность NPV к изменению постоянных затрат составит -1,362.

Чувствительность NPV = -6,81% ÷ 5% = -1,362

Это означает, что при увеличении постоянных затрат на 1% чистая приведенная стоимость проекта будет уменьшаться на 1,362%, и наоборот, при снижении постоянных затрат на 1% чистая приведенная стоимость проекта будет увеличиваться на 1,362%.

Предположим, что объем продаж по годам окажется выше на 5%, чем предполагает базовый сценарий. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 138 879 + 144 902 + 169 246 + 145 573 + 117 545 = 216 145 у.е.

Процентное изменение NPV = (216 145 — 176 805) ÷ 176 805 × 100% = 22,25%

Чувствительность NPV = 22,25% ÷ 5% = 4,450

Таким образом, при росте объема продаж на 1% NPV проекта будет увеличиваться на 4,450%, и наоборот, при снижении объема продаж на 1% NPV проекта будет снижаться на 4,450%.

Предположим, что цена единицы продукции по годам окажется выше на 5%, чем предполагает базовый сценарий. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 152 155 + 157 491 + 183 170 + 157 896 + 128 277 = 278 989 у.е.

Процентное изменение NPV = (278 989 — 176 805) ÷ 176 805 × 100% = 57,79%

Чувствительность NPV = 57,79% ÷ 5% = 11,558

При росте цены единицы продукции на 1% NPV проекта будет увеличиваться на 11,558%, и наоборот, при снижении цены единицы продукции на 1% NPV проекта будет снижаться на 11,558%.

Предположим, что переменные затраты на единицу продукции по годам окажутся выше на 5%, чем предполагает базовый сценарий. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 117 759 + 124 301 + 146 240 + 125 363 + 100 298 = 113 961 у.е.

Процентное изменение NPV = (113 961 — 176 805) ÷ 176 805 × 100% = -35,54%

Чувствительность NPV = -35,54% ÷ 5% = -7,109

При росте переменных затрат на единицу продукции на 1% NPV проекта будет уменьшаться на 7,109%, и наоборот, при снижении переменных затрат на единицу продукции на 1% NPV проекта будет увеличиваться на 7,109%.

Проведенный анализ чувствительности инвестиционного проекта показал, что его чистая приведенная стоимость наиболее чувствительна к изменению цены продукции и наименее чувствительна к изменению постоянных затрат.

Результаты анализа чувствительности инвестиционного проекта из приведенного выше примера можно визуализировать следующим образом.

На графике по оси X отложены процентные изменения входных параметров проекта, а по оси Y – соответствующее значение выходного параметра NPV, выраженное в у.е. Данный тип графика позволяет визуально оценить риски и определить критические точки проекта.

источник

Одной из задач анализа проекта является определение чувствительности показателей эффективности к изменениям различных параметров. Необходимо анализировать устойчивость проекта к возможным изменениям как экономической ситуации в целом (изменение структуры и темпов инфляции, увеличении сроков задержки платежей), так и внутренних показателей проекта (изменение объемов сбыта, цены продукции). Такой анализ называется анализом чувствительности.

Анализ чувствительности позволяет ответить на вопрос: «Что будет, если значение такого-то фактора изменится на столько-то?»

Анализ чувствительности дает возможность провести сравнительный анализ вариантов проекта. Этапы анализа чувствительности:

— выделение ключевых параметров проекта (NPV, IRR, FV и т. д.), изменение которых существенно отразится на потоках проекта и влияющих на их значения факторах (выручка, себестоимость, зарплата, налоги и т. д.);

— расчет ключевых параметров при базовых значениях факторов;

— последовательное изменение факторов и расчет ключевых параметров при новых условиях;

— проверка чувствительности выбранных параметров при вероятности отклонений первого типа (вероятность того, что фактор изменится, то есть станет больше, меньше или останется плановым) и второго типа (если фактор все же окажется ниже планового уровня, то с вероятностью 60% отклонение будет не более 10%);

— определение наиболее чутких к этим изменениям ключевых параметров и факторов, оказывающих самое большое воздействие;

— сравнение чувствительности проекта по каждому фактору.

Исследование чувствительности показателей эффективности к изменению ставки дисконтирования позволяет определить устойчивость проекта по отношению к колебаниям конъюнктуры финансового рынка и возможным изменениям макроэкономических условий деятельности (рис. 11).

Чем шире диапазон параметров, в котором показатели эффективности остаются в пределах приемлемых значений, тем выше запас прочности проекта, тем лучше он защищен от колебаний различных факторов, оказывающих влияние на результаты реализации проекта.

Факторный анализ

Факторный анализ — группа методов многомерного статистического анализа, которые позволяют представить в компактной форме обобщенную информацию о структуре связей между наблюдаемыми признаками изучаемого объекта на основе выделения некоторых непосредственно не наблюдаемых факторов (рис.12). Факторный анализ определяет предполагаемые факторы риска и степень их воздействия на деятельность компании или на проект.

Выделяют четыре основных метода факторного анализа:

1) метод цепных подстановок;

Метод Монте-Карло

Цель метода Монте-Карло (статистического анализа) состоит в определении степени воздействия случайных факторов на показатели эффективности проекта. Метод основан на сборе и обработке больших массивов данных как о проекте (компании), так и о внешней среде, с использованием статистических методов и моделей. На практике метод применяется редко.

Анализ производится следующим образом. Допустим, мы определили, какие именно данные следует признать неопределенными, а также установили диапазон значений, в пределах которого они могут изменяться случайным образом. Если речь идет, например, о двух параметрах, это означает, что определена область значений исходных данных, имеющая форму прямоугольника.

Для трех переменных эта область представляет собой параллелепипед, а для L-переменных — L-мерный параллелепипед. В любом случае совокупность исходных данных, от которых зависит судьба проекта, отображается точкой, лежащей внутри выделенной области. Таких точек великое множество, поэтому выполнить расчет проекта для каждой из них невозможно. Тем не менее необходимо определить, какое воздействие оказывает неопределенность исходных данных на поведение модели.

Предположим, в нашем распоряжении имеется способ выбирать точки в выделенной области данных случайным образом, аналогично рулетке в игорном заведении. Для каждой выбранной таким способом точки мы проведем расчет показателей эффективности и запишем их в таблицу. Проделав достаточно большое количество опытов, мы можем подвести некоторые итоги.

Для количественной оценки результатов используются два критерия: среднее значение и неопределенность.

Предположим, мы проделали N опытов и получили набор значений некоторого показателя (я = 1. N). Тогда среднее значение М определяется по формуле:

Неопределенность (или коэффициент вариации) рассчитывается следующим образом:

Величину М можно интерпретировать как ожидаемое значение случайной величины fn, а Э — как характеристику рассеяния значений fn. Чем меньше Э, тем ближе лежат значения fn друг к другу, тем точнее средняя величина М характеризует ожидаемое значение fn.

Неопределенность можно рассматривать так же, как оценку риска, связанного с тем, что значение fn отклонится от ожидаемой величины М.

Экспертный анализ

Экспертный анализ устанавливает степень воздействия риска на компанию (проект) путем экспертных оценок специалистов в этой области.

При анализе рисков формируется таблица экспертного мнения (табл. 12).

| Пример таблицы | Таблица 12 экспертного мнения | ||||||||

| Предполагаемый риск | Линейка риска | ||||||||

| -60% | -40% | -20% | -10% | 0% | 10% | 20% | 40% | 60% | |

| Политический фактор | — | — | — | — | — | X | — | — | — |

| Риск снижения/повышения стоимости сырья | — | — | — | — | — | X | — | — | — |

| Риск инфляции | — | — | — | — | X | — | — | — | — |

| Предполагаемый риск | Линейка риска | ||||||||

| -60% | -40% | -20% | -10% | 0% | 10% | 20% | 40% | 60% | |

| Риск стагнации/развития рынка | — | — | X | — | — | — | — | — | — |

| Риск снижения/повышения объемов продаж | — | — | — | — | — | — | — | X | — |

| Риск появления товара заменителя | — | — | — | X | — | — | — | — | — |

| Риск потери основных средств | — | X | — | — | — | — | — | — | — |

В таблице рассматриваются любые возможные риски и уровень их воздействия на рассматриваемый проект. Таблица не имеет отношения к какой-либо определенной дате, отрасли или экономическим обстоятельствам. Уровень предполагаемых рисков и их список формируется в соответствии с индивидуальными знаниями о них.

Для того чтобы заполнить таблицу, необходимо иметь в наличии мощную аналитическую базу. При наличии всех необходимых данных аналитик вносит в таблицу мнение специалистов по анализируемой отрасли. Риск определяется в процентах. Чем выше процент, тем больше предполагаемый риск. Затем финансовые показатели дисконтируются в соответствии с данными рисками для того, чтобы определить возможное воздействие рисков на деятельность компании (реализацию проекта).

Существует два основных способа учета роста цен и влияния инфляции на показатели проекта – расчет в постоянных и в текущих ценах.

С использованием постоянных цен руководитель, принимающий решение, получает возможность взвесить и оценить планируемые результаты осуществления проекта, не выходя за рамки существующего на момент принятия решения масштаба цен. Именно вследствие этого преимущества, расчеты в денежных единицах с постоянной покупательной способностью значительно чаше практикуются при проведении предынвестиционных исследований.

Второй аспект, способствующий широкому применению метода расчета в постоянных ценах – это простота подготовки требующейся информации. Использование денежных единиц с постоянной покупательной способностью позволяет легче рассчитать и проследить реальную динамику таких важных показателей, как объемы продаж, цены реализации, себестоимость продукции, рентабельность и т.д.

В отличие от метода расчетов в постоянных ценах метод расчетов в текущих ценах позволяет увидеть «действительную» картину происходящих процессов, а, в дальнейшем, после начала осуществления проекта, и сопоставлять планировавшиеся (проектируемые) показатели с уже достигнутыми.

Определение, расчет и анализ факторов риска — одна из главных частей инвестиционного проектирования. Созданный проект является, в сущности, прогнозом, который показывает, что при определенных значениях исходных данных могут быть получены расчетные показатели эффективности. Однако строить свои планы на таком жестко заданном прогнозе рискованно, поскольку даже незначительное изменение исходных данных может привести к совершенно неожиданным результатам. Успех реализации проекта зависит от множества переменных величин, которые вводятся в описание в качестве исходных данных, но в действительности не являются полностью контролируемыми параметрами. Все эти величины можно рассматривать как случайные факторы, оказывающие влияние на результат проекта, и есть риск изменения этих случайных факторов.

Выделяют следующие основные методы анализа (моделирования) рисков:

— анализ безубыточности (точек равновесия);

— метод Монте-Карло (статистический анализ, имитационное моделирование);

Вопросы для самоконтроля

1. В чем преимущества и недостатки расчета в постоянных ценах?

2. В чем преимущества и недостатки расчета в текущих ценах?

3. Расскажите про метод сценарного анализа.

4. Расскажите про метод анализа безубыточности.

5. Расскажите про метод анализа чувствительности.

6. Расскажите про метод Монте-Карло.

7. Расскажите про метод экспертных оценок.

Не нашли то, что искали? Воспользуйтесь поиском:

Лучшие изречения: Сдача сессии и защита диплома — страшная бессонница, которая потом кажется страшным сном. 8854 —

195.133.146.119 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

источник

Финансовые модели, использующие росписи и условные переменные, не поддаются преобразованию в уравнения

Кадр из кинофильма «Чапаев». Реж. братья Васильевы

Термин «Анализ чувствительности» для неопытных аналитиков регулярно становится камнем преткновения. Часто начинающие аналитики даже не могут понять, о чем их просят. Снисходительного отношения от задающих этот вопрос легко избежать, если знать, что под анализом чувствительности подразумевается динамика изменения результата модели на выходе в зависимости от изменения ключевых переменных модели на входе. Целью анализа чувствительности является определение характера зависимости результата модели от переменных и пороговых величин переменных, при которых выводы модели больше не поддерживаются.

Если бы модель могла быть выражена уравнением, то анализ чувствительности модели к данной переменной состоял бы в получении частной производной по данной переменной. К сожалению, финансовые модели, использующие росписи и условные переменные, не поддаются преобразованию в уравнения, поэтому для них больше подходит метод перебора, при котором анализ чувствительности выполняется последовательной подстановкой в модель ряда параметров. Возможен и обратный метод, путем подгонки результата модели при контроле за изменением параметров на входе – например, таким способом:

Герой классического кинофильма С. Эйзенштейна в данном случае выстроил в уме модель своих полководческих талантов, определил ее критические переменные (опыт, формальное образование, коммуникативные навыки) и проделал комплексный анализ чувствительности ко всем переменным, определив критическую (уровень владения иностранными языками снижает качество коммуникации «в мировом масштабе» до неприемлемого уровня) и некритическую (на должность главкома Республики недостаточно формального образования).

Основными целевыми измеримыми результатами финансовой модели являются, как мы разобрали ранее, сумма NPV и PV(gr), выражающая целевую стоимость фирмы, и IRR, выражающий имплицитную доходность денежного потока. Они, как правило, и являются теми результатами, в отношении которых проводится анализ чувствительности. Разумеется, чувствительность любых других численных расчетных показателей также определена и может быть выражена количественно. При необходимости возможно, например, анализировать чувствительность кумулятивного операционного денежного потока, расходного бюджета, времени достижения операционной самоокупаемости и так далее. Можно также сделать производные показатели и анализировать чувствительность к ним.

Анализ чувствительности можно проводить по любому числу переменных. Фактически инструментарий Excel дает аналитику непосредственный выбор из одной или двух переменных, для анализа чувствительности в пространстве большего числа измерений надо разрабатывать собственную схему или устанавливать коммерческий модуль разработки третьей стороны.

Предположим, что мы хотим понять, как на стоимость фирмы влияет запланированная цена единицы продукта фирмы и себестоимость продукта, при прочих равных условиях. В модели, разумеется, содержатся количественное значение и алгоритмы расчета цены и себестоимости – допустим, цена одной единицы 100 денежных единиц, а себестоимость – 75% от выручки. Но насколько быть уверенным в этом значении и что, если мы определили его ошибочно? Анализ чувствительности отвечает на этот вопрос: мы можем оценить, как меняется стоимость фирмы при изменении цены продукта в границах от, предположим, 50 до 150 и себестоимости от 65% до 85%.

Введем также производный параметр – нас будет интересовать не просто стоимость фирмы, но ее влияние на мультипликатор доходности для доли инвестора. Предположим, что инвестор ожидает доходность индивидуальной инвестиции в диверсифицированном портфеле за 5 периодов не менее чем x10 в дополнение к возврату стоимости собственного капитала на уровне, допустим, 15% (о роли мультипликаторов и диверсификации см. раздел «Портфель венчурного фонда: Какие стартапы нужны профессиональным инвесторам»).

Сделав еще несколько необходимых предположений по структуре спроса и фиксированным расходам, мы получим следующую модель, на основе которой можно получить двумерную матрицу чувствительности.

Для создания матрицы чувствительности нет необходимости многократно менять параметры модели и переносить их в модель – эта задача выполняется встроенной функцией Data Table, выполняющей перебор автоматически. Data Table считывает переменные из ряда и колонки (или, в случае анализа по только одной переменной, из ряда либо колонки), подставляет их в заданные ячейки и выводит матрицу результатов формулы, стоящей в верхней левой ячейке. Ни к какой другой формуле Data Table адресоваться не умеет – таково встроенное ограничение этой функции. Поэтому целесообразно помещать во главу матрицы не сам расчетный параметр, а вызов его значения, – это позволит не смешивать анализ чувствительности с расчетами и при необходимости вынести его и на другой лист.

Последовательность создания матрицы инструментом Data Table следующая:

- Поместить в верхнюю левую ячейку будущей ячейки вызов целевого значения модели (в нашем случае =B32);

- Поместить по горизонтали от вызова целевого значения модели ряд значений первой переменной, которые вы хотите перебрать в модели (в нашем случае, фактор себестоимости отложен по горизонтали);

- Поместить по вертикали от вызова целевого значения модели ряд значений второй переменной, которые вы хотите перебрать в модели (в нашем случае, цена единицы продукта отложена по вертикали);

- Если вы проводите анализ только по одной переменной, вы ограничиваетесь либо пунктом 3, либо пунктом 4. Последовательность переменных не важна, выбирать, какую из них откладывать по горизонтали, а какую по вертикали, имеет смысл только с учетом числа шагов каждой переменной – по вертикали их помещается больше;

- Выделить весь массив будущей матрицы чувствительности;

- Вызвать функцию командой меню Data-Table или выделенной иконкой на панели или ленте;

- Ввести в первое окно диалога «переменную ряда» – то есть ту ячейку, откуда модель, а не таблица данных, считывает переменную «фактор себестоимости» (в нашем случае, B4)

- Ввести вo второе окно диалога «переменную колонки» – то есть ту ячейку, откуда модель, а не таблица данных, считывает переменную «фактор себестоимости» (в нашем случае, B4)

- Если вы проводите анализ только по одной переменной, вводите адрес только для той переменной модели, ряд переменных значений которой была вами отложена по горизонтали – для горизонтального ряда в окно «ряд», для вертикальной колонки в окно «колонка»

- Нажмите OK. Выделенное пространство будет заполнено значениями целевого показателя модели, рассчитанными для данной пары значений переменных при прочих равных (при расчете по одной переменной, вы получите ряд значений целевого показателя для значений одной переменной при прочих равных). В нашем примере, значение 6.38 в ячейке С37 означает, что мультипликатор доли инвестора при цене продукта 50 и себестоимости в 65% от продаж составит 6.38.

Обратим внимание, что в матрице использована переменная цветная заливка, которая распределилась по кривой, после сглаживания напоминающей гиперболу. Это «граница чувствительности» – линия, разделяющая зоны, где значения переменных указывают на возможность одобрить решение, и зона, где значения переменных указывают на то, чтобы решение отклонить. Мы использовали здесь команду «Условное форматирование», позволяющей изменить стиль ячейки в зависимости от того, отвечает ли ее содержание заданному критерию В данном случае, мы сравниваем значение ячейки с значением именованного массива mult, содержащего целевое значение инвестиционного мультипликатора, по следующему алгоритму:

Отклонения от целевого значения мультипликатора более чем на 1 в большую сторону отмечаются ЗЕЛЕНОЙ заливкой – это пространство, где решение можно уверенно принять Отклонения от целевого значения мультипликатора не более чем на ±1 отмечаются ЖЕЛТОЙ заливкой – это пространство, где могут возникнуть колебания, стоит или не стоит принимать решение Отклонения от целевого значения мультипликатора более чем на 1 в меньшую сторону отмечаются КРАСНОЙ заливкой – это пространство, где решение можно уверенно отклонить.

Настройка цвета выполняется диалогом Format-Conditional Formatting:

Цвет не имеет другого значения, кроме как повысить наглядность анализа чувствительности, проведя визуальную границу между «да» и «нет».

источник

Для того чтобы получить посторонние вложения в бизнес, субъект хозяйствования должен быть привлекательным для потенциальных инвесторов. В чем соизмеряется данная привлекательность? Давайте попробуем разобраться.

Каждый инвестиционный проект весьма рискован, и для того чтобы понять, насколько он будет проблемным или прибыльным, проводится ряд процедур по выявлению тонких мест.

Одно из подобных исследований называется анализом чувствительности. Он применяется в том случае, если необходимо выявить стабильность и силу влияния одной из составляющих проекта. Из общей цепочки в закономерной очередности меняются величины элеиентов, и определяется, насколько эти перемены повлияли на весь механизм в целом. При этом базовый критерий, на котором основывается весь анализ чувствительности, – NPV (чистый дисконтированный доход) — каждый раз высчитывается заново.

В результате эксперты имеют величину отклонения в процентном соотношении, которая показывает, насколько перемена той или иной составляющей на одну сотую повлияла на проект в целом. После каждый элемент ранжируется в зависимости от степени важности, и выводится общая картина тонких мест.

Анализ чувствительности проекта помогает выявить наиболее критичные составляющие, которые имеют в наибольшей степени влияние на жизнеспособность бизнес-идеи. Помимо этого, процедура позволяет проверить значимость последовательного их изменения в процессе воплощения задумки в жизнь.

Также анализ чувствительности зачастую называют однофакторным, и данные для его проведения отбираются процедурой ранее при качественной оценке проекта. Данный процесс влияния той или иной составляющей элементарен в своем исполнении, поэтому имеет несколько незначительных недостатков:

- методика относится к экспертным, поэтому разные специалисты могут на выходе получить свои индивидуальные данные;

- ну и при проведении процедуры не измеряется корреляционная взаимозависимость между составляющими элементами.

Несмотря на свою элементарность в исполнении, анализ чувствительности проекта проводится в несколько этапов:

- Выбирается показатель, относительно которого будут вестись расчеты. Зачастую это чистый дисконтированный доход (NPV), реже – норма доходности (IRR).

- Далее выбираются составляющие, в которых эксперт наименее уверен – это могут быть как инвестиции в оборотные активы, затраты на капитальное строительство, так и различного рода рыночные факторы – количество реализованной продукции и ее цена.

- После устанавливаются предельные числовые значения этих показателей с обеих сторон.

- Рассчитывается чистый дисконтированный доход или норма рентабельности при каждой величине переменной.

- Анализ чувствительности завершается построением графика, который охватывает показатель каждой рассматриваемой составляющей, что позволяет наглядно оценить самые критичные места в инвестиционном проекте.

Каждый из нас наверняка неоднократно слышал о такой процедуре, как нахождение точки безубыточности, но мало кто задумывался, что в основу проведения данной процедуры ложится именно элементарный анализ чувствительности.

Для чего это нужно делать? Каждому предпринимателю необходимо знать граничный показатель объема произведенной продукции, при неудачной реализации которого компания наверняка не потеряет оборотные средства, поэтому высчитывается некая точка безубыточности. Таким образом, оценка эффективности проекта сужается до единственного показателя, указывающего на условия, при которых совокупность всех постоянных и переменных издержек равна полученным доходам. Иными словами – в данной точке предприниматель не получает никакой прибыли, но и полученные убытки его не разоряют, поскольку полностью покрываются заработанными средствами.

Точка безубыточности выражается в двух эквивалентах – количественном, указывающем на необходимый объем производства, и денежном, который равен полученному доходу.

Не стоит забывать о том, что вложение инвестиций – это процесс, который растягивается далеко не на несколько месяцев, и даже не на один год. Поэтому анализ инвестиционной чувствительности в свою основу всегда должен брать долговременную перспективу. А это значит, что при вложении немалой суммы денежных средств на долгосрочное строительство желательно соблюдать несколько негласных правил:

- перед запуском проекта необходимо рассмотреть любые другие способы получения доходов, которые будут иметь такую же степень риска – возможно, найдутся идеи с куда большей прибылью, чем текущая;

- кстати, пара слов о степени риска – не стоит забывать о том, что данный показатель растет в зависимости от длительности срока окупаемости, и наоборот – чем он короче, тем меньше рисков в идее;

- и важно не забывать о временной стоимости денежных средств – они имеют свойство обесцениваться.

Как мы уже говорили выше, метод анализа чувствительности основан на любом из ключевых показателей, которые выбираются в зависимости от цели исследования.

Наиболее распространенный – это чистый дисконтированный доход (NPV). Он берется за эталон в том случае, когда предприниматель намерен узнать величину абсолютного потока денежных средств от запуска проекта. Несмотря на свою популярность, методика далека от точности, поскольку довольно сложно спрогнозировать заранее, какой будет основная ставка капитала через несколько месяцев.

Следующий по распространенности – это показатель внутренней нормы рентабельности (IRR). Несмотря на то что данная методика учитывает обесценивание денежных потоков во времени, она неспособна показать на наиболее прибыльный проект из ряда представленных. Здесь мы можем увидеть только, в какой степени та или иная идея сможет окупиться за определенный период.

Также иногда за ключевую переменную берут обыкновенную бухгалтерскую норму прибыли. Методика проста в исполнении и может показать, какое количество денежных средств предприниматель сможет выручить от запуска проекта, но снова же без учета обесценивания финансовых потоков и форс-мажорных обстоятельств на производстве.

Для предметного понимания этой на первый взгляд сложной процедуры давайте попробуем проанализировать один из графиков, который составляется на последнем этапе проведения анализа чувствительности инвестиционного проекта.

На рисунке изображен результат исчисления, согласно методике чистого дисконтированного дохода: поочередно вполовину снижался и повышался каждый из показателей с шагом в десятую часть, причем при каждой смене переменной величина NPV пересчитывалась заново.

Допустим, что красная линия выражает количество реализованной продукции, зеленая – прямые затраты на производство, фиолетовая – косвенные издержки, синяя – заработную плату персонала, ну а коричневая – это непосредственный объем инвестиций.

Как видим из представленного рисунка, проект остается рентабельным в том случае, если прямые затраты вырастут на 30%, а объем выпущенной продукции снизится практически вполовину.

Несомненно, анализ чувствительности рисков играет немаловажную роль в принятии решения о целесообразности запуска того или иного инвестиционного проекта, но его результат не является окончательным показателем.

При любой оценке экспертами обращается внимание на целесообразность запуска идеи в целом и на то, в какой степени она соответствует стратегическим планам субъекта хозяйствования на ближайшее будущее. Немаловажную роль играет и маркетинговый аспект – ведь вряд ли кто-то одобрит запуск проекта, если социологические данные указывают на то, что предполагаемый выпуск продукции не найдет должного признания у потребителя.

Не стоит также забывать о временных факторах – в любой момент платежи могут задержаться, ну а на производстве случится поломка, что прибавит несколько часов, а то и дней к выпуску партии готовой продукции.

Вы удивитесь, но и управление запасов можно отнести к неконтролируемым факторам, влияющим на реализацию инвестиционного проекта. Ни один предприниматель не сможет заранее предугадать объем их порчи на складах, в процессе доставки, а также производственного брака.

Поэтому чистого анализа чувствительности, который не учитывает ряд неконтролируемых нами процессов, недостаточно для принятия решения о целесообразности воплощения в жизнь той или иной идеи.

Все мы прекрасно понимаем, что в современных рыночных условиях представлена огромная масса предложений для вложения собственных средств в чье-либо молодое производство. У начинающих предпринимателей недостаточно собственных средств, чтобы удержать бизнес на плаву, поэтому многие из них прибегают к услугам спонсоров.

Но каждому субъекту хозяйствования недостаточно предложить свою идею на обозрение, нужно еще и соответствовать заявленным требованиям, иными словами – наращивать свой инвестиционный портфель.

Поэтому в первую очередь оценка эффективности проекта должна проводиться предпринимателем, и если найдутся какие-либо нецелесообразные факторы риска, то проще их исправить до того, как они будут обнаружены потенциальными инвесторами.

источник

Ведение эффективной инвестиционной деятельности невозможно без грамотно составленного бизнес-плана и проведения предварительной оценки возможных рисков и потерь. В свою очередь, анализ чувствительности инвестиционного проекта пример того, как определенный вид риска может повлиять на общую эффективность. Попробуем разобраться, как проводится анализ и какие его особенности.

Анализ чувствительности – это один из методов оценки эффективности того или иного проекта, который применяется не только в отечественной, но и в зарубежной инвестиционной практике. В некоторых финансовых источниках можно встретить следующее название метода – имитационное моделирование. В мировой практике анализ чувствительности носит название Sensitivity analysis.

Отвечая на вопрос «Анализ чувствительности инвестиционных проектов задачи и суть метода», выделим несколько ключевых моментов, которые помогут сформировать более точное представление:

- главная цель и задача – определить, как могут повлиять изменения исходных данных проекта на его конечный, а точнее, финансовый результат;

- исходные данные, которые могут меняться: объемы продаж, уровень инфляции, процент по кредитам, дисконтная ставка, цена за 1 единицу продукции, различные составляющие инвестиционных затрат и другие;

- конечные данные, которые оцениваются: показатели эффективности и показатели финансовой отчетности.

На основании вышеописанного можно сделать следующий вывод: берутся все исходные данные (объем продажи, себестоимость продукции и т. д.), изменяются (варьируются) на определенную величину, оценивается влияние каждого изменения на показатели эффективности и определяются так называемые критические точки, при которых их влияние максимально негативно сказывается на конечном результате.

Этот вывод позволяет кратко подытожить суть и основы методики проведения анализа чувствительности. Что же касается практической стороны его применения, об этом ниже.

Перед тем, как перейти к рассмотрению использования анализа на конкретном примере, затронем более детально вопрос ключевых показателей. Ниже на фото приведена таблица, в которой отражены основные из них.

Ключевыми и наиболее применяемыми в роли конечных характеристик анализа являются первые два из них, а именно, чистая текущая стоимость проекта и внутренняя норма доходности (прибыли).

Само проведение анализа можно условно разделить на несколько последовательных этапов:

- Определяется показатель, на базе которого и будет строиться анализ. Как уже говорилось ранее, это норма доходности (IRR (см. Расчет irr инвестиционного проекта)), или текущая стоимость (NPV (см. Расчет npv инвестиционного проекта)).

- Определяются и выбираются исходные показатели, вероятность изменения которых существует: затраты капитальные, стоимость товара, объем продаж, затраты времени на строительство производственных зданий и т. д.

- Для исходных переменных устанавливаются нижние и верхние границы значений, которые допускаются.

- Производится расчет показателей эффективности с учетом номинальных значений и предельных, определенных в предыдущем пункте.

- Строятся график или таблица, которые, по сути, отражают чувствительность проекта к тем или иным изменениям. Как он может выглядеть, показано на рисунке ниже.

Какой вывод можно сделать на основании этого графика? Вывод довольно прост: проект сможет выдержать снижение объемов продаж до 50% и рост прямых издержек на 30%.

Следует отметить, что графическое представление более наглядно отражает полученные результаты. В связи с этим именно графическая форма используется в проведении презентаций проектов.

Анализ чувствительности, как уже упоминалось ранее, состоит в оценке влияния какого-либо параметра на конечные результаты проекта. При этом все остальные параметры не меняются. Практическую модель, которая используется для этого, можно представить в следующем виде:

Она отражает зависимость результата NPV от внешних и внутренних показателей. На основании данной модели рассчитываются критические точки инвестиционного проекта и по каждой из них определяется чувствительный край. Ниже представлены формулы расчета для каждой.

Что же касается расчета чувствительного края, то в этом вопросе ключевой момент следующий: чем меньше значение SM определенного показателя, тем ниже показатель устойчивости инвестиций и высока степень риска. Формулы расчета представлены ниже.

Теперь же, когда основные моменты и общее представление о методе сформировано, перейдем к практике. Разберем пример расчета анализа чувствительности инвестиционного проекта на конкретных цифрах.

Компания X запланировала срок реализации инвестиционного проекта – 1 год. Требуется проанализировать критические точки объема продаж, при котором NPV проекта = 0.

Исходные данные для расчета в тыс рублей:

- стоимость 1 единицу продукции (p) – 800;

- затраты на 1 единицу (VC) – 540;

- годовые затраты постоянные (FC) – 24 363,15;

- первоначальные инвестиции (IC) – 2 500 000;

- годовая амортизация (D) – 550;

- финансовый множитель (FM4) – 2,106%;

- коэффициент налога на прибыль — 0,24.

Расчет будет производиться по формуле

В результате подстановки в эту формулу данных получаем результат 6098,44 шт.

Далее, проводим расчет критической точки, в результате которого получаем показатель 23,77%.

Анализ полученных данных позволяет сделать следующие выводы:

- компания выходит на уровень безубыточности при снижении объема продаж не менее чем на 23,77%;

- крайнее безопасное значение объема продаж составляет 6098,44 шт. в год.

источник

Как не ошибиться и не вложиться в неприбыльный проект? Примерно узнать перспективы поможет анализ чувствительности проекта онлайн. Пример в Excel и подробные разъяснения к нему – в материале.

Что это за метод? По сути это алгоритм, по которому оценивают экономическую эффективность, целесообразность и устойчивость разных проектов. Им пользуются инвесторы и собственники бизнеса в России и за рубежом. Иногда этот метод называют имитационным моделированием или Sensitivity analysis.

Цель анализа чувствительности инвестпроекта — понять, как изменится экономический результат работы предприятия, если поменяется какой-нибудь важный фактор. Например:

- обрушится или резко вырастет спрос на продукцию/услугу;

- вырастет инфляция;

- изменится кредитная ставка;

- усилится налоговое бремя;

- подскочит себестоимость выпуска товара;

- и прочее, что способно повлиять на рентабельность бизнеса и инвестиций в него.

Задача — определить, какие из этих факторов наиболее важные. То есть к каким изменениям бизнес будет более восприимчив.

Практическим результатом станут знания о том, до каких пределов могут колебаться эти переменные без угрозы для устойчивости предприятия.

1. Необходимо определиться, какой итоговый показатель взять за базовый. Вариантов несколько:

NPV (net present value, то есть чистая приведенная стоимость) — показатель доходности инвестиционного объекта. Показывает разницу между всеми денежными притоками и оттоками к моменту оценки инвестиционного проекта. Иными словами — сумму, которую инвестор ожидает получить от проекта после того, как инвестиции окупятся.

IRR (internal rate of return внутренняя норма доходности или прибыли) — процентная ставка, при которой NPV равна 0. Если внутренняя норма рентабельности выше, чем ожидаемый доход на капитал, то можно говорить об эффективности инвестиций.

ROI/ROR (return on investment/of return, коэффициент рентабельности/окупаемости инвестиций) — отношение общей прибыли к начальной инвестиции с учетом коэффициента дисконтирования.

DPI (discounted profitability index, дисконтированный индекс доходности) — отношение чистой приведенной стоимости к начальным инвестициям. Если показатель больше 1, вложение капитала можно считать эффективным.

Удобный инструмент для анализа чувствительности компании к изменениям

Готовое решение в Excel поможет проанализировать расхождения факта с планом и выяснить, почему они возникли и какие факторы повлияли.

Чаще всего для анализа чувствительности инвестиционного проекта выбирают NPV или IRR.

2. Определяем наиболее ожидаемое значение выбранного показателя (например, NPV) и значения всех указанных в первой главе переменных, которые его формируют. Как правило, все эти значения прописаны в бизнес-плане.

3. Меняем значения одной из переменных на произвольное количество процентов (например, на 10%) и смотрим, как это повлияет на итоговый NPV. Скажем, при увеличении объемов продаж на указанную долю NPV может вырасти на 16%. Это изменение нужно зафиксировать.

4. Аналогичным образом проследить, на сколько изменится NPV при изменении на 10% других факторов — себестоимости производства, переменных издержек и т.д.

5. Исходя из полученных результатов уже можно будет определить чувствительность по каждому пункту по формуле:

Чувствительность = процентное изменение выходного параметра (в нашем случае NPV) / процентное изменение входящего параметра.

Результаты наглядно можно изобразить на графике. Например, так:

Чем сильнее наклонена прямая, тем выше чувствительность инвестпроекта к изменению этого параметра. Конкретно в этом случае по предприятию сильнее всего бьет необходимость снижать стоимость своего товара и рост переменных затрат. Изменения постоянных издержек и объема продаж влияют на стабильность компании не так сильно.

Благодаря этому графику можно определить предел изменений исходных данных. Для NPV критичным считается показатель 0. Как следует из графика, предприятие не может позволить себе снизить цены больше, чем на 8%, иначе его работа будет бессмысленной. В то же время организации нельзя допустить роста переменных затрат больше 13%.

Формулу для проведения анализа чувствительности проекта можно условно представить как частное выходного параметра к входному:

Чувствительность = Процентное изменение выходного параметра / Процентное изменение входного параметра

При этом порядок расчета следующий:

- Вычислить выходной параметр при базовом сценарии (к примеру, чистый дисконтированный доход). как

- Изменить один входной параметр, остальные оставить такими же. Отследить, каким станет выходной параметр.

- Определить процентное изменение входного и выходного параметра относительно базового сценария.

- Рассчитать анализ чувствительности проекта.

Рассмотрим условный инвестпроект со стартовыми вложениями 30 млн рублей, рассчитанный на три года. Пусть в нем будут такие показатели:

источник

Под анализом чувствительности понимают динамику изменений результата в зависимости от изменений ключевых параметров. То есть что мы получим на выходе модели, меняя переменные на входе.

Данный анализ вызывает особый интерес, как у инвесторов, так и у управляющих бизнесом. Его результаты несут особенную ценность в аналитике бизнес проектов. Excel позволяет анализировать чувствительность инвестиционных проектов, пользователям с базовыми знаниями в области финансов.

Задача аналитика – определить характер зависимости результата от переменных и их пороговых величин, когда выводы модели больше не поддерживаются.

По своей сути метод анализа чувствительности – это метод перебора: в модель последовательно подставляются значения параметров. К примеру, мы хотим узнать, как изменится стоимость фирмы при изменении себестоимости продукции в пределах 60-80%.

Используется и обратный метод, когда результат модели на выходе «подгоняется» к изменению значений на входе.

Основные целевые измеримые показатели финансовой модели:

- NPV (чистая приведенная стоимость). Основной показатель доходности инвестиционного объекта. Рассчитывается как разность общей суммы дисконтированных доходов и размера самой инвестиции. Представляет собой прогнозную оценку экономического потенциала предприятия в случае принятия проекта.

- IRR (внутренняя норма доходности или прибыли). Показывает максимальное требование к годовой прибыли на вложенные деньги. Сколько инвестор может заложить в свои расчеты, чтобы проект стал привлекательным. Если внутренняя норма рентабельности выше, чем ожидаемый доход на капитал, то можно говорить об эффективности инвестиций.

- ROI/ROR (коэффициент рентабельности/окупаемости инвестиций). Рассчитывается как отношение общей прибыли (с учетом коэффициента дисконтирования) к начальной инвестиции.

- DPI (дисконтированный индекс доходности/прибыльности). Рассчитывается как отношение чистой приведенной стоимости к начальным инвестициям. Если показатель больше 1, вложение капитала можно считать эффективным.

Данные показатели, как правило, и являются теми результатами, по которым проводится анализ чувствительности. Естественно, при необходимости определяется чувствительность и других численных расчетных показателей. Количество переменных может быть любым.

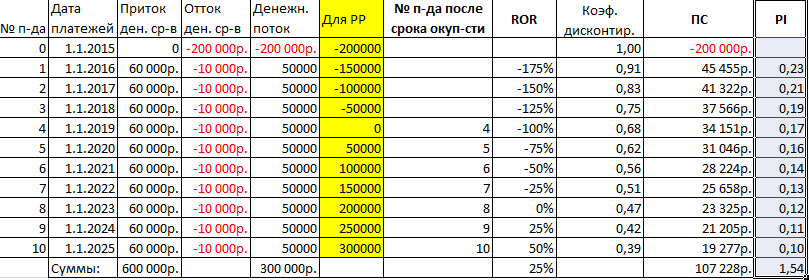

Задача – проанализировать основные показатели эффективности инвестиционного проекта. Для примера возьмем условные цифры.

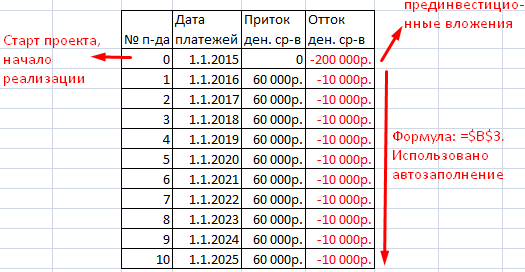

Начинаем заполнять таблицу для анализа чувствительности инвестиционного проекта:

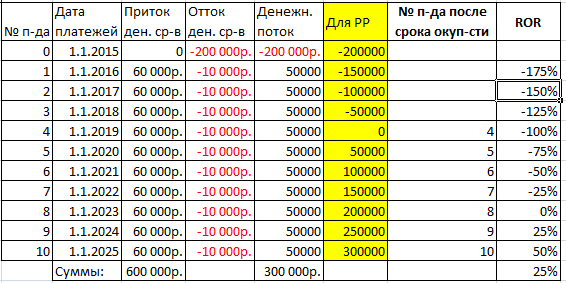

- Рассчитаем денежный поток. Так как у нас динамический диапазон, понадобится функция СМЕЩ. При расчете учитываем ликвидационную стоимость (в нашем примере – 0, неизвестна). Расчет будем производить «без дат». То есть они не повлияют на результаты. Денежный поток в «нулевом» периоде равняется предынвестиционным вложениям. В последующих периодах: .

- Для расчета срока окупаемости инвестиционного проекта (РР) создаем дополнительный столбец. В инвестиционный период будут суммироваться все дополнительные инвестиции за вычетом прибыли от суммы вложенных финансовых средств. Формула для «нулевого» периода: =СУММЕСЛИ(G7:G17;» 0;G8;0). Где Н7 – это прибыль предыдущего периода (значение в ячейке выше). G8 – денежный поток в данном периоде (значение ячейки слева).

- Теперь найдем, когда проект начнет приносить прибыль. Или точку безубыточности: =ЕСЛИ(H7>=0;$C7;»»), где Н7 – это прибыль в текущем периоде (значение ячейки слева). С7 – это номер текущего периода (первый столбец).

- Найдем рентабельность инвестиций. Это отношение прибыли в текущем периоде к предынвестиционным вложениям. Формула в Excel: =СУММ($H$7;H8)/-$H$7.

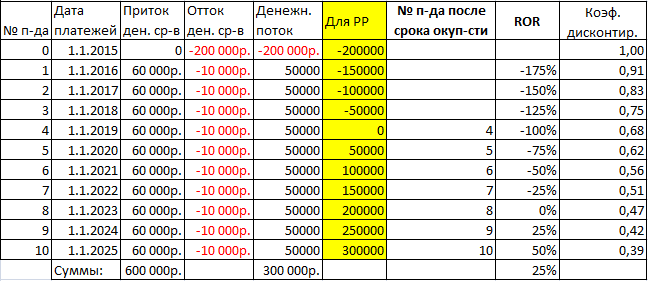

- Рассчитаем коэффициент дисконтирования. Формула для нашего примера (где даты не учитываются): =1/(1+$B$1)^C7. В1 – ячейка с процентным выражением ставки дисконтирования. С7 – номер периода.

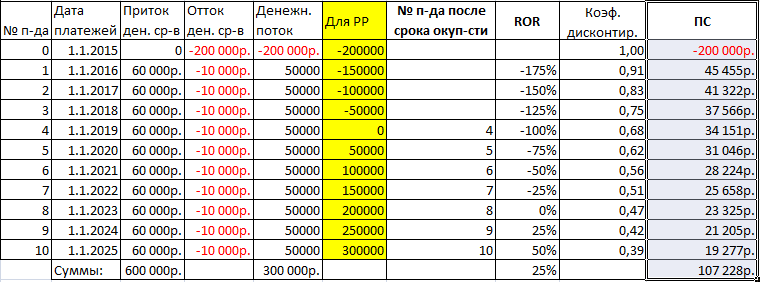

- Найдем дисконтированную (приведенную) стоимость. Это произведение значения денежного потока в текущем периоде и коэффициента дисконтирования. Формула: =G7*K7.

- Найдем индекс рентабельности (или дисконтированный индекс рентабельности). Аббревиатура – PI. Это отношение дисконтированной стоимости к начальным вложениям. Формула в Excel: =L8/-$G$7.

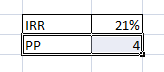

- Найдем внутреннюю норму прибыли (IRR). Если даты не учитываются (как в нашем примере), воспользуемся встроенной функцией ВСД. Функция: =ВСД(G7:G17). Если даты учитываются, то подойдет функция ЧИСТВНДОХ. Посчитаем РР – срок окупаемости проекта. Для этой цели используем вложенные функции: . Или возьмем данные из таблицы.

- срок проекта – 10 лет;

- чистый дисконтированный доход (NPV) – 107228р. (без учета даты платежей, принимая все периоды равными);

- для нахождения данного значения возможно использование встроенных функций ЧПС и ПС (для аннуитетных платежей);

- дисконтированный индекс рентабельности (PI) – 1,54;

- рентабельность инвестиций (ROR) – 25%;

- внутренняя норма доходности (IRR) – 21%;

- срок окупаемости (РР) – 4 года.

Можно еще найти среднегодовую чистую (за вычетом оттоков) прибыль без учета инвестиций и процентной ставки: =(E18+СУММ(F7:F17))/C20. Где Е18 – сумма притоков денежных средств, диапазон F7:F17 – оттоки; С20 – срок инвестиционного проекта.

Таблицу Excel с примером и формулами можно посмотреть, скачав файл с готовым примером.

источник

Динамические методы инвестиционного анализа активно применяются в имитационном моделировании финансовых событий в рамках денежных потоков, генерируемых проектом. Реальная деятельность компании моделируется через описание поступлений и выбытий денежных средств с использованием наиболее вероятных сценариев. Сценарный метод позволяет рассмотреть альтернативные варианты воздействия на финансовый результат и чистый денежных поток многочисленных факторов. Все это дает возможность выполнить анализ чувствительности проекта к наиболее значимым факторам.

Ключ к пониманию анализа чувствительности проекта лежит в исследовательской позиции финансиста, который обязан сомневаться и задавать себе, коллегам по компании вопрос о том, как могут развиваться те или иные события, если что-то пойдет не так. Естественно, когда реализуются первые итерации бизнес-планирования, они выполняются из идеализированного представления о притоках и оттоках ДС в проекте. В лучшем случае учитываются результаты бенчмаркинговых исследований и данных управленческой статистики. Более того, как правило, в расчет не принимаются:

- Интеграция проектных денежных потоков в общую финансовую модель компании.

- Иерархия выявленных и идентифицированных рисков проекта.

- Вероятность ошибок в планах маркетинга, продаж, инвестиций и производства.

Анализ чувствительности инвестиционного проекта как раз и призван нивелировать основную часть влияния варьируемых факторов. Факторы эти должны не только быть учтены, но и ранжированы по степени воздействия на чистый денежный поток и комплексные параметры показателей эффективности. Цель анализа состоит в поиске ключевых факторов, в определении чувствительности прибыли и NCF проекта и компании к ним, а также в выявлении допустимых пределов факторных колебаний. Для этого используется группа интегральных показателей, таких как:

- NPV (чистая приведенная стоимость);

- IRR (внутренняя норма доходности);

- PI (индекс доходности или рентабельности);

- DPP (дисконтированный срок окупаемости проекта).

Как известно, влияние всех выявленных факторов на результаты проекта одновременно анализировать невозможно. Метод анализа подразумевает, что в заданном диапазоне анализу подвергается один из факторов, в то время как другие условно принимаются неизменными. Исследуется общая картина оценочных критериев для основных зон причинности, и степень влияния на интегральные критерии ложится в основу их ранжирования. Все факторы, определяющие чистый денежный поток проекта по экономической природе, разделены на две группы.

- Факторы, оказывающие влияние на притоки ДС от поступлений доходов.

- Факторы, влияющие на оттоки ДС в связи с расходами.

Также факторы могут различаться по типу влияния на поступления и выбытия. Они могут оказывать влияние непосредственно и косвенно. К последним можно отнести факторы, связанные с временным отклонением платежей от хозяйственных событий отгрузки продукции и получения расходных средств. К прямо влияющим факторам относятся:

- объем продаж в количественном выражении, исходя из показателей емкости рынка, потенциала рыночного спроса, рыночной доли компании и т.п.;

- показатели уровня инфляции;

- рыночные цены и их тенденции;

- потребный размер инвестиций;

- размер платы за привлечение внешних источников инвестиций в проект;

- постоянные издержки и их тенденции;

- переменные расходы и их тенденции.

Цель углубленного анализа чувствительности путем варьирования показателей инфляции, объема продаж, цен на продукцию в динамике, издержек, сумм инвестиций достигается только после того, как реализован предварительный анализ факторов. Эти действия тесно взаимосвязаны с выявленными и идентифицированными рисками, сопутствующими проекту. Финансовому аналитику при этом нужно быть готовым к многократному исполнению процедур расчета, установлению закономерностей межфакторных связей и повторению оценки результатов. Анализ обычно начинается с описания окружающей проект среды, в которую включаются:

- ожидаемая динамика инфляции (по основным группам поступлений и выбытий средств);

- прогноз динамики валютных курсов;

- прогноз по налогам и сборам.

Настоящие параметры по отношению к компании являются внешними, и решения по ним оказать существенное влияние на проект не в состоянии. Таким образом, описанная окружающая среда рассматривается в качестве фонового альтернативного фактора для выработанных сценариев ситуации. Далее надлежит проанализировать риски проекта. Среди них доминируют, помимо названных выше, изменение структуры цен на рынке, падение спроса на изделия компании и рост расходов.

Данные факторы в основном влияют непосредственно на чистый денежный поток проекта и набор показателей оценки эффективности. Метод анализа чувствительности предполагает, что воздействие учитываемых факторов для разных проектных задач будет варьироваться. Конкретные управленческие решения способны определить степень влияния тех или иных причинных оснований. Именно из-за решений происходят изменения в инвестиционном плане и ряде других разделах бизнес-плана, что в конечном итоге трансформирует расстановку денежных потоков (поступлений и выбытий ДС).

Помимо рейтинга рисков проекта значение имеет и непосредственная логика финансового аналитика, его опыт, поскольку далеко не всегда с первого раза удается установить прямую связь между прогнозируемыми параметрами. Необходимо выявлять также и косвенные связи, которые зачастую намного сложнее прямых зависимостей. Поэтому, чтобы цель анализа была достигнута полностью, целесообразно уделить подготовке плана его реализации особое внимание. Работу эту лучше всего выполнять коллегиально, привлекая лидеров производства, сбыта, снабжения, службы качества и проектирования. Ниже представлен пример сценарного моделирования действий, которые могут быть предприняты командой проекта в интересах его успеха.

Для каждого фактора разрабатывается несколько сценарных элементов реагирования на события, которые, как предполагается, могут повлиять на содержание, ограничения (бюджет) и сроки проекта. Метод задает границы вариации факторов и уровень исправления ситуации тем или иным действием. Факторы ранжируются по важности, проблемности и управляемости. Анализ последовательно выполняется, начиная с самых значимых параметров. При этом применяются не только количественные способы анализа, но и качественные именно в силу того, что связь не всегда может быть выражена математически.

В бизнес-планировании часто недооценивают действующие в компании-проектоустроителе политики в области финансов. А они традиционно имеют серьезное влияние и на новый бизнес-проект, потому что он далеко не всегда способен быть выполнен вне контекста общей культуры деятельности материнской среды. Речь идет о двух политиках: кредитования и заимствований. Причем политика заимствований здесь рассматривается не столько в контексте правил, применяемых компанией относительно банковских кредитов, сколько с позиции вероятного коммерческого кредита.

Под коммерческим кредитом рассматривается приобретение сырья, материалов, комплектующих на условиях отсрочки полного расчета за их поставку. С одной стороны покупать ТМЦ и услуги в кредит выгодно. Но учтена ли при этом цена вопроса? Ведь практически всегда отсрочка и рассрочка несут в себе плату за такую возможность. Она может быть скрыта за потерей скидок и бонусов, а может напрямую заявляться как прибавка к цене. Далее на схеме показан пример типовой модели финансово-хозяйственного кругооборота на производственном предприятии.

Помимо политики компании относительно отсрочки расчетов данный аспект определяет сила переговорной позиции компании относительно поставщиков, которая формируется из множества факторов. Но факторы переговорной позиции с поставщиками не могут быть автоматически перенесены на покупателей, там совершенно иной набор критериев. Однако экономическое содержание кредитной политики компании, хотя и перевернуто, но очень похоже работает в отношении клиентов. Важно понимать, сколько средств, исходя из стоимости денег, компания готова инвестировать в кредитование потребителей своей продукции.

Хозяйственный оборот имеет в своем составе два цикла: оборота денежных средств и оборота производственного-сбытового цикла, который включает и закуп сырья, комплектующих, услуг. Каждый из периодов сбыта, закупа, производства и отгрузки имеет самостоятельное значение как фактор, определяющий чистый денежный поток проекта. Вместе с тем, ключевыми косвенными моментами для учета в анализе чувствительности являются:

- длительность технологического цикла;

- продолжительность сбытовых мероприятий;

- модели расчетов по договорным условиям закупок и продаж.

Цель выполнения анализа чувствительности способом имитационного моделирования в современных проектах достигается путем применения достаточно громоздких методик. Их реализация без специализированных средств автоматизации подчас невозможна. Лучшие прикладные программы, созданные для подготовки бизнес-планов, включают возможности такого анализа. Но ни один инструмент не способен заменить профессионального системного взгляда. Его носителем является финансист, владеющий знаниями в области финансового менеджмента, налогообложения, рыночных трендов и, конечно же, проектного управления.

источник