Финансовый анализ основан на расчете относительных показателей, характеризующих различные аспекты деятельности предприятия и его финансовое положение. Однако главное при проведении финансового анализа не расчет показателей, а умение трактовать полученные результаты.

Для финансового анализа можно использовать следующие группы показателей:

Подробный финансовый анализ предприятия необходимо проводить в динамике за ряд кварталов, для экспресс-анализа достаточно сопоставить данные на начало и на конец периода анализа. И при одном и при другом способе анализа необходимо помнить, что финансовый анализ (основанный на анализе баланса и отчета о прибылях и убытках) позволяет обратить внимание на “узкие” места в деятельности предприятия и сформировать перечень вопросов, на которые можно будет ответить лишь при более детальном ознакомлении с деятельностью предприятия.

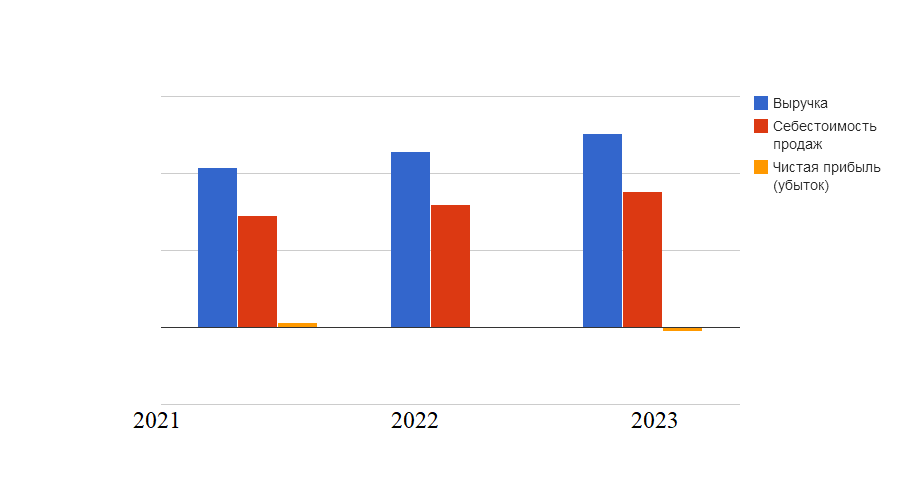

При анализе финансовых результатов деятельности предприятия должны быть оценены чистая выручка, прибыли или убытки, полученные предприятием в анализируемом периоде.

Анализ и выводы о финансовых результатах деятельности предприятия должны содержать подробные ответы на следующие вопросы:

Как изменилась чистая выручка Предприятия за анализируемый период?

Основная деятельность, ради осуществления которой было создано Предприятие, за анализируемый период была прибыльной, убыточной или безубыточной?

От какого вида деятельности Предприятие получило основной доход за анализируемый период?

основной или инвестиционной и прочей видов деятельности

Какую прибыль (убыток) до налогообложения получило Предприятие в результате осуществления всех видов деятельности на конец анализируемого периода?

О чем свидетельствует отсутствие Предприятия нераспределенной прибыли ?

Об отсутствии возможности пополнения оборотных средств для ведения нормальной хозяйственной деятельности.

Эффективно или неэффективно действовало предприятие — надо сравнить темп роста выручки и себестоимости.

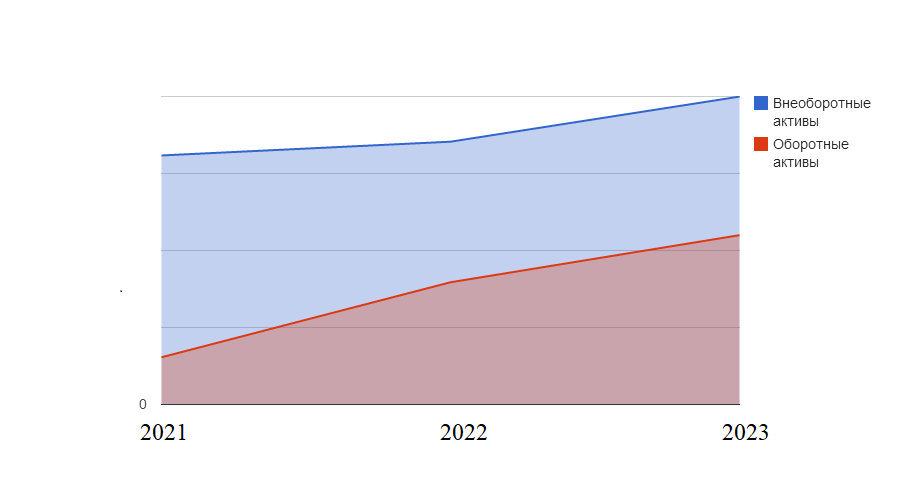

При анализе активов Предприятия нужно отразить абсолютные изменения в имуществе предприятия, сделать выводы об улучшении или ухудшении структуры активов.

При анализе активов Предприятия нужно отразить следующие моменты:

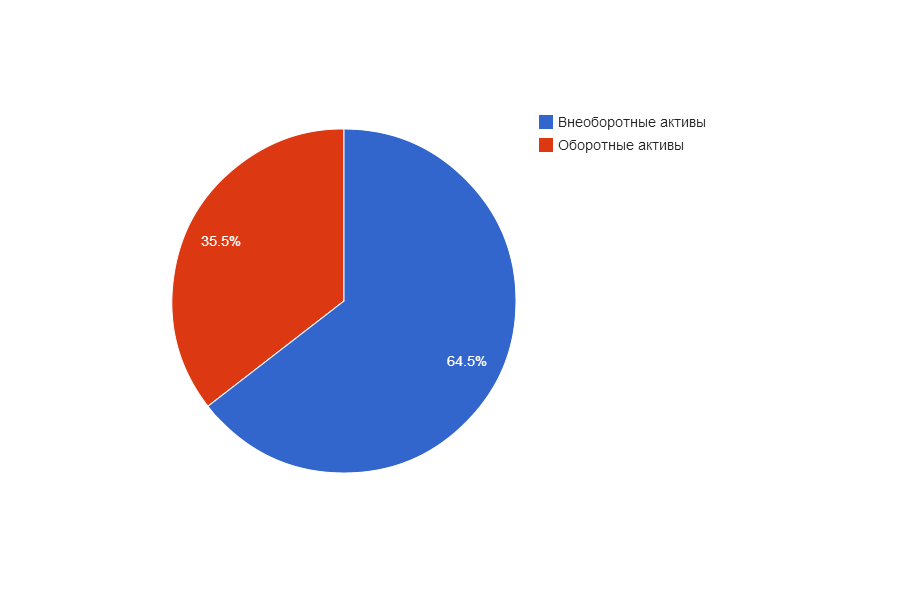

На какие составляющие приходился наибольший удельный вес в структуре совокупных активов ?

Если на оборотные активы, то это свидетельствует о формировании достаточно мобильной структуры активов, способствующей ускорению оборачиваемости средств Предприятия.

В целом, как изменилось имущество (сумма внеоборотных и оборотных активов) Предприятия?

Уменьшение имущества свидетельствует о сокращении Предприятием хозяйственного оборота, что может повлечь его неплатежеспособность и наоборот.

Рост имущества Предприятия может свидетельствовать о позитивном изменении баланса.

Что произошло с составляющими внеоборотных активов?

увеличение незавершенного строительства может негативно сказаться на результатах финансово-хозяйственной деятельности предприятия (необходимо дополнительно проанализировать целесообразность и эффективность вложений),

увеличение долгосрочных финансовых вложений указывает на отвлечение средств из основной производственной деятельности, а снижение способствует вовлечению финансовых средств в основную деятельность предприятия и улучшению его финансового состояния

Как изменялась структура внеоборотных активов?

Какова доля основных средств в совокупных активах на конец анализируемого периода?

Предприятие имеет «тяжелую» или «легкую» структуру активов?

Если она составила менее 40 %, Предприятие имеет «легкую» структуру активов, что свидетельствует о мобильности имущества Предприятия. Если она составила более 40 %, Предприятие имеет «тяжелую» структуру активов, что свидетельствует о значительных накладных расходах и высокой чувствительности к изменениям выручки.

Как изменилась величина оборотных активов предприятия за анализируемый период?

Какие статьи внесли основной вклад в формирование оборотных активов?

2) дебиторскую задолженность

3) краткосрочные финансовые вложения

О каких проблемах может свидетельствовать такая структура оборотных активов?

Структура с высокой долей задолженности и низким уровнем денежных средств может свидетельствовать о проблемах, связанных с оплатой услуг Предприятия, а также о преимущественно не денежном характере расчетов и наоборот структура с низкой долей задолженности и высоким уровнем денежных средств может свидетельствовать о благополучном состоянии расчетов предприятия с потребителями.

Как изменилась стоимость запасов за анализируемый период, является ли это изменение позитивным и о чем свидетельствует?

Если стоимость запасов увеличились, а длительность оборота запасов снизилась, это является негативным фактором

Как изменились за анализируемый период объемы дебиторской задолженности?

1) выросли, что является негативным изменением и может быть вызвано проблемами, связанными с оплатой продукции (работ, услуг) Предприятия либо активным предоставлением потребительского кредита покупателям, т.е. отвлечением части текущих активов и иммобилизации части оборотных средств из производственного процесса.

2) снизились, что является позитивным изменением и может свидетельствовать об улучшении ситуации с оплатой продукции Предприятия и о выборе подходящей политики продаж.

На какой вид дебиторов приходилась наибольшая доля в общей сумме задолженности?

долгосрочных (со сроком погашения более чем через 12 месяцев) дебиторов. Что показывает длительное выведение средств из оборота.

Предприятие на протяжении анализируемого периода имело активное или пассивное сальдо задолженности ?

Сопоставление сумм дебиторской и коммерческой кредиторской задолженностей может показывать, что Предприятие на протяжении анализируемого периода имело:

1) активное сальдо (дебиторская задолженность превышает кредиторскую)

2) пассивное сальдо (кредиторская задолженность превышает дебиторскую)

Если предприятие имеет активное сальдо, то оно предоставляло своим покупателям бесплатный коммерческий кредит в размере, превышающем средства, полученные в виде отсрочек платежей коммерческим кредиторам,

если пассивное — финансировало свои запасы и отсрочки платежей своих должников за счет неплатежей коммерческим кредиторам (то есть бюджету, внебюджетным фондам и др.)

Как изменилась доля денежных средств в структуре оборотных активов Предприятия за анализируемый период?

Отсутствие денежных средств в оборотных активах может быть следствием бартерного характера расчетов.

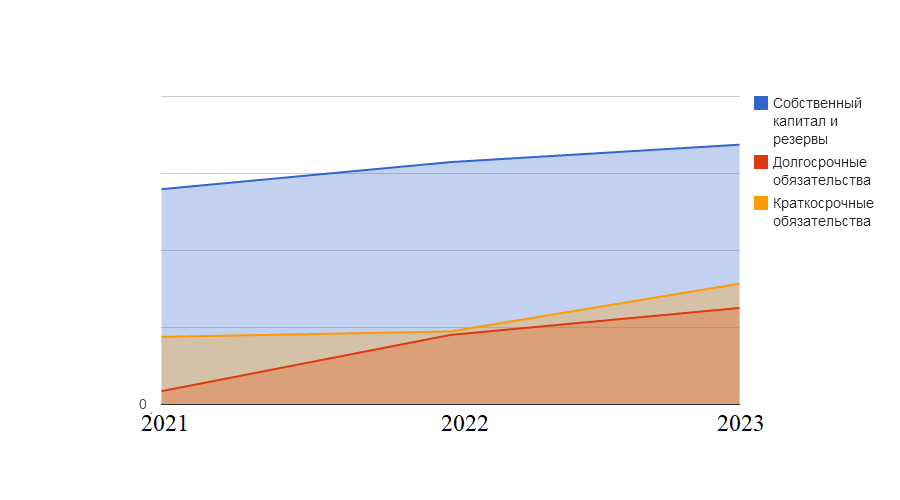

При анализе источников формирования имущества предприятия должны быть рассмотрены абсолютные и относительные изменения в собственных и заемных средствах предприятия.

При анализе источников формирования имущества Предприятия нужно определить:

Какие средства (собственные или заемные) являются основным источником формирования совокупных активов Предприятия? Как изменяется собственный капитал (фактический, за вычетом убытков и задолженностей учредителей) в доле в балансе за анализируемый период?

1) Увеличение способствует росту финансовой устойчивости Предприятия

2) Снижение способствует снижению финансовой устойчивости Предприятия

Как изменилась доля заемных средств в совокупных источниках образования активов, о чем это свидетельствует?

увеличилась, что может свидетельствовать об усилении финансовой неустойчивости предприятия и повышении степени его финансовых рисков.

уменьшилась, что может свидетельствовать о повышении финансовой независимости предприятия.

О чем может свидетельствовать сокращение (увеличение) величины резервов , фондов и прибыли Предприятия?

В целом, увеличение резервов, фондов и нераспределенной прибыли может являться результатом эффективной работы Предприятия.

В целом, сокращение резервов, фондов и нераспределенной прибыли может свидетельствовать о падении деловой активности Предприятия.

Как за анализируемый период изменилась структура собственного капитала (объявленного), на какие составляющие приходился наибольший удельный вес?

Какие обязательства преобладают в структуре заемного капитала? Как изменились долгосрочные обязательства за анализируемый период?

Анализ структуры финансовых обязательств дает ответ на вопрос повысился или снизился риск утраты финансовой устойчивости предприятия.

Преобладание краткосрочных источников в структуре заемных средств является негативным фактом, который характеризует ухудшение структуры баланса и повышение риска утраты финансовой устойчивости.

Преобладание долгосрочных источников в структуре заемных средств является позитивным фактом, который характеризует улучшение структуры баланса и уменьшение риска утраты финансовой устойчивости.

Какие обязательства преобладают в структуре коммерческой кредиторской задолженности на начало и на конец анализируемого периода?

перед поставщиками и подрядчиками

по социальному страхованию и обеспечению

перед дочерними и зависимыми обществами

перед прочими кредиторами

Как изменились за анализируемый период краткосрочные обязательства перед бюджетом, перед поставщиками и подрядчиками, по оплате труда, по социальному страхованию и обеспечению, по векселям к уплате, перед дочерними и зависимыми обществами, по авансам полученным?

Увеличение суммы полученных авансов может являться положительным моментом.

Уменьшение суммы полученных авансов может являться отрицательным моментом.

Какие виды краткосрочной задолженности в анализируемом периоде характеризуются наибольшими темпами роста ?

Негативным моментом является высокая доля задолженности (более 60 %) перед бюджетом, поскольку задержки соответствующих платежей вызывают начисление пеней, процентные ставки по которым достаточно высоки. Кроме того, повышается вероятность попадания Предприятия под действие статьи3. Закона о банкротствазакона. Возникает необходимость в дополнительном анализе данных бухгалтерского учета.

Негативным моментом является высокая доля (более 60%) задолженности перед внебюджетными фондами.

Эффективность деятельности

При оценке эффективности деятельности Предприятия следует оценить показатели рентабельности и оборачиваемости, сделать обоснованные выводы о доходности основной и прочих видов деятельности предприятия.

Получало Предприятие прибыль или убыток, с каждого рубля, вложенного в активы ? Какова степень доходности вложений в имущество и эффективность использования активов Предприятия?

Как изменилась рентабельность активов по прибыли до налогообложения ?

эффективность использования имущества в целом была высокой (при значении > 0,3)

эффективность использования имущества в целом была средней (при значении от 0,1до 0,3)

эффективность использования имущества в целом была низкой (при значении меньше 0,1)

Из какого уровня оборачиваемости активов Предприятия и степени доходности всех операций складывается уровень рентабельности активов?

Связаны проблемы Предприятия с трудностями в реализации продукции, с высокими затратами на ее производство или неэффективным управлением оборотным капиталом?

Одновременное снижение показателей рентабельности и оборачиваемости активов является «диагнозом» наличия проблем, связанных, например, с реализацией продукции и работой отдела маркетинга (темпы роста выручки замедляются).

Какова эффективность привлечения инвестиционных вложений в Предприятие?

Рентабельность собственного капитала (фактического) Предприятия

возросла, что свидетельствует о возможности и достаточной эффективности привлечения инвестиционных вложений в Предприятие

снизилась, что свидетельствует о низкой эффективности привлечения инвестиционных вложений в Предприятие.

на протяжении всего анализируемого периода была отрицательной, что свидетельствует об абсолютной невыгодности вложений в Предприятие

Является положительной или отрицательной тенденция изменений в структуре оборотного капитала с точки зрения длительности оборота чистого производственного оборотного капитала?

Значение показателя меньше 0, с одной стороны, говорит о положительной тенденции в структуре оборотного капитала, т.к. Предприятие финансирует коммерческий кредит, предоставляемый своим покупателям, а также свои запасы за счет отсрочки платежей кредиторам.

С другой стороны, этот факт связан с риском потери финансовой устойчивости и платежеспособности.

Значение показателя больше 0, с одной стороны, говорит о негативной тенденции в структуре оборотного капитала, т.к. Предприятие “замораживает” средства в виде запасов или коммерческого кредита, предоставленного покупателям, что финансируется либо за счет собственных средств, либо за счет привлечения платного банковского кредита. С другой стороны, это обстоятельство является положительным, т.к. риск потери финансовой устойчивости и платежеспособности при этом уменьшается.

Анализ финансовой устойчивости должен показать наличие или отсутствие у предприятия возможностей по привлечению дополнительных заемных средств, способность погасить текущие обязательства за счет активов разной степени ликвидности.

О каком запасе прочности свидетельствует уровень собственного капитала Предприятия?

значительным запасе прочности (> 0,5)

незначительным запасе прочности (0 0,5)

ограниченные возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости (0 0,4 позволяет отнести Предприятие к низкой группе “риска потери платежеспособности”, т.е. уровень его платежеспособности достаточно высок.

Сколько дней составляет интервал самофинансирования Предприятия?

Каков уровень резервов Предприятия для финансирования своих затрат и прочих издержек?

Интервал самофинансирования (или платежеспособности) Предприятия может свидетельствовать

о высоком уровне резервов (> = 90)

о низком уровне резервов у Предприятия для финансирования своих затрат в составе себестоимости (

Первая группа — На конец анализируемого периода предприятие имеет высокую рентабельность и оно финансово устойчиво. Платежеспособность предприятия не вызывает сомнений. Качество финансового и производственного менеджмента высокое. Предприятие имеет отличные шансы для дальнейшего развития.

Вторая группа — На конец анализируемого периода предприятие имеет удовлетворительный уровень рентабельности. Его платежеспособность и финансовая устойчивость находятся, в целом, на приемлемом уровне, хотя отдельные показатели находятся ниже рекомендуемых значений. Однако данное предприятие не достаточно устойчиво к колебаниям рыночного спроса на продукцию и другим факторам финансово-хозяйственной деятельности. Работа с предприятием требует взвешенного подхода.

Третья группа — На конец анализируемого периода предприятие финансово не устойчиво, оно имеет низкую рентабельность для поддержания платежеспособности на приемлемом уровне. Как правило, такое предприятие имеет просроченную задолженность. Оно находится на грани потери финансовой устойчивости. Для выведения предприятия из кризиса следует предпринять значительные изменения в его финансово-хозяйственной деятельности. Инвестиции в предприятие связаны с повышенным риском.

Четвертая группа — На конец анализируемого периода предприятие находится в глубоком финансовом кризисе. Размер кредиторской задолженности велик, оно не в состоянии расплатиться по своим обязательствам. Финансовая устойчивость предприятия практически полностью утеряна. Значение показателя рентабельность собственного капитала не позволяет надеяться на улучшение. Степень кризиса предприятия столь глубока, что вероятность улучшения даже в случае коренного изменения финансово-хозяйственной деятельности невысока.

— На конец анализируемого периода предприятие имеет высокую рентабельность и оно финансово устойчиво. Платежеспособность предприятия не вызывает сомнений. Качество финансового и производственного менеджмента высокое. Предприятие имеет отличные шансы для дальнейшего развития. — На конец анализируемого периода предприятие имеет удовлетворительный уровень рентабельности. Его платежеспособность и финансовая устойчивость находятся, в целом, на приемлемом уровне, хотя отдельные показатели находятся ниже рекомендуемых значений. Однако данное предприятие не достаточно устойчиво к колебаниям рыночного спроса на продукцию и другим факторам финансово-хозяйственной деятельности. Работа с предприятием требует взвешенного подхода. — На конец анализируемого периода предприятие финансово не устойчиво, оно имеет низкую рентабельность для поддержания платежеспособности на приемлемом уровне. Как правило, такое предприятие имеет просроченную задолженность. Оно находится на грани потери финансовой устойчивости. Для выведения предприятия из кризиса следует предпринять значительные изменения в его финансово-хозяйственной деятельности. Инвестиции в предприятие связаны с повышенным риском. — На конец анализируемого периода предприятие находится в глубоком финансовом кризисе. Размер кредиторской задолженности велик, оно не в состоянии расплатиться по своим обязательствам. Финансовая устойчивость предприятия практически полностью утеряна. Значение показателя рентабельность собственного капитала не позволяет надеяться на улучшение. Степень кризиса предприятия столь глубока, что вероятность улучшения даже в случае коренного изменения финансово-хозяйственной деятельности невысока.

источник

Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста (уменьшения) всего имущества предприятия и отдельных его видов. Анализ бухгалтерского баланса представлен в таблицах 3 и 4.

Горизонтальный анализ бухгалтерского баланса ОАО «Красноярский хлеб»

Значение показателя, тыс. руб.

Отложенные налоговые активы

Налог на добавленную стоимость по приобретенным ценностям

Финансовые вложения (за исключением денежных эквивалентов)

Денежные средства и денежные эквиваленты

Переоценка внеоборотных активов

Нераспределенная прибыль (непокрытый убыток)

IV. Долгосрочные обязательства

Отложенные налоговые обязательства

V. Краткосрочные обязательства

В результате проведения горизонтального анализа баланса видно, что основные средства в 2012 году уменьшились на 37947 тыс. руб., а в 2013 году увеличились на 29626тыс. руб. – в связи с приобретением новых зданий, сооружений и земельных участков.

В 2013 году наблюдается отсутствие финансовых вложений, значит предприятие не стало вкладывать в уставные капиталы других организаций.

Оборотные активы возросли на 38883 тыс. руб. в 2012 году и на 8251 тыс. руб. в 2013 году. Это произошло за счет увеличения материально–производственных запасов и готовой продукции. Происходит небольшое снижение дебиторской задолженности, на 2448 тыс. руб. в 2013 году, за счет уменьшения расчетов с покупателями и заказчиками.

Снижение денежных средств на 556 тыс. руб. в 2012 году и на 342 тыс. руб. в 2013 году, говорит о том, что уменьшилось количество денежных средств в кассе и на расчетных счетах предприятия.

Переоценка внеоборотных активов уменьшилась на 34385 тыс. руб. в 2012 году и на 13 311 тыс. руб. в 2013 году, в связи с переоценкой основных средств.

Долгосрочные обязательства в 2013 году увеличились на 42588 тыс. руб., за счет увеличения заемных средств. А краткосрочные обязательства в 2013 году уменьшились на 3631 тыс. руб., т.к. произошло уменьшение кредиторской задолженности на 2036 тыс. руб.

Вертикальный анализ бухгалтерского баланса ОАО «Красноярский хлеб»

Значение показателя, тыс. руб.

Отложенные налоговые активы

Налог на добавленную стоимость по приобретенным ценностям

Финансовые вложения (за исключением денежных эквивалентов)

Денежные средства и денежные эквиваленты

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Переоценка внеоборотных активов

Нераспределенная прибыль (непокрытый убыток)

IV. Долгосрочные обязательства

Отложенные налоговые обязательства

V. Краткосрочные обязательства

В результате проведения вертикального анализа баланса видно, что наибольший удельный вес в структуре активов занимают оборотные активы: 44,58% в 2011 году, 53,62% в 2012 году и 51,35% в 2013 году.

Произошло увеличение доли запасов в 2013 году по отношению к 2012 году на 1, 36%. Доля дебиторской задолженности снизилась на 3,43% в 2013 году и на 10,04% в 2012 году, что говорит о повышении платежеспособности предприятия.

Доля финансовых вложений увеличилась на 0,01% в 2013 году, а в 2012 году снизилась на 0,8% в связи с увеличением выданных займов.

Доля денежных средств в 2012 году и в 2013 году уменьшилась на 0,11% и на 0,08% соответственно, т.е. денежные средства стали эффективнее использоваться.

Во внеоборотных активах наибольший удельный вес занимают основные средства. В 2012 году по сравнению с 2011, основные средства уменьшились на 7,36%, а в 2013 году увеличились на 2,61%, в связи с приобретением нового здания и покупки земельных участков. В пассиве баланса наибольший удельный вес занимают долгосрочные обязательства: 56,4% в 2011 году, 53,55% в 2012 году и 58,13% в 2013году.Заемные средства – это основная часть долгосрочных обязательств. В 2012 году они снизились на 3,28%, а в 2013 году они увеличились на 4,71%, т.к. предприятие приобрело новые кредиты и займы. Наименьший удельный вес в пассиве баланса занимает раздел «Капитал и резервы», т.к. есть непокрытый убыток, который с каждым годом снижается, так в 2012 году доля уменьшилась на 9,83%, а в 2013 году на 2,91%.

источник

Для анализа финансовой устойчивости и бесперебойной работы предприятия нужен бухгалтерский баланс. Из каких этапов складывается анализ и какую информацию можно извлечь из показателей баланса читайте в статье.

Основным источником для проведения финансового анализа являются данные двух форм бухгалтерской отчетности: бухгалтерский баланс — форма 1 и отчет о прибылях и убытках — форма 2. Бухгалтерская отчетность показывает сведения о финансовом состоянии организации на определенную дату. Из баланса можно узнать, откуда поступили деньги в бизнес и на что они потрачены на момент составления отчета.

Бухгалтерский баланс включает в себя две взаимосвязанные части, сведенные в таблицу. Левая сторона — актив баланса, он состоит из имущества компании. Это основные средства, нематериальные активы, запасы, дебиторская задолженность, денежные средства и прочие активы. Правая — пассив баланса, он показывает, откуда у организации появились активы. Это может быть собственный капитал — уставный, добавочный и заемные средства. Итоги по активу и пассиву всегда равны.

Образец бухгалтерского баланса

В балансе указывают сведения за текущий отчетный период, а также за два предыдущих года. Эти данные сопоставимы и сформированы по одним правилам. Несопоставимость показателей может возникнуть, если в отчетном периоде были выявлены существенные ошибки прошлых лет или изменилась учетная политика организации.

Для самостоятельного и обобщенного анализа бухгалтерского баланса и динамики развития, предприятие может использовать таблицу.

Признаки положительного баланса

Валюта баланса в конце анализируемого периода увеличилась по сравнению с началом периода

Темп прироста оборотных активов выше темпа прироста внеоборотных активов

Собственный капитал организации в абсолютном выражении превышает заемный и (или) темпы его роста в процентах выше, чем темпы роста заемного капитала

Темпы прироста дебиторской и кредиторской задолженности примерно одинаковы или кредиторской — чуть выше

Доля собственных средств в оборотных активах более 10%

В балансе отсутствует статья «Непокрытый убыток»

При обобщенном анализе баланса следует учитывать изменения в налоговом законодательстве и положения учетной политики организации. За анализом баланса и его основных показателей обычно следит экономический отдел. Специалисты отдела проводят расчеты с помощью современных профильных программ. Если в компании нет экспертов, готовых взять на себя комплексный анализ, советуем поручить эту работу специалистам на аутсорсе. Это удобно, безопасно и выгодно: рассчитать стоимость аутсорсинга бухгалтерии для вашей компании можно по этой ссылке.

Чтобы выполнить анализ, нужно оценить самые важные статьи: итог баланса, чистые активы, заемные средства, собственный капитал в обороте, рабочий капитал. На их основе рассчитывают показатели деятельности и проводят предварительную оценку финансового состояния.

Проанализируем финансовое состояние с помощью бухгалтерского баланса на 31.12.2018 года на примере организации ООО «Аргамак».

Прочие внеоборотные активы

Налог на добавленную стоимость по приобретенным ценностям

Денежные средства и денежные эквиваленты

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Нераспределенная прибыль (непокрытый убыток)

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Итог баланса — строки 1600 и 1700 дает общее представление о стоимости имущества. Для развития организации валюта баланса должна расти. В нашем случае за 3 года итог баланса снизился.

Заемные средства — строка 1400 бухгалтерского баланса дает анализ коэффициентов финансовой устойчивости. Заемные средства снизились, значит, организация рассчиталась по долгам.

Капитал — строка 1300 основной показатель для оценки финансовой стабильности. Структура капитала показывает, что уставный капитал ООО «Аргамак» выше минимальной величины — 100 тысяч рублей и отсутствуют непокрытые убытки. Однако по сравнению с предыдущим периодом капитал снизился почти в 2 раза.

Собственные средства в обороте — это разница строк 1300 и 1100. Она позволяет понять, сможет ли компания обеспечивать выполнение своих обязательств. В примере получается отрицательная величина собственных средств в обороте: 174 — 849 = -675 тысяч рублей. Это говорит о том, что ООО «Аргамак» не может существовать без заемных средств.

Чистый рабочий капитал — строка 1200 минус строка 1500 — представляет собой разницу между оборотными активами и текущими обязательствами. Отрицательное значение рабочего капитала: 143 — 818 = — 675 тысяч рублей говорит о низком уровне платежеспособности ООО «Аргамак».

Вертикальный и горизонтальный анализ бухгалтерского баланса предприятия без привлечения дополнительных документов позволяет проанализировать его платежеспособность и финансовую устойчивость.

Горизонтальный анализ показывает, как изменились статьи баланса относительно предыдущего периода. Вертикальный анализ баланса отражает соотношение между статьями, разделами баланса и определяет структуру имущества, обязательств организации.

Елена Воробьева, руководитель департамента бухгалтерского и юридического консалтинга MCOB

Как владельцу бизнеса или совету директоров понять, что происходит с компанией и в правильном ли направлении ведется деятельность компании? В этом помогает вертикальный и горизонтальный анализ отчетов: бухгалтерского баланса, отчета о финансовых результатах, о движении денежных средств. На основании данных топ-менеджмент компании решает, на что необходимо обратить внимание при планировании бюджета на следующие периоды.

Горизонтальный анализ бух. баланса помогает проследить изменения стоимости отдельных видов имущества и обязательств в течение рассматриваемого периода. Для качественного горизонтального анализа необходимо не менее трех периодов деятельности (в расчете 1 период = 1 квартал бух. отчетности). Аналитики просчитывают показатели в двух эквивалентах измерений: в рублях и в процентах.

Вертикальный — абсолютно противоположный вид анализа. Он предполагает расчет соотношения выбранного показателя к другим подобным показателям за один период. Вертикальный анализ дает представление о доле дебиторки, основных средств, материальных и нематериальных активов и прочее. Когда аналитик получает результаты вертикального анализа в пределах одного периода, он может с этими данными проделать и горизонтальный анализ. Это зависит от поставленной задачи.

Рассмотрим этапы анализа бухгалтерского баланса на конкретном примере. Это данные торговой компании, которая занимается оптовыми продажами импортированных товаров из Китая. Компания на рынке — 7 лет, поэтому достаточно данных для горизонтального анализа. Возьмем последние 2 года деятельности компании.

Как видно из горизонтального анализа, чистая прибыль за 2018 год выросла в 8,8 раз. Это связано с увеличением выручки на 68% и уменьшением коммерческих расходов на 30%, что свидетельствует о положительных изменениях в развитии компании.

Вертикальный анализ отчетности свидетельствует, что наибольший удельный вес активов составляют оборотные активы (на конец 2018 года — 97,8%, на конец 2017 года — 95%). Основную долю оборотных активов составляет дебиторская задолженность и денежные средства. Доля нераспределенной прибыли составляет 26% пассивов компании. Это показывает, что организация повышает свой экономический потенциал.

Бухгалтерский баланс, проанализированный данным методом, позволяет сравнить организацию с конкурентами или другими организациями, работающими в аналогичной сфере деятельности. Дополнительным аспектом оценки платежеспособности является коэффициентный анализ.

Для анализа платежеспособности и устойчивости ООО «Аргамак» на основе бухгалтерского баланса, рассчитаем основные показатели его деятельности.

источник

Различные формы отчетности, в том числе и бухгалтерский баланс, являются основой для принятия экономических решений. На основе полученных результатов руководство может определять дальнейший курс развития организации или принимать иные решения, касающиеся финансирования и особенностей деятельности компании.

В документации сдержится актуальная информация об активах организации и ее финансовом положении на момент сдачи отчетности, а также данные за прошлый отчетный период, необходимые для корректного сравнения и проведения анализа. Чтобы использовать подобные документы в качестве аргументации для принятия решения, необходимо сначала провести анализ, используя для этого специальную методику. Выделяют горизонтальный и вертикальный анализ бухгалтерского баланса , который может проводиться при работе с отчетными документами.

Если во время работы с информацией выполняется сравнение текущих показателей с аналогичными показателями из прошлого отчетного периода, то это горизонтальный анализ баланса. Обычно в отчетных документах данные для сравнения предоставляются за 2 года, отчетный и предыдущий, это является минимальным требованием, а в некоторых случаях необходимо предоставить данные и за 3 года – этого требует утвержденная официальная форма.

- Полное предоставление информации позволяет тщательно проанализировать показатели в динамике, рассматривая данные за несколько лет и их соответствующие изменения, после чего сделать соответствующие выводы.

- Можно изучить любой интересующий пункт, например, проследить увеличение задолженности или снижение прибыли на данный момент, по сравнению с показателями предыдущих лет.

Анализ подобной информации позволяет принимать грамотные управленческие решения, которые помогут устранить возникшие в организации проблемы и повысить производительность. По своему назначению вертикальный и горизонтальный анализ баланса имеют аналогичные цели, однако методика отличается. Вот пример горизонтального анализа баланса:

Во время проведения этого анализа выполняется проверка соотношения одних показателей с другими, кроме того, рассматриваются и отдельные элементы в укрупненной группе. Например, проводя вертикальный анализ баланса, можно рассмотреть, какую долю из оборотных активов будут составлять запасы, задолженности или кредиторские средства. Можно узнать, насколько задолженность превышает обязательства – это обычно входит в процесс исследования ликвидности и напрямую влияет на принятие дальнейших решений, касающихся развития организации.

Также после получения необходимо информации можно проследить значения в динамике, то есть, использовать горизонтальную методику, сравнивая показатели за несколько периодов и отслеживая уровень изменений, чтобы сделать необходимые выводы.

Подобные методики анализа могут использоваться не только в отношении бухгалтерского баланса. Также эти способы работы с информацией применяются, если требуется проанализировать фонд оплаты труда, изучить какие-то другие направления, например, состояние нематериальных активов. Сравнение показателей дает наглядную картину, которая помогает принять необходимое решение о дальнейшем курсе организации. Кроме того, подобные данные могут стать аргументацией для спонсоров компании, которые вкладывают деньги в развитие и хотят видеть, что организация увеличивает свои показатели, рационально распределяя полученные средства и, как итог, достигая успеха в бизнесе.

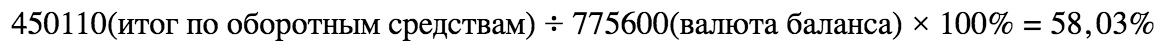

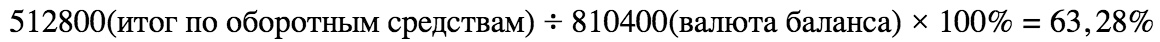

При вертикальном анализе итоговую сумму активов (если анализируется баланс) и выручки (при анализе ОФР) принимают за сто процентов, и каждую дальнейшую статью представляют в виде процентной доли от базового значения. Рассчитывается процентный показатель путем деления каждой строчки по анализируемому году на валюту баланса и умножения на 100%. К примеру, оборотные средства на 01.01.2015 составляют 450 110, данную сумму делим на валюту баланса 775 600 и умножаем на 100%. Показатель на 01.01.2015 равен 58,03% (450 110 / 775 600 *100). Таким же образом вычисляем процентный показатель на 01.01.2016, который равен 63,28%. Получается, что оборотные активы увеличились по сравнению с прошлым годом на 5,25%.

Вот пример вертикального анализа баланса:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

источник

Анализ баланса может проводиться непосредственно по бухгалтерскому балансу или по агрегированному аналитическому балансу. Рассмотрим шесть этапов анализа бухгалтерского баланса: анализ динамики и структуры баланса, анализ финансовой устойчивости организации, анализ ликвидности баланса и платежеспособности предприятия, анализ состояния активов, анализ деловой активности и диагностика финансового состояния предприятия.

Анализ бухгалтерской отчетности включает анализ всех ее форм, включая пояснительную записку и итоговую часть аудиторского заключения.

В ходе предварительного анализа бухгалтерской отчетности выявляется и оценивается динамика «больных» статей отчетности двух видов:

- свидетельствующих о крайней неудовлетворительной работе коммерческой организации в отчетном периоде и о сложившемся в результате этого плохом финансовом положении (непокрытые убытки, просроченные кредиты и займы и кредиторская задолженность и т.п.);

- свидетельствующих об определенных недостатках в работе организации, которые в случае их регулярного повторения в отчетности нескольких смежных периодов могут существенно отразиться на финансовом положении организации (просроченная дебиторская задолженность, задолженность, списанная на финансовые результаты, взысканные с организации штрафы, пени, неустойки, отрицательный чистый денежный поток и т.п.)

Анализ баланса может проводиться непосредственно по бухгалтерскому балансу или по агрегированному аналитическому балансу, представленному ниже. В скобках указаны статьи (строки) бухгалтерского баланса, которые рекомендуется включать в состав выделенных групп аналитического баланса.

Таблица 1. Агрегированный аналитический баланс

Рассмотрим этапы анализа баланса.

Важным направлением анализа является вертикальный анализ баланса, в ходе которого оцениваются удельный вес и структурная динамика отдельных групп и статей актива и пассива баланса.

«Хороший» баланс удовлетворяет следующим условиям:

- валюта баланса в конце отчетного периода увеличивается по сравнению с началом периода, а темпы роста ее выше уровня инфляции, но не выше темпов роста выручки;

- при прочих равных условиях темпы роста оборотных активов выше, чем темпы роста внеоборотных активов и краткосрочных обязательств;

- размеры и темпы роста долгосрочных источников финансирования (собственного и долгосрочного заемного капитала) превышают соответствующие показатели по внеоборотным активам;

- доля собственного капитала в валюте баланса не ниже 50%;

- размеры, доля и темпы роста дебиторской и кредиторской задолженности примерно одинаковые;

- в балансе отсутствуют непокрытые убытки.

При анализе баланса следует учитывать изменения в методологии ведения учета и в налоговом законодательстве, а также положения учетной политики организации.

- наличие реального собственного капитала (чистых активов);

- наличие собственных оборотных средств и чистого оборотного капитала.

Относительные показатели финансовой устойчивости — это коэффициенты финансовой устойчивости (финансовой структуры капитала).

Система основных показателей для анализа финансовой устойчивости:

- Собственный оборотный капитал (собственные оборотные средства): СОС = СК — ВА

- Чистый оборотный капитал: ЧОК = СК + ДО — ВА или ЧОК = ОА — КО

- Чистые активы: ЧА (порядок расчета установлен письмом Минфина России и ФКЦБ. Представленный выше аналитический баланс сформирован так, что СК=ЧА)

- Коэффициент автономии (финансовой независимости, концентрации собственного капитала): кавт = СК /СВК

- Коэффициент финансовой зависимости (концентрации заемного капитала): кфз = ЗК / СВК, где ЗК = КО + ДО

- Соотношение заемных и собственных средств (коэффициент финансового леверижда): кзс = ЗК / СК

- Коэффициент сохранности собственного капитала: кскс = СКк.п. / СКн.п.

- Коэффициент маневренности (мобильности) собственного капитала: кскм = СОС / СК

- Коэффициент обеспеченности собственными оборотными средствами (чистым оборотным капиталом): косс= СОС / ОА

Для оценки оборачиваемости оборотных средств в целом можно рекомендовать следующие показатели:

- Коэффициент оборачиваемости оборотных средств: коб = N / ОА ср, где N — выручка от продаж; ОА ср — средняя величина оборотных активов.

- Период оборота оборотных средств: По = ОА ср * Д / N, где Д — количество дней в анализируемом периоде.

Анализ динамики, состава и структуры внеоборотных активов по балансу должен быть дополнен анализом основных средств.

1. по уровню эффективности использования ресурсов (уровню и динамике фондоотдачи, производительности труда, рентабельности и других показателей). Наиболее важные в этой группе — показатели оборачиваемости активов и капитала;

2. по соотношению темпов роста прибыли, оборота и авансированного капитала.Деловая активность характеризуется положительно при соблюдении соотношения:

где ТРПДН — темп роста прибыли до налогообложения (либо до уплаты налогов и процентов); ТР N — темп роста оборота (выручки от продаж); ТРСВК — темп роста авансированного капитала (валюты баланса).

- экономический потенциал предприятия растет (масштабы деятельности увеличиваются);

- объем продаж возрастает более высокими темпами по сравнению с ростом авансированного капитала, т.е. ресурсы предприятия используется более эффективно;

- прибыль возрастает опережающими темпами, что свидетельствует об относительном снижении затрат. Данное соотношение называется «золотым правилом экономики предприятия».

3. по специальным показателям, характеризующим деловую активность (коэффициентам устойчивости экономического роста, способности самофинансирования, инвестиционной активности).

1. Для оценки возможности восстановления (утраты) платежеспособности рассчитываются два базовых показателя:

- коэффициент текущей ликвидности (нормативное значение 2,0);

- коэффициент обеспеченности собственными оборотными средствами (нормативное значение 0,1).

2. Дискриминантные математические модели вероятности банкротства. В современной литературе по финансовому анализу предлагается целый ряд западных и российских моделей. Ниже представлена модифицированная модель Альтмана для производственных предприятий, акции которых не котируются на бирже (запись модели дана в варианте, адаптированном к показателям российского баланса и отчета о прибылях и убытках):

Z = 0,717 * К1, + 0,847 * К2 + 3,107 * К3 + 0,42 * К4 + 0,995 * К5,

где К1 — отношение чистого оборотного капитала к активам;К2 — отношение резервного капитала и нераспределенной (накопленной) прибыли (непокрытого убытка) к активам;К3 — отношение прибыли (убытка) до уплаты налогов и процентов к активам;К4 — отношение капитала и резервов (собственного капитала) к общим обязательствам;К5 — отношение выручки от продаж (нетто) к активам.

- Z 2,9 — малая вероятность банкротства.

При этом степень достоверности прогноза составляет: до 1 года — 88%, до 2 лет — 66%, более 2 лет — 29%.

Практика применения этой модели при анализе российских предприятий показала возможность ее использования и наибольшую реальность получаемых значений по сравнению с другими западными моделями.

источник

Ведение бухгалтерской отчетности является важнейшим аспектом деятельности серьезной коммерческой организации. Но также немаловажно и умение анализировать бухгалтерский баланс, ведь зафиксированные в нем данные могут рассказать эксперту о прошлой и текущей деятельности фирмы, а также прогнозировать развитие предприятия в будущем. В зависимости от того, какой объем сведений необходим аналитику, и какие конкретно цели он преследует, выбирается один из множества существующих методов анализа баланса. Но наиболее популярными являются горизонтальный и вертикальный анализ баланса, т.к. оба метода позволяют:

- снизить риски кредиторов при инвестировании средств в компании;

- разработать методы поддержания стабильности производства;

- увеличить доходы фирмы;

- провести грамотный анализ финансовой отчетности.

Важно! Горизонтальный и вертикальный анализ баланса могут быть применены одновременно, поскольку они дополняют друг друга и помогают проведению более глубокого исследования бухгалтерских данных, что позволяет увидеть темпы роста компании и динамику ее развития.

Бухгалтерский баланс – ключевой вид отчетности, благодаря ведению которого на фирме управленческий аппарат имеет возможность увидеть динамику развития предприятия в конкретных цифрах, наличие краткосрочных и долгосрочных долгов, происхождение денежных средств, а также объем основных/оборотных средств.

Зачастую баланс называют финансовым лицом, в связи с тем, что содержащиеся в отчетности сведения наглядно демонстрируют управленцам фирмы и аналитикам риски разорения и перспективы развития, а также скорость роста (спада).

Итогами бухгалтерского баланса становятся 2 части, равные между собой (если баланс составлен верно):

- АКТИВЫ (деньги, материальные ценности, машины, оборудование, здания и сооружения, запасы, долги контрагентов и потребителей и т.д.) – все, чем владеет и распоряжается фирма с целью осуществления коммерческой деятельности и извлечения прибыли.

- ПАССИВЫ (краткосрочные обязательства перед контрагентами и клиентами, заемные средства, нераспределенная прибыль, собственный (акционерный) капитал) – сведения об источниках возникновения активов фирмы.

Помочь руководству компаний в поиске слабых мест в деятельности компании и вариантов исправления ошибок могут горизонтальный и вертикальный анализ бизнеса.

Способ анализа, о котором пойдет речь, называется горизонтальным по той причине, что сведения по каждой статье бухгалтерского баланса за несколько периодов располагаются в строке по горизонтали. Чем за большее количество периодов деятельности сравниваются данные, тем больше в таблице анализа столбцов.

Ниже представлен перечень основных сведений, которые необходимо знать о горизонтальном анализе бухгалтерской отчетности:

- Данным методом пользуются в случаях, когда требуется исследование временной динамики итогов баланса.

- Сравнению подлежат не только значения абсолютных показателей (в руб.), но и относительных (в %):

| Абсолютные отклонения |  |

| Относительные отклонения |  |

| Темпы роста |  |

- Чтобы провести анализ, следует выбрать 2-3 квартала или года. Абсолютные (или относительные) величины последовательно сравниваются с аналогичными индикаторами более поздних периодов.

- Горизонтальный анализ дает возможность оценить, улучшились или ухудшились производственные показатели в сравнении с позапрошлым и прошлым годом.

При проведении горизонтального анализа в первую очередь смотрят на итог баланса по Активу – если значение увеличивается по столбцам (от предшествующих к будущим периодам), это свидетельствует о благоприятном развитии компании и наличии у нее шансов на дальнейший рост.

Далее, обращается внимание на динамику показателей вне- и оборотных средств: если наблюдается их рост от периода к периоду, значит, фирма ведет активную работу, а управленческий персонал принимает правильные решения на пути к совершенствованию базы.

Следующее, что нужно проверить – платежеспособность компании, наличие у фирмы свободных денег в обороте и, что немаловажно, используются ли они для инвестиций с целью извлечения доп. прибыли. Обо всем об этом можно судить, изучив динамику значений по статьям, непосредственно связанным с деньгами – “Денежные средства”, “Дебиторская задолженность”, “Финансовые вложения”.

И, наконец, изучаются строки по Пассиву. Чтобы понять, откуда у изучаемой компании свободные деньги, следует обратить внимание на изменения в показателях по статьям “Заемные средства” и “Кредиторская задолженность”. Здесь, прежде чем делать какие-либо выводы, нужно тщательно проанализировать политику предприятия по части привлечения стороннего капитала. Поскольку, анализ баланса может демонстрировать рост долга, однако, это может оказаться положительным моментом, если деньги грамотно инвестируются и приносят дополнительный доход.

Основную информацию о вертикальном анализе бухгалтерских данных можно увидеть в приведенном ниже списке:

- Структурный анализ заключается в том, чтобы продемонстрировать структуру конечных сведений бух. отчетности в форме относительных показателей, выраженных в процентах. В результате исследования эксперт получает значения всех статей баланса в % к его итогу.

- Преимущество вертикального анализа перед горизонтальным заключается в том, что по абсолютным величинам сложно увидеть, положительная или отрицательная динамика наблюдается в работе компании. Относительные же величины, наоборот, позволяют с легкостью оценить, в худшую или лучшую стороны отклонились финансовые показатели, и в какой степени. Полученных выходных данных в относительных величинах не дадут провести некорректные сравнения, обусловленные влиянием различных внешних факторов, таких как инфляционный процесс.

- Данный способ анализа отличается от горизонтального тем, что вертикальный анализ сосредоточен на выбранном моменте и дает оценку положения фирмы на день оформления отчета. Метод применяется, когда необходимо:

- посмотреть, как в сравнении с предшествующими периодами изменились те или иные статьи бух. баланса;

- сравнить структуры капитала нескольких фирм либо предприятий разных сфер деятельности;

- узнать состав вне- и оборотного капитала;

- выяснить, уменьшился или увеличился размер заемного капитала фирмы;

- проверить, как изменилась структура пассивов и активов.

Суть использования структурного анализа баланса заключается в следующем:

- Итоговую сумму выручки при анализе отчета о финансовых результатах фирмы (форма №2) принимают равной 100%. Если исследуется бухгалтерский баланс, за 100% принимается итоговая сумма активов. Вертикальный анализ также пригоден для исследования отчета о движении денежных средств (форма №4) и об изменении капитала (форма №3).

- Все статьи баланса по отдельности рассчитываются как %-ная доля от 100% (т.е. от итоговой суммы активов или выручки). Чтобы это реализовать, аналитик должен выбрать период (год) деятельности анализируемой фирмы, после чего поделить каждую в отдельности строку баланса на валюту бух. баланса, а затем умножить результат на сто процентов (поскольку значение должно быть относительным, в %).

Вернемся к п.2 алгоритма, который был приведен над таблицей. Выясним, как были получены значения в таблице на примере оборотных активов:

- Для 1 января 2015 года:

- Для 1 января 2016 года:

- Увеличение активов в 2016 году в сравнении с прошлым годом:

Теперь, когда мы понимаем, как были подсчитаны данные в таблице, проанализируем ее и сделаем выводы:

- Незначительно снизился размер долгосрочной задолженности анализируемой компании.

- Величина собственного (акционерного) капитала составляет 50% суммы всего пассива (это свидетельствует о том, что фирма характеризуется средним уровнем стабильности).

- Краткосрочная задолженность составляет треть размера баланса и практически не меняется.

- Число объектов ОС уменьшается, т.к. некоторые из них выбывают из оборота.

- 63% активов приходится на оборотные средства, причем увеличение их доли стало следствием роста дебиторской задолженности (руководству компании следует задуматься о причинах ее роста).

Попробуем провести вертикальный анализ данных за 2 года работы предприятия в абсолютных и относительных величинах:

Вообще, толкованием набора выходных данных бухгалтерского баланса занимаются профессиональные финансовые аналитики и аудиторы, поскольку необходимо уметь видеть общую картину и делать выводы на основании комплексного исследования. Что можно сказать однозначно неспециалисту, глядя на полученную нами таблицу, так это что:

- у анализируемой фирмы не происходит изменений показателя собственных средств в виде уставного капитала, но объем имеющегося собственного капитала вырос на 8% благодаря наличию нераспределенной прибыли;

- фирма привлекла достаточно большой объем заемных средств, в Пассиве значится >60% кредиторской задолженности, но положительной стороной является уменьшение уровня займов в динамике;

- предприятие платежеспособно и достаточно устойчиво в финансовом плане, поскольку наблюдается приличный уровень денежных средств (48,22%);

- компания неграмотно выбирает контрагентов для сотрудничества, вероятнее всего нынешние партнеры неплатежеспособны, т.к. отмечается высокий уровень дебиторской задолженности;

- данные из таблицы указывают на то, что уровень дебиторской задолженности и запасов фирмы высокий, а потому внеоборотных активов меньше, чем оборотных (плохо то, что могут возникнуть лишние затраты на хранение запасов (логистику), а хорошо то, что менеджеры заботятся о вложении средств в бесперебойное производство).

Вопрос: В чем преимущества и недостатки использования вертикального и горизонтального анализа бухгалтерской отчетности?

Ответ: Положительной стороной горизонтального анализа является возможность проведения оценки динамики финансовых показателей по годам. Существенным же недостатком становится тот факт, что данный вид анализа мало пригоден для оценки финансового состояния и принятия решений менеджерами – это скорее способ диагностики. Что касается вертикального анализа, он дает возможность отслеживания изменений в структуре А и П фирмы, однако также не позволяет оценивать ее финансовое состояние.

источник

Обратите внимание, что здесь представлен результат, который генерировался старой версией программы. В новой версии удалено дублирование, убраны спорные методики, выполнена проверка грамматики и орфографии (специалистом в этой области), также технически оптимизирован процесс генерации результата. Ряд пользователей желает получать отчет о финансовом состоянии, который показывает высокую оригинальность при проверке в системах антиплагиата. Поэтому новый результат не представлен в этом разделе сайта (в дальнейшем результат будет периодически переписываться).

Перечень полученных результатов (прокрутить вниз):

— Горизонтальный анализ отчетности (Анализ динамики оборотных и внеоборотных активов, пассивов, финансовых ресурсов, источников средств, финансовых результатов)

— Вертикальный анализ отчетности (Анализ структуры оборотных и внеоборотных активов, пассивов, финансовых ресурсов, источников средств)

— Экспресс-анализ финансово-экономического состояния предприятия

— Структура капитала предприятия

— Анализ собственного капитала

— Анализ привлеченного капитала

— Анализ имущества предприятия

— Показатели имущественного положения

— Относительные показатели финансовой устойчивости

— Тип финансовой устойчивости

— Относительные показатели ликвидности и платежеспособности

— Относительные показатели деловой активности (ресурсоотдачи, оборачиваемости капитала, трансформации активов), расчет циклов

— Анализ доходов, прибыли, финансового результата

— Относительные показатели рентабельности

— Зарубежная система показателей рентабельности

— Факторный анализ рентабельности, модель Дюпона

— Вероятность банкротства предприятия (модели)

Таблица 1. Горизонтальный анализ активов предприятия, тыс. руб.

| Показатели | 2016 | 2017 | 2018 | Абсолютное отклонение, +,- | Относительное отклонение, % | ||

| 2017 к 2016 | 2018 к 2017 | 2017 к 2016 | 2018 к 2017 | ||||

| Нематериальные активы | деление на 0 | деление на 0 | |||||

| Результаты исследований и разработок | 1 | 1 | 1 | ||||

| Нематериальные поисковые активы | деление на 0 | деление на 0 | |||||

| Основные средства | 8790 | 9223 | 10952 | 433 | 1729 | 4,93 | 18,75 |

| Доходные вложения в материальные ценности | 2024 | 2094 | 2014 | 70 | -80 | 3,46 | -3,82 |

| Финансовые вложения | 157 | 159 | 186 | 2 | 27 | 1,27 | 16,98 |

| Отложенные налоговые активы | деление на 0 | деление на 0 | |||||

| Прочие внеоборотные активы | 755 | 856 | 857 | 101 | 1 | 13,38 | 0,12 |

| ВНЕОБОРОТНЫЕ АКТИВЫ ВСЕГО | 9703 | 10239 | 11996 | 536 | 1757 | 5,52 | 17,16 |

| Запасы | 846 | 3751 | 5373 | 2905 | 1622 | 343,38 | 43,24 |

| Налог на добавленную стоимость по приобретенным ценностям | 11 | 12 | 19 | 1 | 7 | 9,09 | 58,33 |

| Дебиторская задолженность | 481 | 461 | 565 | -20 | 104 | -4,16 | 22,56 |

| Финансовые вложения (за исключением денежных эквивалентов) | деление на 0 | деление на 0 | |||||

| Денежные средства и денежные эквиваленты | 14 | 82 | 19 | 68 | -63 | 485,71 | -76,83 |

| Прочие оборотные активы | 128 | 68 | 44 | -60 | -24 | -46,88 | -35,29 |

| ОБОРОТНЫЕ АКТИВЫ ВСЕГО | 1840 | 4762 | 6597 | 2922 | 1835 | 158,8 | 38,53 |

| Баланс | 11543 | 15001 | 18593 | 3458 | 3592 | 29,96 | 23,95 |

Состоянием на 2016 г. стоимость результатов исследований и разработок составила 1 тыс. руб. За весь период значение показателя суммы результатов исследований и разработок остается стабильным.

Стоимость материальных поисковых активов составила 11454 тыс. руб. на конец 2016 г. В 2017 г. прирост показателя составлял 2,36%. В следующем г. сумма материальных поисковых активов продолжает повышаться на 2,84% по сравнению с годом ранее. На конец 2018 г. показатель составил 12057 тыс. руб.

Состоянием на 2016 г. общая стоимость основных средств составляла 8790 тыс. руб. За 2017 г. прирост основных средств составлял 4,93%. В следующем периоде тенденция сохранилась и прирост составил 18,75%. Это свидетельствует о повышении производственного и сбытового потенциала предприятия.

Стоимость доходных вложений в материальные ценности составляла 2024 тыс. руб. на начало периода исследования. Такой элемент активов как доходные вложения в материальные ценности не демонстрирует стабильной тенденции роста в течение 2016-2018 гг.

Сумма долгосрочных финансовых вложений постоянно растет, что приводит к повышению финансового потенциала предприятия. Как результат, следует ожидать повышения процентных доходов предприятия, полученных в связи с правом на дивиденды, купонные выплаты и т. д.

На начало 2016 г. общая стоимость внеоборотных активов составляла 9703 тыс. руб. Сначала наблюдается прирост внеоборотных активов на 5,52%. Этот факт свидетельствует об улучшении имущественного положения предприятия. В следующем периоде тенденция сохранилась и прирост составил 17,16% за 2018 г.

Вначале 2016 г. сумма запасов составляла 846 тыс. руб. Прирост запасов равен в 2017 г. 343,38% по сравнению с годом ранее. В общем случае повышение уровня запасов положительно влияет на непрерывность производственного и сбытового процесса. Но проблемой может быть избыточное накопление запасов, которое ведет к привлечению дополнительных заемных средств, а также к росту расходов на аренду помещений для хранения запасов. В 2018 г. наблюдается дальнейшее увеличение суммы запасов на 43,24% по сравнению с годом ранее. На конец 2018 г. сумма запасов составляла 5373 тыс. руб.

На начало исследуемого периода, в 2016 г., сумма дебиторской задолженности составляла 481 тыс. руб. Показатель демонстрирует снижение на 4,16% в 2017 г. С одной стороны, это сдерживает сбыт продукции и услуг, но с другой стороны — положительно влияет на финансовые затраты, ведь нет необходимости привлекать дополнительные средства для финансирования этого элемента активов. После этого наблюдаем изменение тенденции и увеличение суммы дебиторской задолженности на 22,56%. На конец 2018 г. показатель составлял 565 тыс. руб.

Предприятие не осуществляет краткосрочных вложений в финансовые инструменты.

Сумма денежных средств постоянно колеблится на расчетном счете и в кассе, что нормально для любого предприятия.

На начало 2016 г. общая стоимость оборотных активов составляла 1840 тыс. руб. Сначала наблюдается прирост оборотных активов на 158,8%. В следующем периоде тенденция сохранилась и прирост составил 38,53%.

В базовом периоде общая стоимость активов составляла 11543 тыс. руб. В 2017 г. наблюдается прирост активов на 29,96%. Этот факт свидетельствует о повышении потенциала предприятия генерировать прибыль для собственников. Тенденция оставалась неизменной в течение всего периода и прирост составил 23,95% на последний год по сравнению с предыдущим.

Таблица 2.Горизонтальный анализ пассивов предприятия, тыс. руб.

| Показатели | 2016 | 2017 | 2018 | Абсолютное отклонение, +,- | Относительное отклонение, % | ||

| 2017 к 2016 | 2018 к 2017 | 2017 к 2016 | 2018 к 2017 | ||||

| Уставной капитал (складочный капитал, уставный фонд, вклады товарищей) | 1418 | 1418 | 1418 | ||||

| Собственные акции, выкупленные в акционеров | деление на 0 | деление на 0 | |||||

| Переоценка внеоборотных активов | деление на 0 | деление на 0 | |||||

| Добавочный капитал (без переоценки) | 6310 | 6310 | 6310 | ||||

| Резервный капитал | 69 | 76 | 69 | 7 | деление на 0 | 10,14 | |

| Нераспределенная прибыль (непокрытый убыток) | 661 | 1647 | 2319 | 986 | 672 | 149,17 | 40,8 |

| СОБСТВЕННЫЙ КАПИТАЛ И РЕЗЕРВЫ | 8389 | 9444 | 10123 | 1055 | 679 | 12,58 | 7,19 |

| Заемные средства | 508 | 2670 | 3708 | 2162 | 1038 | 425,59 | 38,88 |

| Отложенные налоговые обязательства | деление на 0 | деление на 0 | |||||

| Резервы под условные обязательства | деление на 0 | деление на 0 | |||||

| Прочие долгосрочные обязательства | 11 | 41 | 53 | 30 | 12 | 272,73 | 29,27 |

| ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА ВСЕГО | 519 | 2711 | 3761 | 2192 | 1050 | 422,35 | 38,73 |

| Заемные средства | 42 | 71 | 31 | 29 | -40 | 69,05 | -56,34 |

| Кредиторская задолженность | 683 | 957 | 1570 | 274 | 613 | 40,12 | 64,05 |

| Доходы будущих периодов | деление на 0 | деление на 0 | |||||

| Резервы предстоящих расходов и платежей | деление на 0 | деление на 0 | |||||

| Прочие краткосрочные обязательства | 1057 | 1049 | 1947 | -8 | 898 | -0,76 | 85,61 |

| КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА ВСЕГО | 2635 | 2846 | 4709 | 211 | 1863 | 8,01 | 65,46 |

| Баланс | 11543 | 15001 | 18593 | 3458 | 3592 | 29,96 | 23,95 |

Согласно данным таблицы 2 получены следующие результаты. В течение всего 2016-2018 гг. сумма уставного капитала составляла 1418 тыс. руб.

В 2016 г. сумма нераспределенной прибыли составляла 661 тыс. руб. В 2017 г. показатель увеличивается на 149,17% по сравнению с предыдущим годом. Положительное значение показателя — это хорошое явление, которое свидетельствует, что рост собственного капитала субъекта хозяйствования происходит за счет эффективной работы менеджмента. Направление тенденции было таким же как и годом раньше. Поэтому можем утверждать, что менеджмент способен выполнять поставленные перед ним задачи и достигать целей роста благосостояния инвесторов. На конец 2018 г. сумма нераспределенной прибыли составляла 2319 тыс. руб.

Вся сумма собственного капитала предприятия составляла 8389 тыс. руб в 2016 г. В 2017 этот показатель увеличился на 12,58% по сравнению с предыдущим. Это положительная динамика, которая говорит о повышении благосостояния инвесторов и собственников предприятия. После этого сумма собственного капитала продолжает расти: на 7,19% по сравнению с годом ранее, что является однозначно положительной тенденцией. На конец 2018 г. сумма собственного капитала предприятия составляла 10123 тыс. руб.

На начало исследуемого периода сумма заемных долгосрочных средств составляла 508 тыс. руб. Прирост этого элемента пассивов составлял в 2017 г. 425,59% по сравнению с предыдущим годом. В 2018 г. сумма увеличивается на 38,88% по сравнению с 2017 г., то есть в течение всего периода предприятие активно привлекает долгосрочные заемные средства. В общем случае наличие долгосрочных финансовых ресурсов положительно влияет на ликвидность предприятия и создает почву для проведения гибкой финансовой политики. На конец 2018 г. сумма заемных долгосрочных средств равна 3708 тыс. руб.

У предприятия не было отложенных налоговых обязательств в течение всего периода. Резервы под условные обязательства в течение исследуемого периода на предприятии не формировались.

В 2016 г. сумма прочих долгосрочных обязательств составляла 11 тыс. руб. В 2017 г. сумма увеличивается на 272,73% по сравнению с предыдущим годом. В 2018 году прирост остается положительным. На конец периода сумма прочих долгосрочных обязательств составляла 53 тыс. руб.

Сумма долгосрочных обязательств постоянно растет, что, с одной стороны, уменьшает риски потери текущей ликвидности, но, с другой стороны, увеличивает уровань процентных платежей.

На начало 2016 г. сумма заемных краткосрочных средств составляла 42 тыс. руб. Прирост этого элемента пассивов равен в 2017 г. 69,05% по сравнению с предыдущим годом. Во второй половине исследуемого периода направление динамики изменяется и отрицательный прирост составил 56,34% по сравнению с годом ранее. На конец 2018 г. сумма заемных краткосрочных средств составляла 31 тыс. руб.

В 2016 г. сумма кредиторской задолженности, в том числе и товарных кредитов от других предприятий, составляла 683 тыс. руб. В 2017 г. сумма увеличивается на 40,12% по сравнению с предыдущим годом. В конце 2018 г. сумма кредиторской задолженности, в том числе и товарных кредитов от других предприятий, составляла 1570 тыс. руб.

Сумма доходов будущих периодов остается на стабильном уровне. Предприятие не распоряжается доходами будущих периодов в течение периода исследования. Также предприятие не формирует резервов предстоящих расходов и платежей.

В 2016 г. сумма прочих краткосрочных обязательств составляла 1057 тыс. руб., а в 2017 г. показатель уменьшается на 0,76%. Сумма этого элемента пассивов колебалася и во второй половине исследуемого периода увеличилась на 85,61%, поэтому в конце 2018 г. сумма прочих краткосрочных обязательств равна 1947 тыс. руб.

Сумма краткосрочных обязательств постоянно растет, что негативно влияет на текущую ликвидность. В базовом периоде общая стоимость пассивов составляла 11543 тыс. руб. Сначала наблюдается прирост пассивов на 29,96%, что свидетельствует о повышении общей суммы финансовых ресурсов предприятия для осуществления своей деятельности. Тенденция оставалась неизменной в течение всего периода и прирост равен 23,95% состоянием на конец периода исследования по сравнению с предыдущим годом.

Таблица 3. Горизонтальный анализ отчета о финансовых результатах предприятия, тыс. руб.

| Показатели | 2016 | 2017 | 2018 | Абсолютное отклонение, +,- | Относительное отклонение, % | ||

| 2017 к 2016 | 2018 к 2017 | 2017 к 2016 | 2018 к 2017 | ||||

| Выручка | 41540 | 45694 | 50286 | 4154 | 4592 | 10 | 10,05 |

| Себестоимость продаж | 29078 | 31994 | 35200 | 2916 | 3206 | 10,03 | 10,02 |

| Валовая прибыль (убыток) | 12462 | 13700 | 15086 | 1238 | 1386 | 9,93 | 10,12 |

| Коммерческие расходы | 41 | 55 | 58 | 14 | 3 | 34,15 | 5,45 |

| Управленческие расходы | 8157 | 14729 | 13529 | 6572 | -1200 | 80,57 | -8,15 |

| Прибыль (убыток) от продаж | 1680 | 15 | -801 | -1665 | -816 | -99,11 | -5440 |

| Доходы от участия в других организациях | деление на 0 | деление на 0 | |||||

| Проценты к получению | 1 | 2 | 3 | 1 | 1 | 100 | 50 |

| Проценты к уплате | деление на 0 | деление на 0 | |||||

| Прочие доходы | 11 | 23 | 5 | 12 | -18 | 109,09 | -78,26 |

| Прочие расходы | 4 | 35 | 42 | 31 | 7 | 775 | 20 |

| Прибыль (убыток) до налогообложения | 1687 | 3 | -838 | -1684 | -841 | -99,82 | -28033,33 |

| Текущий налог на прибыль | 311 | 2 | 134 | -309 | 132 | -99,36 | 6600 |

| Изменение отложенных налоговых обязательств | деление на 0 | деление на 0 | |||||

| Изменение отложенных налоговых активов | 1376 | 1 | -972 | -1375 | -973 | -99,93 | -97300 |

| Прочее | деление на 0 | деление на 0 | |||||

| Чистая прибыль (убыток) | 1376 | 1 | -972 | -1375 | -973 | -99,93 | -97300 |

Описание методики и понимание результатов горизонтального анализа

Согласно таблице 3 в 2016 г. суммарный объем выручки составил 41540 тыс. руб. В 2017 г. прирост показателя равен 10% по сравнению с годом ранее. В 2018 г. суммарный объем выручки увеличивается на 10,05% по сравнению с предыдущим годом. Прирост объема предоставляемых товаров и услуг положительно влияет на финансовое положение предприятия, увеличивает его долю рынка. На конец 2018 г. суммарный объем выручки составлял 50286 тыс. руб.

В 2017 г. прирост себестоимости продукции превышает прирост выручки. Это однозначно негативная тенденция, указывающая на то, что у предприятия остается меньше средств для осуществления остальных расходов. Во второй половине периода ситуация противоположная и себестоимость меняется более медленным темпом по сравнению с суммой выручки — на 10,02% по сравнению с годом ранее.

В 2016 г. сумма валовой прибыли составляла 12462 тыс. руб. В общем случае положительное значение показателя свидетельствует об эффективном контроле за себестоимостью продукции. Обратное явление означает превышение себестоимостью доходов от реализации товаров и услуг предприятия. В 2017 г. сумма валовой прибыли составила 13700 тыс. руб., а в последнем — 15086 тыс. руб.

Вначале 2016-2018 гг. сумма коммерческих расходов равна 41 тыс. руб. Прирост коммерческих расходов составлял в 2017 г. на 34,15% больше по сравнению с годом ранее. Коммерческие расходы крайне необходимы для продвижения продукции, наращивания сбыта. В 2018 г. происходит дальнейшее увеличение суммы коммерческих расходов на 5,45% по сравнению с годом ранее, поэтому на конец периода исследования сумма коммерческих расходов равна 58 тыс. руб.

В конце 2016 г. сумма управленческих расходов составляла 8157 тыс. руб. Прирост статьи расходов составлял в 2017 г. 80,57% по сравнению с прежним периодом. После этого наблюдаем изменение тенденции и уменьшение суммы управленческих расходов на 8,15%. На конец 2018 г. сумма управленческих расходов равна уже 13529 тыс. руб.

В 2016 г. сумма прибыли (убытка) от продаж составляла 1680 тыс. руб. Положительное значение показателя свидетельствует об эффективной основной деятельности предприятия, которая способна генерировать прибыль. Отрицательное значение показателя означает низкую эффективность операционного процесса. В 2017 г. сумма прибыли (убытка) от продаж составила 15 тыс. руб., а в последнем -801 тыс. руб.

Финансовая политика предприятия позволила получить ему в 2016 г. 1 тыс. руб. Прирост процентов, которые предприятие получило в 2017 г., составляет 100% по сравнению с годом ранее. Финансовая политика предприятия нацелена на получение процентных доходов от инвестирования в долговые ценные бумаги и предоставление финансовых ресурсов в пользование другим участникам финансового рынка. Во второй половине периода наблюдается дальнейший прирост объема процентов к получению — на 50% по сравнению с годом ранее. За 2018 год сумма процентных доходов составила 3 тыс. руб.

Сумма процентов к уплате остается на стабильном уровне. Предприятие не использует дорогие источники ссуд, поэтому сумма процентных расходом равна нулю.

Значение прочих расходов колеблется из года в год.

Ежегодно сумма прочих расходов росла.

В 2016 г. сумма прибыли (убытка) до налогообложения составляла 1687 тыс. руб. Положительное значение показателя свидетельствует об эффективной деятельности предприятия. Одна в дальнейшем ситуация меняется. Отрицательное или низкое значение показателя в 2017-2018 гг. указывает на необходимость искать пути снижения расходов и повышения доходов предприятия. В 2017 г. сумма прибыли (убытка) до налогообложения составила 3 тыс. руб., а в последнем году уже -838 тыс. руб.

Значение текущего налога на прибыль колеблется из года в год.

Как результат рассмотренных выше факторов, предприятие сформировало положительный финансовый результат в 2016 г., который составил 1376 тыс. руб. Это положительное явление, которое свидетельствует о том, что предприятие действует эффективно и может генерировать прибыль для своих инвесторов. Сумма чистой прибыли в 2017 г. равна 1 тыс. руб. Во второй половине периода ситуация меняется и предприятие получает убыток. За 2018 год сумма финансового результата деятельности предприятия составила -972 тыс. руб.

Таблица 4. Вертикальный анализ активов предприятия, %

| Показатели | 2016 | 2017 | 2018 | Абсолютное отклонение, +,- | |

| 2017 к 2016 | 2018 к 2017 | ||||

| Нематериальные активы | |||||

| Результаты исследований и разработок | 0,01 | 0,01 | 0,01 | -0 | -0 |

| Нематериальные поисковые активы | |||||

| Основные средства | 76,15 | 61,48 | 58,9 | -14,67 | -2,58 |

| Доходные вложения в материальные ценности | 17,53 | 13,96 | 10,83 | -3,58 | -3,13 |

| Финансовые вложения | 1,36 | 1,06 | 1 | -0,3 | -0,06 |

| Отложенные налоговые активы | |||||

| Прочие внеоборотные активы | 6,54 | 5,71 | 4,61 | -0,83 | -1,1 |

| ВНЕОБОРОТНЫЕ АКТИВЫ ВСЕГО | 84,06 | 68,26 | 64,52 | -15,8 | -3,74 |

| Запасы | 7,33 | 25 | 28,9 | 17,68 | 3,89 |

| Налог на добавленную стоимость по приобритенным ценностям | 0,1 | 0,08 | 0,1 | -0,02 | 0,02 |

| Дебиторская задолженность | 4,17 | 3,07 | 3,04 | -1,09 | -0,03 |

| Финансовые вложения(за исключением денежных эквивалентов) | |||||

| Денежные средства и денежные эквиваленты | 0,12 | 0,55 | 0,1 | 0,43 | -0,44 |

| Прочие оборотные активы | 1,11 | 0,45 | 0,24 | -0,66 | -0,22 |

| ОБОРОТНЫЕ АКТИВЫ ВСЕГО | 15,94 | 31,74 | 35,48 | 15,8 | 3,74 |

| Баланс | 100 | 100 | 100 | ||

В 2016 г. активы предприятия состояли на 84,06% из внеоборотных активов и на 15,94% из оборотных активов. Наиболее важными элементами оборотных активов были запасы (7,33% от общей суммы активов), дебиторская задолженность (4,17% от общей суммы активов). Основными внеоборотными активами в течение 2016 г. были основные средства (76,15% от общей суммы активов), доходные вложения в материальные ценности (17,53% от общей суммы активов), прочие внеоборотные активы (6,54% от общей суммы активов).

Касательно 2017 г. следует отметить, что активы состояли на 68,26% из внеоборотных активов и на 31,74% из оборотных активов. Наиболее важными элементами оборотных активов были запасы (25% от общей суммы активов), дебиторская задолженность (3,07% от общей суммы активов). Главными внеоборотными активами в течение года были основные средства (61,48% от общей суммы активов), доходные вложения в материальные ценности (13,96% от общей суммы активов), прочие внеоборотные активы (5,71% от общей суммы активов).

В 2018 г. активы предприятия состоят из внеоборотных активов на 64,52%. Оставшиеся 35,48% приходятся на оборотные активы. Наиболее важными элементами оборотных активов были запасы (28,9% от общей суммы активов), дебиторская задолженность (3,04% от общей суммы активов). Главными внеоборотными активами были, как и ранее, основные средства (58,9% от общей суммы активов), доходные вложения в материальные ценности (10,83% от общей суммы активов), прочие внеоборотные активы (4,61% от общей суммы активов).

Таблица 5. Вертикальный анализ пассивов предприятия, %

| Показатели | 2016 | 2017 | 2018 | Абсолютное отклонение, +,- | |

| 2017 к 2016 | 2018 к 2017 | ||||

| Уставный капитал | 12,28 | 9,45 | 7,63 | -2,83 | -1,83 |

| Собственные акции, выкупленные в акционеров | |||||

| Переоценка внеоборотных активов | |||||

| Добавочный капитал(без переоценки) | 54,67 | 42,06 | 33,94 | -12,6 | -8,13 |

| Резервный капитал | 0,46 | 0,41 | 0,46 | -0,05 | |

| Нераспределенная прибыль(непокрытый убыток) | 5,73 | 10,98 | 12,47 | 5,25 | 1,49 |

| СОБСТВЕННЫЙ КАПИТАЛ И РЕЗЕРВЫ | 72,68 | 62,96 | 54,45 | -9,72 | -8,51 |

| Заемные средства | 4,4 | 17,8 | 19,94 | 13,4 | 2,14 |

| Отложенные налоговые обязательства | |||||

| Резервы под условные обязательства | |||||

| Прочие долговые обязательства | 0,1 | 0,27 | 0,29 | 0,18 | 0,01 |

| ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА ВСЕГО | 4,5 | 18,07 | 20,23 | 13,58 | 2,16 |

| Заемные средства | 0,36 | 0,47 | 0,17 | 0,11 | -0,31 |

| Кредиторская задолженность | 5,92 | 6,38 | 8,44 | 0,46 | 2,06 |

| Доходы будущих периодов | |||||

| Резервы предстоящих расходов и платежей | |||||

| Прочие краткосрочные обязательства | 9,16 | 6,99 | 10,47 | -2,16 | 3,48 |

| КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА ВСЕГО | 22,83 | 18,97 | 25,33 | -3,86 | 6,35 |

| Баланс | 100 | 100 | 100 | ||

Описание методики и понимание результатов вертикального анализа отчетности

Касательно структуры пассивов отмечено, то она имела следующий вид в течение исследуемого периода. В 2016 г. пассивы состояли на 72,68% из собственного капитала, на 4,5% из долгосрочных обязательств и на 22,83% из краткосрочных обязательств. Доля собственного капитала была крайне высокой. При положительном значении эффекта финансового левереджа целесообразно уменьшить этот показатель. Основу собственного капитала составляли уставный капитал (12,28% от общей суммы пассивов), добавочный капитал (54,67% от общей суммы пассивов), нераспределенная прибыль (5,73% от общей суммы пассивов). Основу обязательств предприятия составляли долгосрочные заемные средства (4,4% от общей суммы пассивов), кредиторская задолженность (5,92% от общей суммы пассивов), прочие краткосрочные обязательства (9,16% от общей суммы пассивов).

В 2017 г. пассивы состояли на 62,96% из собственного капитала, на 18,07% из долгосрочных обязательств и на 18,97% из краткосрочных обязательств. Доля собственного капитала была высокой. Основными источниками собственного капитала были уставный капитал (9,45% от общей суммы пассивов), добавочный капитал (42,06% от общей суммы пассивов), нераспределенная прибыль (10,98% от общей суммы пассивов). Основными источниками обязательств были долгосрочные заемные средства (17,8% от общей суммы пассивов), кредиторская задолженность (6,38% от общей суммы пассивов), прочие краткосрочные обязательства (6,99% от общей суммы пассивов).

Рис.5 Структура пассивов(источников финансовых ресурсов) предприятия на конец периода, %

В 2018 г. пассивы состояли на 54,45% из собственного капитала, на 20,23% из долгосрочных обязательств и на 25,33% из краткосрочных обязательств. Доля собственного капитала находится в нормативных пределах. Собственный капитал составляли уставный капитал (7,63% от общей суммы пассивов), добавочный капитал (33,94% от общей суммы пассивов), нераспределенная прибыль (12,47% от общей суммы пассивов). Основные обязательства составляли долгосрочные заемные средства (19,94% от общей суммы пассивов), кредиторская задолженность (8,44% от общей суммы пассивов), прочие краткосрочные обязательства (10,47% от общей суммы пассивов).

Таблица 6. Экспресс-анализ финансового состояния предприятия

| Показатели | 2016 | 2017 | 2018 | Абсолютное отклонение, +,- | |

| 2017 к 2016 | 2018 к 2017 | ||||

| Доля основных средств в активах | 0,76 | 0,61 | 0,59 | -0,15 | -0,03 |

| Оборачиваемость активов, коэффициент трансформации | 3,6 | 3,44 | 2,99 | -0,16 | -0,45 |

| Фондоотдача | 4,73 | 5,07 | 4,98 | 0,35 | -0,09 |

| Коэффициент оборачиваемости запасов (обороты) | 34,37 | 13,92 | 7,72 | -20,45 | -6,2 |

| Коэффициент оборачиваемости дебиторской задолженности (обороты) | 115,15 | 128,44 | 135,27 | 13,3 | 6,82 |

| Рентабельность (пассивов) активов, % | 11,92 | 0,01 | -5,79 | -0,12 | -0,06 |

| Период окупаемости собственного капитала, год | 6,1 | 8916,5 | -10,07 | 8910,4 | -8926,57 |

| Коэффициент обеспечения собственными оборотными средствами запасов | -1,55 | -0,21 | -0,35 | -1,34 | -0,14 |

| Коэффициент финансовой независимости (автономии) | 0,73 | 0,63 | 0,54 | -0,1 | -0,09 |

| Коэффициент финансовой устойчивости | 0,77 | 0,81 | 0,75 | 0,04 | -0,06 |

| Коэффициент текущей ликвидности | 0,7 | 1,67 | 1,4 | 0,97 | -0,27 |

| Коэффициент абсолютной ликвидности | 0,01 | 0,03 | 0,02 | -0,02 | |

| Соотношение краткосрочной дебиторской и кредиторской задолженности | 0,7 | 0,48 | 0,36 | -0,22 | -0,12 |

В 2016 г. 76,15% пассивов было инвестировано в основные средства предприятия. В 2017 г. значение показателя снижается на 0,15 по сравнению с годом ранее. В 2018 г. тенденция остается неизменной и доля основных средств продолжает снижаться. В условиях увеличения доходов снижается доля основных средств. Это указывает на оптимизацию структуры основных средств.

На начало 2016 г. значение показателя оборачиваемости активов составляло 3,6. Это означает, что с помощью использования каждого рубля активов было произведено продукции и оказано услуг на сумму 3,6 рублей. В 2017 г. значение показателя снижается и каждый вложенный в активы рубль позволил получить 3,44 рублей выручки. То есть снижается эффективность использования производственного оборудования и всех активов. В 2018 г. продолжается снижение показателя и на каждый рубль, вложенный в активы, предприятие получило 2,99 рублей дохода от операционной деятельности. Это указывает на постоянное снижение эффективности использования активов в течение всего периода.