Технический анализ (ТА) закладывает базовые основы для торговли начинающим трейдерам. Ценовое движение отличается от случайного и представляет собой детерминированный процесс, при котором существует зависимость между прошлым и будущим поведением цены. От умения читать график зависит прибыльность трейдинга.

Трейдинг рассматривает различные подходы технического анализа, каждый из которых отличается собственной методикой прогнозирования.

Базовые виды теханализа:

- индикаторный;

- графический;

- свечной;

- определение трендов, ценовых каналов;

- выделение уровней;

- использование коррекций и расширений Фибоначчи;

- волновая теория Эллиотта;

- уровни квадрата Ганна.

Продвинутые виды теханализа:

- кластерный;

- корреляционный (для арбитражной торговли);

- исследование объемов (вертикальных и горизонтальных);

- анализ биржевого стакана и ленты сделок;

- исследование опционных уровней;

- анализ моделей временных рядов.

Особенность ТА — применимость к любым рыночным активам. Форекс, криптовалюты, фондовые индексы трейдеры исследуют, применяя схожие методики. Стратегии торговли могут отличаться (выбор зависит от характера актива), но инструменты ТА, будь то индикаторы Форекс или японские свечи, остаются неизменными.

Рынок Форекс отличатся высокой волатильностью и повышенной чувствительностью к внешним событиям — валюты активно реагируют на новости.

Методы теханализа для Форекса:

- следование трендам, отработка каналов.

- графический;

- индикаторный;

- свечной;

- анализ опционных уровней.

Популярной торговой платформой для Форекса стала MetaTrader, в которой представлен широкий спектр технических инструментов.

Криптовалютные биржи предоставляют возможность совершения сделок между участниками напрямую, без брокера. Рынок криптоактивов отличаются импульсивностью и продолжительными тенденциями.

Методы теханализа для криптовалют:

- торговля по тренду;

- графический;

- анализ с помощью индикаторов.

- объемный;

- корреляционный;

- анализ биржевого стакана и ленты сделок.

Преимущество торговли на криптовалютных биржах: доступ к стакану котировок, появляются дополнительные возможности, например, отслеживание крупных заявок в стакане. Многие биржи (в частности, BitMEX) предлагают кредитное плечо, трейдинг становится схожим по динамике с торговлей Форекс.

Фьючерс — производный финансовый инструмент, который связан с базовым активом.

Фьючерсы могут быть:

- на акции, индексы (например, на акции Сбербанка или на индекс S&P500);

- сырьевые (на нефть, золото);

- товарные (на кофе, говядину, апельсиновый сок);

- валютные (например, на пару USD/RUB, Si).

Особенность фьючерсов заключается в ограниченном действии контрактов. По истечении сроков сделки автоматически закрываются с перерасчетом в основную валюту (процесс называется экспирация). Во время действия по любому инструменту можно проводить неограниченное количество сделок — как на покупку, так и на продажу. Внешне торговля схожа с маржинальной (с плечом), активы имеют высокую динамику и относятся к инструментам с повышенным риском.

На срочном рынке биржи предлагают ETF (Exchange-traded Funds, биржевые инвестиционные фонды), которые имеют схожие с фьючерсами базовые активы, но бессрочные.

Методы теханализа рынка срочного рынка:

- графический;

- свечной;

- следование трендам;

- отработка ценовых каналов;

- исследование уровней;

- учет объемов;

- анализ биржевого стакана и ленты сделок.

Производные инструменты, как правило, отличаются низкой комиссией, чем привлекают спекулянтов (краткосрочных трейдеров).

Три главных постулата ТА гласят:

- в цене заложено все;

- цены склонны к трендообразованию;

- история повторяется.

Суть ТА заключается в прогнозировании курса ценового движения на основе прошлых (исторических) данных.

Первое, что необходимо усвоить новичкам, — научиться читать график. Начинающий трейдер должен разбираться:

- в методах построения графика (линия, свечи, бары);

- таймфреймах (m1, m5, H1, H4, D1, W1, M1);

- в основах построения баров (цены открытия, закрытия, минимум и максимум цены);

- в методах определения тренда;

- в особенностях определения зон поддержек и уровней сопротивления.

Подходящий метод — графический анализ.

Графический анализ (ГА) — разновидность ТА, который заключается в визуальном сравнении ценовых движений с базовыми графическими паттернами.

Выделяют паттерны:

- продолжения движения тренда;

- разворотные.

Трейдер, определяя паттерн на графике, получает прогноз будущего движения.

Модели продолжения:

Модели разворота:

- голова и плечи;

- двуглавая вершина;

- V-образная вершина;

- блюдце (плоское дно).

Фигуры трейдер определяет визуальным способом — таймфрейм не имеет значения.

Самая популярная фигура среди начинающих. Кроме звучного названия (англ. Head&Sholders), фигура голова и плечи имеет высокую вероятность исполнения и хорошо распознается на графиках Форекса и других рынков.

Составляющие фигуры:

- левое плечо;

- правое плечо;

- голова;

- линия шеи;

- возвратный импульс к линии шеи.

Интерпретация модели заключается в следующем. Допустим, на графике сформировалась устойчивая тенденция вверх (повторяющиеся импульсы размерности левого плеча). Кульминацией движения может быть импульс большего размера (голова), подтверждение разворота — слабость быков, выраженная в меньшем импульсе правого плеча и формировании нового движения с пробоем линии шеи.

Дополнительным подтверждением изменения тренда и точкой наилучшего входа будут возврат к линии шеи и обратное тестирование. Ожидаемое движение — вниз, от линии шеи на размер головы, стоп лосс — максимум цены на верхушке паттерна.

Флаг (или наклонный прямоугольник) является одной из явных фигур продолжения тренда.

Составляющие фигуры:

- основание флага;

- полотно флага (консолидация цены).

При формировании направленного движения с импульсами размерности основания флага тенденция продолжится с выходом из консолидации. Потенциал будущего движения — размер основания, стоп лосс — на уровне верхушки основания.

ГА подробно изложен в книге Джона Мэрфи «Технический анализ фьючерсных рынков: теория и практика». Автор простым доступным языком излагает основы теханализа, приводит примеры, рассматривает стратегии торговли.

Другие полезные источники:

- Д. Швагер «Технический анализ. Полный курс».

- Т. Демарк «Технический анализ – новая наука».

- М. Кан «Технический анализ. Просто и ясно».

- С. Б. Акелис «Технический анализ от А до Я».

Особого внимания заслуживают работы Б. Вильямса «Торговый Хаос» и «Новые измерения в биржевой торговле», но тексты рассчитаны на подготовленных трейдеров.

Четыре важных правила для новичков:

- торговать по тренду;

- не забывать ставить стопы;

- не открывать дополнительные объемы;

- взвешивать риски.

Последнее правило наиболее важное. Имея в арсенале кредитное плечо, новички часто злоупотребляют возможностями маржинальной торговли. Следует выработать простую торговую систему с риск-менеджментом, ограничивающим риск на сделку (например, 1 %) и максимальный дневной убыток (например, 5 %).

источник

На мой взгляд, при торговле по техническому анализу очень важен подход к нему, ведь теханализ — крайне субъективная вещь. Недаром говорят, что дай нескольким трейдерам график, и каждый увидит в нем что-то свое. Кто-то строит по минимумам/максимумам свечей, кто-то по закрытиям, кто-то с точностью до пункта, кто-то небрежно. Каждому свое. Но, в любом случае, надо придти к структурированной методологии и придерживаться ее.

На мой взгляд, главной ошибкой начинающих, или трейдеров с незначительным опытом торговли на бирже, является догматическое отношение к анализу. Это те трейдеры, которым цена постоянно что-то «должна». Вы часто можете услышать от них: рынок должен, цена должна пойти туда-то, и т.п. У них все точно и безапелляционно. Когда человек на рынке оперирует такими критериями, то с ним, как с трейдером, все ясно. Как правило, эти люди постоянно спорят с рынком, и их участь предопределена. Примеров вагон и тележка. Запомните, цена никому ничего не должна. Ей плевать, как вы там разлиновали график, и где находятся ваши ожидания.

Свою лепту вносит еще и литература, где пишут так, что трейдер воспринимает, что, например, если есть формация, то она должна обязательно реализоваться. Это шаблонное мнение потом очень тяжело ломать. Вы огребете убытков, чтобы избавится от такого мышления. Поэтому, все дело исключительно в отношении. Никогда и ничего не воспринимайте на рынке как догму, кроме прописных истин, что цена пойдет вправо 🙂 Вы можете сказать мне, что это не так, но вы не представляете, сколько людей, которые мыслят и оперируют догматическими понятиями на бирже.

Мы пришли на рынок торговать и зарабатывать, а не спорить и тешить свое эго. Поэтому, надо прислушиваться к рынку, и оставаться очень гибким, к его изменениям. Он сам подсказывает, что надо делать. Просто нужно засунуть свое мнение куда подальше, и следовать подсказкам. Вы пришли спорить, или зарабатывать? Это тяжело сделать людям, которые всегда привыкли быть правы. Если вы такой, то либо меняйтесь, либо огребайте.

Это была вводная. Теперь ближе к делу. Покажу стратегию торговли фигуры технического анализа на примере, и с детальными объяснениями, как это делаю я. Рассмотрим рыночную ситуацию

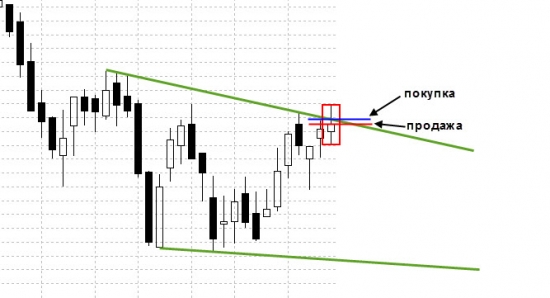

рис.1

Мы видим, как цена сформировала отличный нисходящий клин. Я продолжил его стороны дальше, чтобы было нагляднее. Стоит сделать небольшое замечание по поводу поведения цены внутри фигуры. Я не рекомендую торговать внутри фигуры. Можно сделать исключение только для тех моментов, когда цена приближается к поддержке или сопротивлению формации. Но, в этот момент не узнаешь, что произойдет, пробой фигуры, или отскок от уровня. Поэтому, при приближении цены к поддержке или сопротивлению лучше перейти на таймфрейм меньшего порядка, и отрабатывать разворотные фигуры там. Но, лучше вообще не лезть в игру внутри формации, если мало опыта в торговле и у вас плохое отношение к принятию убытков. Продолжим.

Далее цена ведет себя так:

рис.2

Произошел пробой фигуры. Вход в сделку осуществляется в самом пробое, а не после закрытия свечи. Так получается войти перед предстоящим импульсом. Открывается покупка, и дальше рынок ведет себя так

рис.3

Цена подходит к пробитому сопротивлению сверху. Это является негативным знаком. Истинные пробои формаций, в подавляющем большинстве, проходят на хорошем импульсе, и, не теряя скорости, идут к цели. И время отработки цели по фигуре, как минимум, в 2 раза меньше времени формирования самой формации. Я предпочитаю выходить, если цена не идет сразу. Всегда, если что, можно перезайти. Дальше события развиваются так

рис.4

Цена уходит внутрь диапазона формации. После этого я считаю фигуру сломанной, и расширяю диапазон (старое сопротивление клина — зеленый пунктир, новое сопротивление — жирная зеленая линия). Ожидаю развития событий вне рынка. А развиваются они так:

рис.5

Вновь пробивается вверх сопротивление клина. На пробое, происходит вход в покупку. Закрытие проходит внутри диапазона формации, что тоже плохо. Поэтому, на закрытии позиция ликвидируется. Ждем, как будут развиваться события далее.

рис.6

Расширяю диапазон клина. Цена продолжает торговаться внутри фигуры. Последняя свечка закрывается внутренней. Теперь все внимание концентрируется на ней. Нужен пробой ее минимума или максимума. Соответственно, если пробивается максимум — покупаем, а если пробивается минимум — продаем. Ждем.

рис.7

Покупаю на пробое внутренней свечи вверх. Ожидаем развития событий. Вероятность пробоя сопротивления фигуры вверх растет.

А вот и пробой! В поведении цены пока что всё хорошо. И пробой на импульсе, и сразу рынок устремился вверх. Продолжаем удерживать покупки, которые открыли еще внутри фигуры.

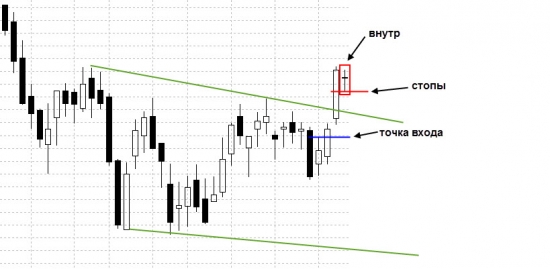

рис.9

Первый сюрприз — внутренняя свеча, да еще и doji. Серьезный повод задуматься и подтянуть риски. Двигаем стопы к минимуму свечи. Ждем.

рис.10

Прилетает следующая свеча, которая уходит назад, в диапазон клина. Красными линиям отмечена зона фиксации покупки, которая была открыта. На скрине, дневной график. День открывается гэпом. Давайте посмотрим на скрин внутри этого дня, чтобы разобрать варианты фиксации лонга.

рис.11

В рамке я обозначил предыдущий день doji. Вариантов фиксации, после открытия, три (отметил цифрами):

- Поскольку внутренняя свеча doji пробита вниз, то необходимо фиксироваться сразу. Это можно сделать в любом месте первой свечи. Обратите внимание, что это в районе 166-166,5, что идеально, и, практически, является минимумом предыдущей свечи doji, на минимум которой ставиться стоп.

- Следующая свеча внутренняя. Можно закрыться на пробое ее минимума.

- И последний вариант — закрытие позиции на пробое локального минимума.

Это три ближайших возможных ситуации. Если уменьшать таймфрейм до минутки, то наверняка можно закрыться еще выгоднее. Более того. Ничего график, и характер поведения цены вам не напоминает? Верно, это самый натуральный ударный день, с его первоначальными признаками. Поэтому, еще и вшортить хорошо можно. Но, не буду отрываться от контекста статьи, и продолжу разбирать движение, в рамках фигуры и таймфрейма, которые начали рассматривать.

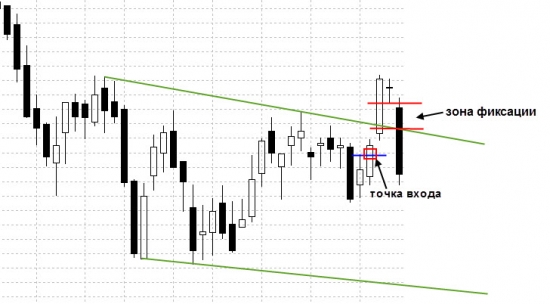

рис.12

С учетом того, что цена вернулась назад в диапазон клина, опять необходимо перерисовывать его верхнюю границу (старое сопротивление — красный пунктир, новое — зеленая линия). Но, тогда, графически, это уже не клин. Зато уже точно есть восходящий локальный минимум, который может стать основой для начертания треугольника. Проводим новые линии (зеленый цвет) и получаем отличный восходящий треугольник. В графическом анализе такое не редкость, когда одна фигура трансформируется в другую. Особо часто это встречается в фигуре «голова и плечи«, которая преобразуется в треугольники и клинья.

Ну что, продолжаем мониторить формацию, и ждать сигналов.

рис.13

Входим в шорт на пробое фигуры. Цель находится в районе 148. Этот пробой может пройти на гэпе с открытия. Поэтому, взглянем внутрь пробойной свечи.

рис.14

На пятиминутном фрейме предоставляется три ближайших варианта для шорта:

- В течение первой свечи (с учетом привязки рисков внутри диапазона формации).

- На закрытии первой черной свечи.

- На пробое локального минимума.

Ожидаем дальнейшего развития событий, находясь в продаже.

рис.15

День закрывается внутренней свечой. При пробое ее максимума, необходимо будет крыть сделку, т.к. может последовать разворот. Дальше рынок двигается так:

рис.16

- Цена пробивает внутреннюю свечу вниз, что усиливает падение.

- Почти ювелирно выполняется цель по треугольнику, после чего следует отскок.

На целевой зоне, можно попробовать брать отскок, т.к. часто это отрабатывается. Естественно, с применением младших фреймов и формаций на них.

рис.17

По клину 3 сделки, из которых:

- Одна «в ноль».

- Вторая — мизерный убыток.

- Третья — прибыль.

Это совсем неплохо для фигуры, которая сломалась.

По треугольнику, имеем одну сделку, которая дошла до цели, и принесла отличный профит. Причем, речь идет всего лишь по отработке фигуры на конкретном таймфрейме, «в лоб». Если бы входили в шорт, с учетом ударного дня (см. рис.10,11), то вход был бы намного точнее — самый максимум формации.

Теперь обобщу правила трейдинга для фигур технического анализа и различных графических паттернов, как это вижу я.

При торговле по техническому анализу важно:

- Оставаться открытым и гибким к рыночным изменениям.

- Рынок и цена ничего никому не должна.

- Поведения и действия толпы отображаются на графике в виде формаций и паттернов. Это имеет свойство повторяться. Поэтому, теханализ будет работать всегда, как бы и чего вам не говорили приверженцы других теорий. Почитайте статьи на тему технического анализа, там множество примеров есть с отработками.

- Всегда существует возможность перезайти в сделку. Это лучше, чем смотреть, как тает твой депозит. Не надо упрямиться и надеяться.

- Не надо спорить с рынком. Рынок всегда прав.

- Для меня любая формация лишь консолидация цены в том или ином виде. Хотя и по классике теханализа формации имеют классификацию, я эти различия не делаю. Мне важен пробой, в какую сторону — наплевать. Если ложный, значит, закроюсь и перезайду. Если цель не отработается и цена развернется, значит, я возьму лишь часть движения, что тоже не плохо (см. пример с ложным пробоем клина рис.8,9,10).Если он окажется истинный, то значит, я получу цель по паттерну. Всё просто. Главное отслеживать формацию шаг за шагом, как это я попытался показать в статье.

- Надежные, если их так можно назвать 🙂 паттерны, отрабатываются быстро. Т.е. цена практически сразу и без откатов устремляется к цели. Как это было в примере выше с восходящим треугольником.

- Использовать младшие фреймы для точности входов выходов.

- Неопытным и новичкам не советую торговать внутри фигуры.

- У каждого трейдера есть лимит по общим потерям, после которого, он получает как бы встряску и пересматривает свою торговлю. Если вы еще не торгуете правильно, значит, просто еще мало потеряли 🙂 Не отчаивайтесь.

- Делайте скриншоты после каждого отторгованного вами дня, и разбирайте. Так вы увидите много всего интересного.

источник

Тренд — движение очень скоротечное, в то же время очень прибыльное. Правильно оценив ситуацию и вовремя запрыгнуть в новую рыночную тенденцию, трейдер гарантирует себе хороший заработок, при условии конечно что высидит все движение целиком.

В этой статье, я расскажу важные моменты, не зная которых, торговля по тренду врятли получится. Некоторое время изучая материал, пришел к выводу что самыми важными, являются следующие вопросы:

Хотите узнать как торговать по тренду? Читайте статью и все станет ясно.

Всем привет. Меня зовут Александр, я торгую на рынке Форекс и параллельно являюсь автором сайта Tevola.ru, в котором выкладываю все то, что меня интересует в трейдинге.

Последнее время, я упорно анализирую тренды, трендовые движения, варианты торговли по трендам, в общем вы поняли, меня интересует все что связано с трендами. К сегодняшнему дню, накопилось достаточно информации чтобы я смог рассказать как правильно торговать по тренду.

Trend is your friend, что означает тренд твой друг. Не думаю найдется ли трейдер, который не был бы знаком с этой поговоркой. Не нужно быть специалистом, чтобы разобраться в сути этих слов.

Trend is your friend или тренд твой друг, буквально обозначает, торгуй по тренду и будет тебе профит. Но за этими словами, скрывается угроза о которой опытные трейдеры конечно знают, а вот новичкам обычно не договаривают.

В принципе логика понятна, если на рынке присутствует сильная тенденция, то в каком бы месте не заскочить, если даже и будет просадка, все равно тренд сыграет свою главную роль и вытянет позицию в плюс.

Быстренько рассмотрим пример:

В паре EURUSD присутствует два восходящих тренда:

- восходящий тренд на старшем таймфрейме;

- восходящий тренд на младшем таймфрейме.

Обе трендовые линии, с небольшой погрешностью, упираются в точку, где по всем правилам возможно совершить покупку. Будет ли обоснованной эта покупка? С точки зрения тренда, безусловно. Тем более, вспоминая правило Trend is your friend, вообще бояться не стоит, ведь даже визуально видно, что тенденция восходящая.

Но, если бы было все так просто, никто бы не знал про плачущих, разорившихся трейдеров. Все как один были бы миллионерами.

После открытия покупки в обозначенном красным кругом месте, цена продолжила падение и уже обратно не вернулась. Выходит, не все так просто. Не достаточно уметь правильно определять направление тенденции, нужно знать еще что то?

Существует 9 основных таймфрейма:

- M1 — минутный таймфрейм;

- M5 — пяти минутный таймфрейм;

- M15 — пятнадцати минутный таймфрейм;

- M30 — тридцати минутный таймфрейм;

- H1 — часовой таймфрейм;

- H4 — четырех часовой таймфрейм;

- D1 — дневной таймфрейм;

- W1 — недельный таймфрейм;

- MN — месячный таймфрейм.

Каждый график, живет своей жизнью. На H1 можете быть восходящая тенденция, на M5 нисходящая.

Сопоставление одного таймфрейма с другим, могут как помогать в торговле (существует масса торговых стратегий, самой популярной из которых является Три экрана Элдера), так и мешать, запутывать.

Мой совет: если вы уже опытный и соображаете что делаете, то анализируйте график на всех таймфреймах, если вы новичок и не чувствуете в себе достаточно знаний, советую выбрать какой нибудь один ТФ и не переключаясь с него, анализировать графики.

Во первых, кто бы что ни говорил, все же трейдинг, это не самое легкое занятие. Трейдер находится в постоянном стрессе, хорошо если в контролируемом, и гораздо хуже если в не контролируемом.

Вспомните себя, в тот момент, когда нужно открыть сделку, в вас просыпаются два абсолютно разных человека: один говорит пора открывать сделку, второй отговаривает и провоцирует подождать когда будет более ясная картина.

При торговле по тренду, дисциплина должна быть превыше всего. Подошла сделка, открывай. Времени ждать улучшенной ситуации нет. Или сейчас, или никогда. Стоит чуть промедлить и соотношение риск / прибыль изменит свое значение, после чего рисковать деньгами будет не выгодно.

Во вторых, торговля по тренду, подразумевает выжидательных характер. Здесь не будет скальперских входов, и паттерны для входа в сделку не будут появляться каждые 5 минут.

Торговля по тренду, подразумевает тактику: «Открыл сделку, держи!». Нельзя взять 10 пп и выйти из позиции, ведь следующая будет ой как не скоро.

Волю в кулак, если стратегия говорит надо держать, значит надо держать. Мыслей типа: «А мне и этого хватит», не допускаются. Можно взять слишком мало прибыли, которой мало того не хватит на жизнь, так еще в следующей сделке, этими пунктами можно расплатиться за stop loss.

Очень важное правило, относящееся не только к торговле по тренду, но и ко всем остальным методам. Далеко ходить не надо. Просыпаюсь сегодня, отвел детей в сад, сижу завтракаю и смотрю по телевизору финансовые новости.

«Пара EURUSD наконец то зашла в свой восходящий тренд и это на долго. Тенденция сформирована, здесь двух мнений быть не может.» И так далее, и тому подобное.

Открываю график пары EURUSD, и вижу, наклевывается позиция на продажу.

Телевизионный аналитик обманул? Не думаю. Просто наши позиции слишком разные. Он смотрит на графики более глобально и анализирует где возможно будет цена через месяц два. Он не говорит на сколько может просесть пара, ему важна конечная отметка.

Ну а если не дойдет до анализируемой цены, найдется еще куча причин почему это случилось. Факт остается фактом, телевизионный аналитик, в отличии от вас, ничем не рискует. Поболтали, разбежались.

Поэтому, ни в коем случае не слушайте НИКОГО. Трейдинг, дело интимное. Разработайте свою стратегию и анализируйте график самостоятельно. Так как научились строить трендовую вы, возможно никто не умеет строить, а раз так, вас должны интересовать только ваши сигналы.

Скорее всего отнесу это правило к новичкам, хотя и мне самому порой не плохо было бы к нему прислушаться.

Что такое диверсификация, думаю объяснять не надо, ну а если не знаете, обратитесь к википедии. Диверсификация хороша при портфельной торговле. Взять чуть этого, чуть того. Кто то просядет, кто то заработает. В конечном итоге должен быть плюс.

Здесь я говорю не много о другом. Не стоит торговать всеми стратегиями одновременно. Взялись торговать по тренду, игнорируйте остальные стратегии.

Профессионалы отрабатывают один и тот же вход годами и не акцентируют свое внимание на другом. И это правильно. Если какой то паттерн, четко понятен, протестирован, вы знаете все хитрости которые он может преподнести, да и к тому же, он приносит деньги, так зачем применять что то другое?

Идея этого правила, взялись торговать по тренду, так долбите эту тему до посинения. Изучите ее со всех сторон. Добейтесь такого уровня мастерства, чтобы для вас не было неожиданностей во время открытия очередной сделки.

Это правило напрашивается самим собой. Торопиться никогда не стоит. Рынок был вчера, есть сегодня и будет завтра. А ваш депозит был вчера, есть сегодня, но завтра его может уже и не быть.

Раньше я пренебрегал этим правилом и держал все в голове. Но почитав умные книжки по психологии трейдера, пришел к выводу что лучше всего составить план действий по пунктам. Подошла позиция, открываю свой план и отмечаю по пунктам. К примеру, пункт 1, выполнен, пункт 2, выполнен, пункт 3 . и тд. Если все верно, все пункты соблюдены, открываю позицию.

Скажите: «Перепроверять все пункты очень долго?».

Анализируя свои сделки, пришел к выводу, что рынок дает мне примерно 2 — 3 минуты на размышления. Этого времени, если конечно не ковыряться в носу, вполне хватаете для принятия обдуманного решения по схеме предложенной выше.

Чтобы начать торговать по тренду на рынке Форекс или любой другой бирже, первое что нужно сделать, это определить тенденцию движения. Как было сказано выше, тенденций бывает всего две: восходящий тренд и нисходящий тренд.

Самый простой способ определения рыночной тенденции, это использовать линии тренда, которые есть в наличии в любом торговом терминале. Если трендовая линия направленна вверх, значит присутствует восходящий тренд, если вниз, значит нисходящий тренд.

Кроме того, на помощь трейдеру могут придти индикаторы. К примеру, самый распространенный трендовый индикаторы, называется Moving Average (скользящие средние). В зависимости от направления в которое смотрим индикатор, определяем наличие тренда.

Логика такая же как и с трендовыми линиями, если индикатор смотрит вниз, значит имеем дело с нисходящим трендом, если вверх, значит с восходящим.

Давайте разбираться на деле, как торговать по тренду при помощи популярных способов.

Трендовая линия, достаточно хитрый инструмент. При всей своей простоте, казалось бы линия она и есть линия, ее можно проложить совершенно разными способами и, соответственно, получить совершенно разные результаты.

Чтобы результат всегда был одинаковым, предлагаю изучить статью Линия тренда | Как построить трендовые линии и использовать на Форекс, в которой я перечислил несколько популярных способа построения трендовой. Выучить понравившийся способ и применять только его. Путаницы будет меньше.

Остается вопрос, как торговать по тренду? Входить в любом месте? Опасно, об этом писалось выше. Так что нужен более разумный способ.

Входить нужно исключительно от трендовой или как можно ближе к трендовой в момент реакции на нее ценой. Если пропустить момент, цена может убежать и придется выставлять стоп лосс нарушающий принципы управления капиталом. Чего делать совсем не следует.

Предположим определили тренд, что делать дальше разберемся на скрине.

На скрине изображен восходящий тренд. При подходе цены к трендовой линии, появилась реакция в виде свечной модели Бычье поглощение. Входим по тренду со стопом ниже Low.

Для тейка можно использовать разные варианты. Самые распространенные, это отложить трендовую по хаям, тем самым получив торговый канал и закрывать сделку у верхней его границы, или измерять волны.

Трендовых стратегий очень много. В основном они все рассчитаны на вход в рынок в касание. К примеру, если берем стратегию на скользящих средних, входить в позицию нужно будет в момент касания ценой индикатора.

Мне больше нравится стратегия основанная на линиях тренда и самой лучшей считаю стратегию, которая называется «Третье касание».

Паттерн для входа в рынок появляется в самом начале зарождающегося тренда, тем самым увеличивая потенциал от сделки. Мне нравятся ранние входы, ведь это не только увеличивает прибыль, но и значительно сокращает убыток.

Для реализации входа в покупку по стратегии, требуется:

- Наличие нисходящего тренда.

- Пробитие последнего локального максимума.

- Минимумы обновляться больше не должны.

- После нового пробития максимума, чертим трендовую линию.

- Ждем цену на третье касание к трендовой линии.

Данная стратегия подразумевает вход в сделку по средством отложенных ордеров. StopLoss устанавливается ниже точки 2, takeprofit рассчитывается или по длине волны или при помощи каналов.

Надеюсь с ранним входом все понятно. Выявляем тренд и ждем когда он будет сломан. При первых признаках, заходим в начале зарождающейся тенденции, а дальше, если все проанализировано было правильно, зарабатываем, если в расчеты закралась ошибка, получим стоп.

Встречаются случаи, когда или запоздали с входом по лучшей цене или просто хотим добавить к уже имеющейся позиции. Следует предупредить, что данный метод предназначен для более опытных трейдеров, которые способны сопоставлять информацию с разных таймфреймов и не путаться в ней.

На скрине изобразил начало тренда. Пример не самый явный. В этом случае получается что мы не добавили к имеющейся позиции, а открыли новую, но идея думаю ясна.

После того, как происходит открытие основной позиции по рабочему ТФ, следует перейти на ТФ младшего периода и если имеется аналогичные условия для захода в сделку по стратегии Третье касание, добавляем объем.

На этом у меня все. Представленная информация должна показать вам как правильно торговать по тренду на Форекс и любом другом рынке где вы торгуете. До новых статей. Жду ваших комментариев.

источник

Про технический анализ написано очень много материала. При этом его методы одинаково хорошо работают и на фондовом рынке, и на Форексе. Связано это с большим желанием трейдеров из хаоса сделать правила торговли, найти закономерности. Частично это получилось сделать лишь небольшой группе трейдеров. В этой статье мы поговорим про различные подходы технического анализа.

Можно напридумывать много различных определений. Главная суть технического анализа в том, что трейдер принимая решения в покупке или продаже больше ничем не оперирует, кроме цены. Таким образом, нет необходимости в изучение многих макроэкономических факторов.

В основе технического анализа лежат следующие аксиомы (постулаты):

- Цена учитывает все

- Цена имеет свойство цикличности и повторения

- На рынке бывают тренды

Впервые про методы технического анализа начал писать трейдер Чарльз Доу. Он же считается ее основателем. В своих теориях и подходах Чарльз рассмотрел много интересных закономерностей, некоторые из которых используются современными трейдерами до сих пор.

Есть множество различных подходов к изучению технического анализа.

Технический анализ без прорисовки линии тренда большая редкость. Если открыть какой-нибудь вебинар по анализу рынка, то наверняка там будут присутствовать различные линии.

Тренды строятся в виде линий «на глаз». В случае восходящего тренда ищутся последовательные восходящие точки минимума и через них проводится линия. В каждой книге по техническому анализу этому подходу посвящается целый раздел. Хотя реально строить стратегию и торговать по линиям трендам невозможно. Это связано с тем, что линия строится уже на истории цены. По мере развития движения цены она будет как ускоряться, так и замедляться. Пока инвестор будет ждать 100% сигнал на вход, то тренд к этому времени заканчивается.

Есть также такое понятие, как истинные линии тренда. Они подробно описаны в книге «Межрыночный технический анализ» (автор Мэрфи).

С массовым появление компьютеров важную роль в техническом анализе стали приобретать индикаторы. Их на данный момент столько, что и не перечислить. Есть трендовые, есть осцилляторы, есть основанные на объемах и т.д. Но идеального пока никто не придумал и никогда не придумают.

Каждый индикатор (осциллятор) строится всего лишь на пяти значениях, которые доступны каждому трейдеру для просмотра:

- Цена открытия

- Цена закрытия

- Максимум

- Минимум

- Объем

Разница между индикатором и осциллятором

Считается, что осцилляторы строятся в отдельном окне и их основная задача показывать «перегретость» рынка. Они не предназначены для определения трендов в отличии от индикаторов.

Главная идея торговых стратегий на индикаторах опирается на их показания. Есть понятие «перекупленность» и «перепроданность». Если какой-то осциллятор вошел в эту зону, то аналитики будут советовать открывать позиции в противоположную сторону. Иногда это будет давать плюс, но иногда и минус.

Классическими осцилляторами принято считают:

Классическими индикаторами считают:

Представление биржевых графиков в виде Японских свечей (баров) является классическим вариантом в техническом анализе. Это огромное и интересное направление для изучения. Есть даже целые книги посвященные исключительно им.

Японские свечи хороши тем, что показывают сразу 4 основных параметра: открытие, закрытие, максимум и минимум в единицу времени. Этим она является гораздо удобнее, чем линия цены на графике

На основе Японских свечей строятся «свечные модели» (паттерны). Это графические ситуации на графике, которые являются предвестниками каких-то движений. Например, смена тренда, зарождение или продолжение движение. Таких паттернов существуют десятки.

Например, паттерн «звезда Доджи» является предвестником к понижению

Японские свечи — это прекрасная тема для изучения, но они никогда не смогут стать Граалем. У них много ложных сигналов, поэтому нельзя строить свою торговую систему исключительно на них.

Чартисты (люди, которые изучают подробно колебания цен) внимательно отыскивают различные графические фигуры на графике. Как показывает практика, поведение цен циклично на рынках, поэтому зачастую история повторяется, рисуя одни и те же графические модели.

На графиках часто возникают графические модели (особенно на крупных таймфреймах h4 и d). Во время торговли сложно заранее понять, что будет за фигура. Трейдер может проводить анализ лишь по завершению формирования фигуры, а это может быть уже слишком поздно для входа в сделку, т.к. цена ушла далеко.

Графических моделей придумано очень много. Рассмотрим популярные

Коррекционные движения после роста и дальнейший пробой в сторону тренда — это наиболее часто встречающиеся фигуры.

Ларри Вильямс в своей книге «Долгосрочные секреты краткосрочной торговли» крайне негативно относится к подобным фигурам. Он уверен, что если строить график на основание подбрасывания монеты, то и в нем можно отыскать подобные фигуры, а значит основывать торговую стратегию на них бессмысленно.

Пробои линий сопротивления и поддержки регулярно встречаются на рынках. Большинство пробоев ложные, но истинные могут принести большие деньги. Многие торговые стратегии основаны на пробоях.

После истинных пробоев следует сильное движения цены в сторону пробоя. На этом можно делать неплохие деньги, но такие ситуации бывают несколько раз в год.

По статистике самые прибыльными торговыми роботами являются пробойные. Рекомендую прочитать про этот вид стратегий в отдельной статье:

Теория основанная на волнах Эллиотта носит больше теоретический характер. Главная идея в том, что любое движение на рынке состоит из нескольких фаз. Каждая фаза характеризуется размером движения и временем.

Причем волна Эллиотта на понижение и на повышение имеют те же самые стадии развития. В свою очередь каждая локальная волна также состоит из маленьких волн.

В реальных торгах сложно отыскать эти волны Эллиотта, а тем более открывать позиции на основании этих данных, поэтому этим подходом мало кто пользуется. Лишь профессиональные трейдеры в состоянии искать точки входов/выходов по волнам. Новичкам не рекомендую заниматься этой теорией.

Чтобы хорошо разбираться в техническом анализе необходимо прочитать не одну книгу. Благо их очень много по состоянию на 2018 год.

Рекомендую прочитать следующие книги:

- Технический анализ фьючерсных рынков: теория и практика (автор Джон Мэрфи)

- Технический анализ. Полный курс (автор Джек Швагер)

- Технический анализ от А до Я (автор Акелис Стивен)

- Биржевые секреты (автор Линда Рашке)

- Технический анализ (автор Майкл Н. Кан)

- Межрыночный технический анализ (автор Джон Мэрфи)

- Метод графического анализа крестики-нолики (автор Томас Дорси)

- Малая энциклопедия трейдера (автор Эрик Л. Найман)

- Торговый хаос (автор Билл Вильямс)

- Учебник по дейтрейдингу (автор Льюис Борселино)

Смотрите также видео про технический анализ:

источник

Методы и правила технического анализа — инструменты для работы, описание всех способов технического анализа с примерами — объемы, алгоритмы, циклы и другое.

- Aa

- Aa

- Aa

Существуют разные методы анализа финансовых рынков, среди которых, технический ориентируется на статистическое движение цен и отслеживание текущих рыночных котировок.

Технический анализ рынка — это метод прогнозирования будущего поведения ценных бумаг с использованием прошлых данных. Такие данные могут охватывать широкий диапазон переменных (от цен до объёмов), генерируемых в конкретной области рынка. Технический анализ может быть применим для анализа цен целого ряда биржевых активов. Полученные данные затем используются для прогнозирования будущего изменения котировок.

В чём отличие технического анализа от фундаментального? В то время как фундаментальный анализ сосредоточен на анализе макроэкономических показателей, технический анализ фокусируется прежде всего на анализе графика цен.

В последние годы технический анализ завоевал популярность не только из-за своей относительной простоты, но и благодаря универсальному подходу. Это означает, что он может применяться ко всем сегментам рынка и к разным временным интервалам. Кроме того, технический анализ — это метод анализа рынка, который не требует глубокого знания финансов. Чтобы понять, на чём основан технический анализ, необходимо рассмотреть три базовых принципа технического анализа.

- Рынок учитывает всё;

- Цены движутся в тренде;

- Рынки цикличны.

Технические аналитики не сосредотачиваются на макроэкономических и политических событиях, поскольку считают, что любые события, происходящие во всём мире, и так автоматически будут учитываться в цене.

Конечно, такие стихийно возникшие события, как природное бедствие или геополитическая напряжённость, могут повлиять на определённый рынок, но для технических аналитиков сами первопричины неинтересны как таковые. Важность имеет только то, как они отображаются в графике.

Главный постулат технического анализа утверждает, что при отсутствии весомого раздражителя, цена с большой долей вероятности существ будет двигаться по течению тренда. Другими словами, технические аналитики считают, что цены всегда следуют тенденциям и для успешной торговли, трейдеры должны торговать в направлении тренда.

Один из самых популярных методов технического анализа основан на представлении о том, что история всегда повторяется. Проще говоря, рынок цикличен, а потому сделав грамотный анализ прошлых ценовых колебаний, технический аналитик может прогнозировать будущие движения рынка.

Условно методы технического анализа можно поделить на следующие:

- Графический (классический) анализ. Для определения ценовых колебаний используется стандартный живой график цен.

- Индикаторный (математический, алгоритмический) анализ. Изменение цен прогнозируется с помощью многочисленных технических индикаторов, действующих на основе различных математических функций.

- Анализ объёмов. Движение цен на рынке определяется на основе изучения объёмов сделок, привязанных к конкретному периоду.

- Свечной анализ. Прогнозирование ценовых колебаний выполняется исходя из движения японских свечей на графике.

Данный метод анализа основан исключительно на представлении цены активов, которые складываются в паттерны (о них будет позже). В классическом варианте использование индикаторов не предусмотрено, однако, большинство трейдеров всё же прибегают к ним, чтобы подстраховаться и более точно предсказать момент разворота тренда.

Графический анализ базируется на одном из постулатов технического анализа, который гласит, что история повторяется.

Конечно же, ценовые паттерны никогда не повторяют друг друга в точности, но тот факт, что каждая модель имеет определённые правила формирования, не подлежит никакому сомнению. А это даёт возможность использовать их для получения торгового сигнала.

К преимуществам классического анализа можно отнести:

- простые и чёткие условия формирования моделей;

- одинаково высокая эффективность на разных временных интервалах;

- независимость от противоречивых показаний индикаторов (позволяет увидеть торговый сигнал там, где индикаторы создают только «шум»).

Недостатки также присутствуют. В частности, это:

- субъективность (хотя в целом паттерны формируются по универсальным правилам, трейдеры из-за своей субъективной оценки ситуации, могут совершенно по-разному трактовать увиденное не графике);

- низкая частота появления сигналов (формирование паттернов может занять достаточно большое количество времени).

Так называются методы технического анализа, предполагающие использование различных технических индикаторов. Что они собой представляют? Это определённые алгоритмы, разработанные трейдерами на основе тех или иных математических формул. Точкой отсчёта в них чаще всего служит усреднённый показатель рыночной цены актива за отдельный период времени.

Преимущества использования технических индикаторов:

- динамика торговли (индикаторы — это гораздо более быстрый способ, чем паттерны и фундаментальный анализ);

- индикаторы предоставляют много полезной информации (главное для трейдера — правильно её интерпретировать);

- индикаторы обеспечивают ранний сигнал;

- более точное определение точек входа и выхода.

Этот метод анализа очень популярен у современных трейдеров. Он позволяет сразу наглядно увидеть различные вероятности движения рынка, вместо того, чтобы самостоятельно высчитывать их с помощью паттернов.

В техническом анализе объёмом называется количество рыночных активов, которые торгуются на фондовой бирже в течение определённого периода времени. Объёмы очень важны, поскольку, по словам рыночных аналитиков, изменения в объёме всегда предшествуют изменениям в цене. Как показывает история, периодам повышения цен на биржевой актив, часто предшествует увеличение его объёма. Если же говорить об актуальности сигналов, то торговые сигналы в периоды большого объёма являются более достоверными, чем в периоды незначительного объёма.

Проще говоря, объём измеряет интенсивность ценового тренда. Чем выше объем, тем меньше вероятность изменения тенденции. Объёмы могут быть полезен для определения как бычьих, так и медвежьих тенденций. К примеру, если объем снижается в восходящем тренде, это может означать, что восходящий тренд подходит к концу, и вскоре может произойти разворот. Предвестником роста, наоборот, может быть резкое увеличение объёмов на фоне затянувшегося нисходящего тренда.

Свечной график цен возник в Японии ещё несколько сотен лет назад. Торговцы того времени впервые отследили взаимосвязь между ценой на рис и уровнем предложения/спроса на этот продукт. Они заметили, что эмоции торговцев сильно влияют на рынок и отобразили свои измерения в оригинальной диаграмме.

Свечи — это технический инструмент, который собирает данные за несколько временных рамок и отображает их в виде отдельных ценовых баров. Эта техника диаграмм стала очень популярной среди трейдеров, поскольку является более информативной, чем традиционные бары или простые линии, соединяющие точки с ценами закрытия. Свечи строят образцы, которые предсказывают направление цены после завершения предыдущих.

Свечной анализ обязателен для изучения каждым трейдером. Ведь даже сами по себе свечи — это отличный способ получить мгновенную информацию о рыночной психологии, а если сочетать свечной анализ с другими формами технического анализа, можно максимально улучшить свою производительность.

Индикаторы представляют собой статистический подход к техническому анализу, а не субъективный подход. Рассматривая денежный поток, тенденции, волатильность и динамику, они помогают трейдерам подтвердить качество диаграмм или сформировать собственные сигналы покупки или продажи.

Существует два основных типа индикаторов:

- Ведущие индикаторы. Ведущие индикаторы предшествуют движению цен и пытаются предсказать будущее. Эти индикаторы наиболее полезны в периоды бокового движения цен, поскольку они могут помочь выявить прорывы и зарождение новых трендов.

- Индикаторы отставания. Индикаторы отставания отслеживают движение цен и действуют как инструмент подтверждения. Эти индикаторы наиболее полезны во время трендовых периодов, когда их можно использовать для подтверждения того, что тренд все ещё находится в размещении или если он ослабляется и предшествует развороту.

В зависимости от того, как они построены, индикаторы можно разделить на три категории:

Осцилляторы. Осцилляторы являются наиболее распространённым типом технического индикатора, который действует в пределах конкретного ценового диапазона. Например, классический осциллятор выполнен в виде конверта с минимальным и максимальным значением. Движение цены ближе к минимальному значению говорит о перепроданности актива, а приближение к верхней позиции указывает на его перекупленность. Присутствие цены в той или иной зоне свидетельствует о силе тренда и указывает на момент его разворота. Кроме того, осцилляторы помогают определять силу или слабость трендов.

Трендовые индикаторы. Технические индикаторы этой категории созданы для наблюдения за тенденциями на ценовом графике. Они эффективно указывают на такие вещи, как:

- направление тренда;

- момент зарождения тренда (чтобы войти в рынок на максимально сильной позиции);

- момент угасания (чтобы вовремя закрыть сделку).

Цены на многих рынках часто демонстрируют высокую волатильность, но трендовые индикаторы сглаживают ценовую активность и позволяют выявить доминирующую тенденцию рынка.

Канальные индикаторы. Индикаторы, основанные на каналах, также приносят очень много пользы трейдерам. Правила торговли по ним очень просты. После того как трейдер определит с помощью индикатора оптимальный ценовой канал, ему остаётся только ждать пробоя цены с той или другой стороны и открывать сделку в противоположном направлении.

Индикаторы могут быть чрезвычайно полезными для определения динамики трендов, волатильности и других аспектов рыночной торговли. Однако, важно помнить, что показатели индикаторов лучше всего сочетать с другими формами технического анализа, чтобы максимизировать шансы на успех.

Модели диаграмм указывают на общую картину и помогают идентифицировать торговые сигналы или признаки будущих ценовых движений. Работа с моделями диаграмм является неотъемлемой частью технического анализа. Успешные трейдеры чаще всего объединяют эти методы с использованием технических индикаторов и другими формами технического анализа, чтобы получить максимально точные сигналы.

Самые распространённые фигуры технического анализа:

Паттерн «Голова и плечи» — это, прежде всего, картина разворота. Этот узор формируется на основе 3 пиков, из которых средняя вершина находится выше, чем две соседних. В классическом варианте голова и плечи формируются после бычьего тренда и указывают на разворот цены и зарождение нового нисходящего тренда. Может использоваться и в перевёрнутом виде для поиска зарождающегося восходящего тренда.

Эта модель является классической и описана почти во всех книгах, посвящённых биржевой торговле. Поэтому начинающие трейдеры, как правило, пытаются найти шаблон Head And Shoulders на своих торговых графиках.

Проще говоря, если на графике образовался этот шаблон, то после его окончательного формирования основной тренд, как правило, частично или полностью отменяется.

Двойной пик или двойное дно — легко распознаваемый шаблон, который считается одной из самых надёжных графических моделей. Это делает его фаворитом для многих трейдеров, опирающихся на технический анализ. Образец формируется после устойчивого тренда, когда цена достигает дважды одного и того же уровня без пробоя ценовой планки. Шаблон сигнализирует о начале разворота тренда на среднесрочный или долгосрочный период.

Triple Tops и Triple Bottoms — это паттерны разворота, которые не так распространены, как первые два. Действуют аналогичным образом и могут стать мощным торговым сигналом, указывающим на разворот тренда. Шаблон формируется, когда цена достигает одного и того же уровня, но так и не пробивает ценовую линию.

Треугольники являются одной из самых популярных фигур, используемых в техническом анализе, поскольку они встречаются гораздо чаще по сравнению с другими образцами. Три наиболее распространённых типа треугольников — симметричные, восходящие и нисходящие треугольники. Эти диаграммы наиболее эффективны на недельных и месячных таймфреймах.

Прямоугольник — одна из самых известных и простых фигур технического анализа, которая является индикатором продолжения тренда. Благодаря правильному распознаванию прямоугольника, трейдер может успешно выйти на рынок. Прямоугольник любим начинающими трейдерами за простоту определения и очевидность признаков продолжения тренда. Чаще всего этот шаблон используется для определения точки выхода цен из периода бокового движения.

Подытожим: модели диаграмм являются важной частью технического анализа. Они опираются на известный постулат о цикличности рынков и полностью подтверждают его. Многие трейдеры, особенно профессиональные вообще опираются исключительно на них для определения потенциальных сделок. Совмещая же паттерны с другими формами технического анализа, можно сделать свою работу ещё более эффективной, поэтому от работы с индикаторами также лучше не отказываться.

Это форма анализа, которая использует различные сезонные факторы в качестве основы для определения тенденций и движения цен. Циклы же — это повторяющийся интервал времени, в течение которого выполняются различные регулярно повторяющиеся события. Большинство этапов технического анализа в определённой степени зависят от времени.

Три основных свойства цикла — это:

- Амплитуда – измеряет высоту волны;

- Период – время между двумя спадами;

- Фаза – является мерой временного местоположения волнового спада.

Фазирование позволяет циклическому аналитику исследовать взаимосвязи между различными длинами цикла. Фаза также используется для определения даты последнего минимума цикла. Как только амплитуда, период и фаза цикла известны, цикл теоретически может быть использован для прогноза на будущее. То есть, предполагая, что цикл остаётся постоянным, его можно использовать для оценки будущих пиков и спадов. Это является основой циклического подхода в его простейшей форме.

Существует шесть важнейших принципов циклов:

- Суммирование;

- Гармоничность;

- Синхронность;

- Пропорциональность;

- Вариативность;

- Номинантность.

Принцип суммирования имеет в виду, что все движения цены — это простая сумма всех активных циклов. Теория циклов утверждает, что ценовые модели (паттерны) формируются взаимодействием двух или более разных циклов. Принцип суммирования даёт точное представление о циклическом прогнозировании.

Принципы гармоничности и синхронности указывают на то, что соседние волны обычно связаны.

То есть гармоничность указывает на пропорциональность периодов, а синхронность — на повторяемость возникновения минимумов и максимумов.

Принцип пропорциональности описывает взаимосвязь между периодом цикла и амплитудой. Циклы с большей длиной должны иметь пропорционально более широкие амплитуды.

Принцип вариативности — это признание того факта, что все остальные циклические принципы, о которых уже упоминалось — суммирование, гармоничность, синхронность и пропорциональность — это трендовые направляющие, а не хаотично скачущие «зайцы».

Принцип номинантности основан на предположении, что, несмотря на различия, существующие на разных рынках и допускающие некоторые вариации в реализации циклических принципов, есть общий номинальный набор гармонически связанных циклов, которые затрагивают все рынки. Такая номинальная модель длины цикла может использоваться в качестве отправной точки при анализе любого рынка.

Значительная часть трейдеров, особенно «старой школы» осуждает технический анализ как поверхностное исследование диаграмм и шаблонов без изучения глубинных основ рынка. Это рождает некоторые неправильные представления о техническом анализе. Часто они подкрепляются неудачами трейдеров, которые неправильно или неумело использовали технические индикаторы и понесли потери. Так выглядит список основных мифов о техническом анализе.

- Технический анализ годен только для краткосрочной торговли. Этот распространённый миф на самом деле не имеет никакого подтверждения. Ведь факт остаётся фактом — что технический анализ существовал и практиковался ещё до того, как были изобретены компьютеры и цифровые диаграммы. Аналитики прошлых десятилетий чертили графики вручную, используя для расчётов специальные математические формулы, и успешно применяли их в торговле. Сегодня изменилось только то, что эту работу делают компьютеры, сразу выдавая наглядный результат в режиме реального времени.

- Только новички используют технический анализ. Ещё одно серьёзное заблуждение. Технический анализ — универсальный инструмент, который используют как отдельные трейдеры, так и крупные хедж-фонды и инвестиционные банки. Более того, глобальные инвестиционные фонды формируют специальные команды аналитиков, которые используют исключительно технический анализ для разработки высокоэффективных торговых стратегий.

- Технический анализ не отличается высокой результативностью. Абсолютная ерунда. Достаточно взглянуть на печатные труды самых успешных трейдеров рынка, у которых есть многолетний опыт в торговле, чтобы развенчать этот миф. В своих книгах и интервью они часто упоминают те или иные технические индикаторы, которые помогают или помогали им в торговле. Например, в книге «Мастера рынка: интервью с топ-трейдерами» Джека Д. Швагера можно отыскать ссылки на десятки трейдеров, получающих прибыль исключительно от технических индикаторов.

- Технические индикаторы одинаково хорошо применимы на всех рынках. Тоже распространённое заблуждение. Некоторые классы активов имеют особые требования. Акции, фьючерсы, опционы, товары и облигации торгуются по-разному. В разных случаях могут быть эффективными шаблоны, зависящие от времени (например, такие как высокая волатильность фьючерсов и опционов) либо более длительные циклические модели (как, например, в сырьевых товарах). Использовать одни и те же индикаторы для торговли разными классами активов будет ошибкой.

- Технический анализ обеспечивает очень высокую точность прогноза цен. Этот миф, наоборот, распространён среди начинающих трейдеров и утверждает о том, что использование тех или иных комбинаций индикаторов с «секретными» настройками, даст на 100% точный прогноз. Однако нужно понимать, что технический анализ может дать лишь примерный диапазон движения цены, а не точное число.

Технический анализ основан на постулате, который гласит, что рынок вмещает всё. То есть, ключевым его принципом является предположение, что вся информация уже отражена в цене актива, а значит, и анализ этой цены — единственное, что имеет реальное значение.

Опираясь на эти предположения, трейдеры изучают ценовые модели и статистику, пытаясь оценить общие настроения рынка и определить направления цены.

Технический анализ — одна из старейших торговых концепций, которая сегодня становится всё более совершенной благодаря использованию быстрых и производительных компьютеров. Многие современные торговые системы крупных финансовых фондов и коммерческих фирм основаны именно на техническом анализе. Поэтому как профессионалы, так и новички могут использовать его в качестве отправной точки в своей торговле.

источник