В последние годы тема оценки бизнеса и активов становится все более актуальной. Оценка рыночной стоимости бизнеса или активов сегодня необходима не только в рамках сделок купли-продажи, но и для принятия грамотных стратегических и управленческих решений.

Фундаментальный анализ применяется для исследования финансово-экономического состояния отраслей, отдельных компаний и их инвестиционной привлекательности. Компании привлекательны, если их акции устойчивы в долгосрочной перспективе, а у самих компаний есть потенциал развития.

Обычно фундаментальный анализ используют инвесторы, которые разрабатывают долгосрочные стратегии и зарабатывают на многолетних тенденциях. Именно этот вид анализа дает им возможность выявить взаимосвязь между разными макроэкономическими факторами, определить среди них опережающие, и, на основе их показаний, принять верное инвестиционное решение, в то время, когда другие участники рынка еще прибывают в состоянии неопределенности. Тем самым, фундаментальный анализ позволяет нам отобрать компании, акции которых имеют перспективы роста, а технический анализ помогает нам грамотно найти точку входа. Сравнивая эти подходы, следует отметить, что, если мы говорим о спекуляциях, или, скажем, позиционном трейдинге — то здесь, в бОльшей степени используется технический анализ. В долгосрочной перспективе в первую очередь используется фундаментальный, и в меньшей степени — технический анализ.

Рассмотрим основные гипотезы, лежащие в основе фундаментального анализа:

- Связь между основными финансовыми факторами и стоимостью актива имеет количественное выражение;

- Эта связь устойчива во времени;

- Отклонения от этой взаимосвязи корректируются за определенный период времени.

Фундаментальный анализ проводится на различных уровнях: от общего состояния мировой экономики, экономики отдельной страны и отрасли, до отдельно взятой компании-эмитента.

Прежде, чем переходить к анализу отдельно взятой бумаги, необходимо понять, какие тенденции в данный момент сложились в экономике в целом. На макроэкономическом уровне ведущими показателями динамики экономического роста являются:

- рост объёма ВВП (внутренний валовый продукт);

- темпы роста ВВП;

- уровень инфляции;

- ключевая ставка ЦБ.

Дополнительно сюда можно отнести цены на нефть, золотовалютные резервы и уровень денежной массы (М2).

Оценивая эти показатели, необходимо так же учитывать, какой политики сейчас придерживаются государство и Центральный Банк; какова, например, монетарная политика.

В качестве примера можно рассмотреть поэтапное снижение ключевой ставки ЦБ РФ 24 марта и 28 апреля 2017 года (на 25 и 50 базисных пунктов соответственно). К каким последствиям это приведет при прочих равных условиях? С одной стороны, при снижении ключевой ставки, банковские ставки в экономике снижаются. Это способствует более дешевому кредиту, который, в свою очередь, может быть использован крупными предприятиями с целью инвестирования в масштабные, многозатратные проекты. Количество таких проектов может возрастать за счет более доступного кредита, и, в будущем, при их реализации, сможет привести к расширению компании. С другой стороны, снижение процентной ставки ведет к ослаблению национальной валюты, что, при прочих равных, делает импортные товары и технологии более дорогими.

Не следует пренебрегать анализом так называемых «верхних» уровней, то есть анализом экономики в целом, ведь без этого мы не сможем объективно оценить перспективы той или иной отрасли, что, в с свою очередь, крайне необходимо для оценки отдельно взятой компании.

Существует мнение, что слабая компания внутри сильной отрасли имеет бОльшие перспективы, нежели сильная компания, но в слабой отрасли. Вот почему так важно правильно выбрать отрасль для инвестирования.

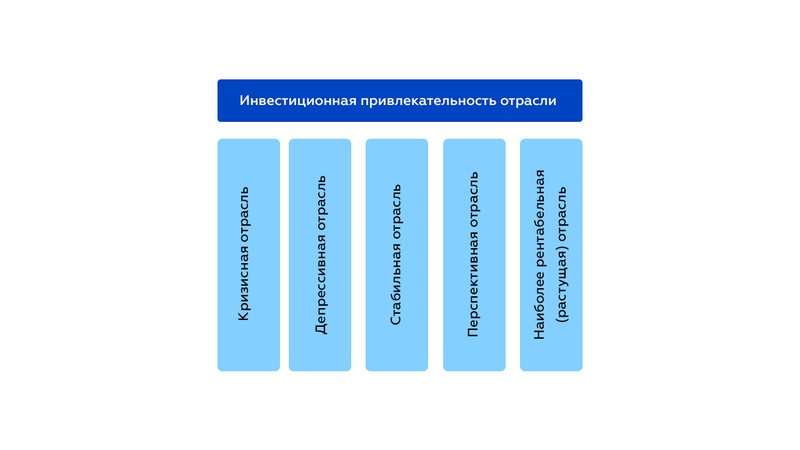

Классифицировать отрасли можно по инвестиционной привлекательности, по ликвидности, и по секторам экономики.

Рассмотрим диверсификацию по инвестиционной привлекательности:

Кризисная отрасль — отрасль, которую можно охарактеризовать резким падением объёма производства.

В России за последние несколько лет к таким отраслям можно отнести автопром, железнодорожное машиностроение и легкую промышленность. Для стабилизации положения в этих отраслях, правительство разрабатывает и реализует антикризисные программы.

Депрессивная отрасль — отрасль, находящаяся в состоянии застоя, имеющая размытые и неясные перспективы развития.

В нашей стране строительная отрасль продолжает находиться в состоянии вялотекущей рецессии без очевидных признаков выхода из этой фазы экономического цикла. Данную отрасль на текущий момент можно отнести к одной из самых депрессивных отраслей экономики России.

Стабильная отрасль — отрасль с устойчивым и перспективным ростом, выше среднего роста по стране.

В 2009 году, например, Россия была крупнейшем в мире экспортером природного газа, вторым по величине экспортером нефти, и третьим крупнейшим экспортером стали и первичного алюминия.

Перспективная отрасль — это, прежде всего отрасль, обладающая потенциалом развития, имеющая инвестиции под чёткие, целенаправленные комплексные программы. Также она характеризуется малым объёмом производства, но в скором будущем может иметь наибольший эффект от вложения денежных средств.

Например, отрасль товаров и услуг для детей. С 2006 по 2016 гг. в России резко выросла и продолжает расти рождаемость, а значит как минимум до начала 2020-х гг. доля детей в населении будет расти. Следовательно, рынок рассчитанных на детей товаров и услуг будет расширяться.

Растущая отрасль — отрасль, находящаяся в стадии роста и имеющая в настоящий момент наибольшую рентабельность. Предприятия отрасли работают на полную мощность и не имеют проблем со сбытом своей продукции. В экономике страны, находящейся на стадии кризиса, их обычно нет.

Так же выделяют цикличные отрасли и эффект сезонности.

Цикличные отрасли отличаются повышенной чувствительностью к различным фазам экономического цикла. В основном, это отрасли, производящие средства производства, а также товары длительного пользования. Доходность и риск по инвестициям в акции компаний цикличных отраслей в значительной степени зависят от фазы цикла деловой активности. Сезонность во многих отраслях экономики обусловлена неравномерностью выпуска продукции, которая связаны с временами года, климатическими особенностями и различным уровнем предъявляемого спроса на продукцию.

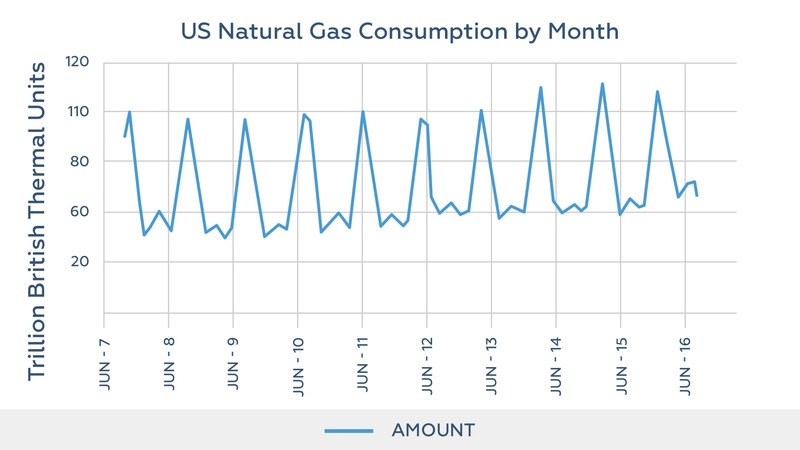

В качестве примера приведем график потребления газа в США:

Отчетливо видно, что на зимний период приходится бОльшее потребление газа, нежели чем на летний период.

В рамках определения инвестиционной привлекательности отрасли так же необходимо понимать, какие компании-представители в ней являются наиболее ликвидными, а какие можно отнести ко второму и третьему эшелону.

Одна из главных характеристик любой ценной бумаги – это ее ликвидность, или способность быстрого обмена на самый ликвидный товар – деньги.

Ликвидность является экономическим термином, обозначающим способность актива быть быстро проданным по цене, близкой к рыночной.

В общем виде понимается, что чем выше ликвидность финансового актива, тем быстрее инвестор может получить доход, тем быстрее произойдет оборот капитала, а значит будет получена прибыль.

На практике, работая с малоликвидными инструментами, инвесторы сталкиваются с так называемой проблемой «проскальзывания» — эффекта, когда заявка исполняется по ценам, довольно сильно отличающимся от текущей рыночной цены. Это связано, в том числе, с ликвидностью ценной бумаги – ведь чем она ниже, тем более проблематичным становится купить или продать довольно крупный пакет акций. Этот факт следует учитывать при формировании своего портфеля.

Диверсификацию компаний по отраслям и ликвидности можно осуществлять на основании специальных индексов, рассчитываемых Московской биржей:

| Индекс широкого рынка | Индекс акций широкого рынка Московской Биржи включает ТОП 100 ценных бумаг, отобранных на основании критериев ликвидности, капитализации и доли, находящихся в свободном обращении (free-float) и является основой для формирования баз расчета остальных индексов Московской Биржи. Список Индекса акций широкого рынка объединяет базы расчета Основных индексов (Индекса ММВБ и Индекса РТС) и Индексов второго эшелона. Списки отраслевых индексов формируются на основе разделения базы индекса «широкого рынка» по отраслевой принадлежности. |

|---|---|

| Индекс голубых фишек | Индекс голубых фишек ММВБ является индикатором рынка наиболее ликвидных акций российских компаний или так называемых «голубых фишек». Индекс рассчитывается на основании цен сделок и котировок наиболее ликвидных акций 15-ти эмитентов российского фондового рынка. |

| Индекс второго эшелона | Индексы акций второго эшелона Московской Биржи включают ценные бумаги, составляющие базу расчета Индексов акций широкого рынка, но не вошедшие в Основные индексы (Индекс ММВБ и Индекс РТС). |

| Индексы отраслевые | Отраслевые индексы представляют собой ценовые взвешенные по рыночной капитализации индексы наиболее ликвидных акций российских эмитентов, обращающихся на Московской Бирже и включенных в базу расчета Индекса широкого рынка. |

| Индекс ММВБ | Индекс ММВБ — ценовой, взвешенный по рыночной капитализации композитный индекс российского фондового рынка, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов. |

Оценить динамику по отраслям можно с помощью отраслевых индексов:

А так же сопоставить сектора экономики и ликвидность. На следующей таблице мы выделяем основных представителей той или иной отрасли:

| Отрасль | Голубые фишки | Второй эшелон |

|---|---|---|

| Нефть и газ | Роснефть, Лукойл, Новатэк, Газпром, Транснефть, Татнефть, Сургутнефтегаз | Башнефть, Саратовский НПЗ, Славнефть-Мегионнефтегаз |

| Электроэнергетика | ИнтерРАО, Русгидро, Юнипро, ФСК ЕЭС, Россети, Мосэнерго, Иркутскэнерго, ТГК-1, Энел Россия, ОГК-2, ЭМРСК, Моэск, МРСК Центра и Приволжья, Ленэнерго, МРСК Волги, МРСК Урала, Квадра, МРСК Северо-запада, МРСК Юга, ТГК-2, Якутскэнерго | |

| Телекоммуникации | МТС | Ростелеком, Мегафон, МГТС, Таттелеком |

| Металлы и добыча | Северсталь, НорНикель, Алроса | НЛМК, Русал, ММК, Полиметалл, Полюс золото, Мечел, ТМК, Распадская, ВСМПО-АВИСМА, Кузбасская топливная компания, Селигдар, Лензолото, ЧМК, Ашинский металлургический завод |

| Машиностроение | ОВК, Соллерс, Автоваз, Энергия | |

| Банки и финансы | ВТБ, Сбербанк, Московская биржа | АФК Система, Московский кредитный банк, Банк Санкт-Петербург, Промсвязьбанк, Европлан |

| Потребительские товары и торговля | Магнит | Черкизово, М.Видео, Протек, Дикси, Русагро, Разгуляй |

| Химическое производство | ФосАгро, Акрон, Уралкалий, Казаньоргсинтез, Нижнекамскнефтехим | |

| Транспорт | Аэрофлот, НМТП, Новороссийский комбинат хлебопродуктов, ДВМП |

Всю актуальную информацию вы можете найти на сайте Московской биржи.

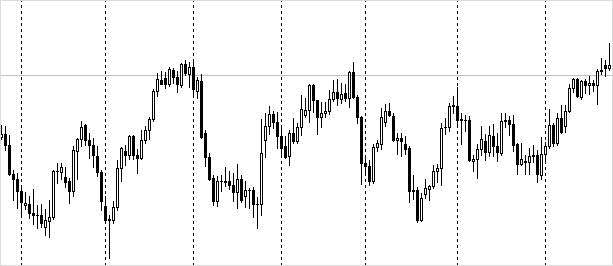

Рассмотрим один из примеров реакции отрасли и отдельно взятых компаний на изменение макроэкономического фактора:

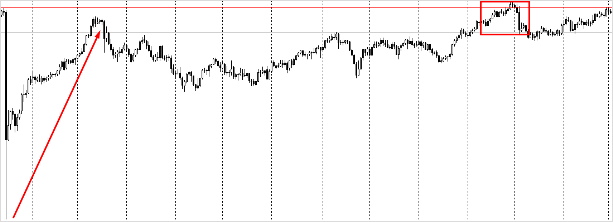

Перед нами график цен на премиальный австралийский уголь. Отчетливо видно, как, начиная с июня 2016 года, цены начали свой стремительный рост. Очевидно, что в тот период следовало обратить внимание на компании отрасли «Металлы и добыча», в частности, на крупнейшую компанию-лидер угольного рынка России «Распадскую», а так же на компанию «Мечел», которая объединяет производителей угля.

Отчетливо видна реакция рыночных цен по данным бумагам на рост цен угля. Справедливости ради стоит отметить, что в истории с Мечелом действовали и другие факторы, например, реструктуризация долга компании, которая влияет на Enterprise value (стоимость компании).

Определившись с перспективными отраслями для инвестиций, мы переходим непосредственно к фундаментальному анализу компаний, представляющих данные отрасли.

источник

Что такое фундаментальный анализ рынка Форекс и для чего он нужен? Рассмотрим простой пример. Вы открываете сделку на повышение, потому что рынок рисует чёткий восходящий тренд. Стоило только влиться в торговлю, как цена мгновенно разворачивается и валится вниз, проглатывая все Стоп Лоссы. В чём дело? Брокер решил вас обмануть и прихватить себе чужие денежки? Вовсе нет, просто вышла экономическая новость, изменившая ожидания трейдеров.

Сегодня мы как раз поговорим о том, как подготовиться к выходу важных новостей, воспользоваться ими, чтобы заработать или защитить текущие торговые позиции.

Есть ярые приверженцы технического анализа, и есть прирождённые фундаменталисты. Обе категории трейдеров находятся в непримиримой вражде друг с другом: какой анализ точнее и важнее, чем лучше всего руководствоваться?

Чтобы пролить свет на этот столь дискуссионный вопрос, нужно дать определение двум указанным терминам.

Технический анализ даёт возможность строить прогнозы на основании информации о предшествующих ценовых колебаниях. Что их отражает? График. Из статьи «Как начать торговать на Форекс: инструкция для начинающих» вы уже знаете о японских свечах, края тел которых указывают значения цен на определённый момент времени.

Свечи сами по себе являются неплохим источником информации, но график состоит не из одной свечки, а из сотен – сокровищница знаний о рынке. Посмотрите на рисунок.

Если вы видите вот такую последовательность свеч, как будете торговать (на повышение или на понижение)? Наверное, всё-таки на понижение, поскольку рынок вошёл в зону перекупленности, коснулся достаточно чётко обозначенного уровня.

И, действительно, сможете неплохо заработать. На основании чего был построен прогноз? На основании истории ценовых колебаний, которую отразил свечной график. Это пример успешного технического анализа (метод торговли в боковом тренде).

Фундаментальный анализ происходит от слова «фундамент» — базис, основа, на которой всё зиждется. Почему валюта растёт в цене? Потому что трейдеры думают, что в стране всё хорошо и покупают её (конечно, бывают безумства толпы типа тюльпанового бума, но об этом после, в психологии трейдинга). А с чего они взяли, что всё хорошо? Это доказывают низкие показатели инфляции и безработицы, высокие процентные ставки, растущий ВВП, постоянное увеличение числа жилых домов и так далее.

Таким образом, фундаментальный анализ подразумевает изучение различного рода экономических факторов, влияющих на курс валюты того или иного государства, формирование чёткого представления о том, «куда рынок смотрит» и принятие на основании этого торговых решений.

Технический анализ чётко показывает, где надо открывать сделку – от какого уровня цена отскочит в процессе движения, на какие линии поддержки и сопротивления она будет опираться и так далее.

Фундаментальный анализ ничего подобного не посоветует, но он ответит на вопрос, в каком направлении нужно открыть сделку, чтобы удерживать её неделями или месяцами, а потом забрать огромные прибыли.

Я сформировал у вас представление, что все фундаменталисты миллионеры и надо вообще про тех. анализ забыть? Это будет не совсем верно. Во-первых, как говорит Александр Элдер, краткосрочные тенденции, возникающие на рынке, нередко оказываются столь сильными, что трейдеры-фундаменталисты сливают вложенные деньги. Потом цена разворачивается и продолжает привычное движение, но вот капиталов, увы, не осталось.

Следовательно, для открытия долгосрочных позиций нужны крупные суммы денег и нет гарантии, что они останутся в целости и сохранности.

Во-вторых, Форекс всё-таки более техничен, нежели фондовый рынок или товарно-сырьевой. Если евро стабильно падает по отношению к доллару, вышедшая новость или даже пакет новостей не изменит ситуации. Да, без резких колебаний не обойдётся, но когда трейдеры «впитают» полученную информацию, они продолжат следовать по изначальному пути.

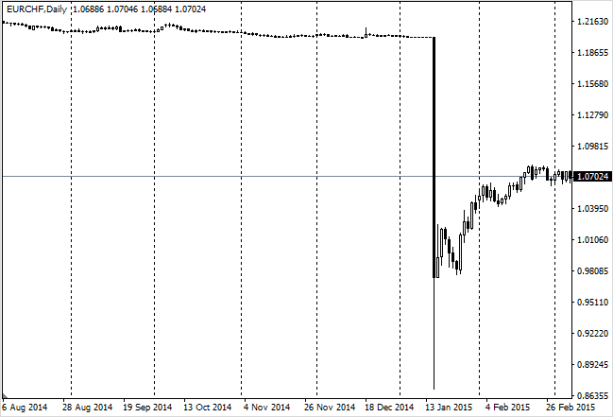

Рассмотрим очень (на мой взгляд) показательный пример. Швейцарский франк долгое время считался очень техничной валютой, движения по которой легко предсказываются и обычно хорошо отрабатываются.

Связано это было с тем, что Национальный Банк Швейцарии не давал франку сильно расти или снижаться по отношению к евро. В основном, удерживался именно рост.

Наступил 2015 год. В начале января глава ЦБ Швейцарии увещевал всех с трибуны, что финансовая политика останется прежней, курс франка будет фиксироваться в жёстких рамках. Проходит неделя. 15 января ЦБ объявляет, что отпускает франк в свободное плавание. Больше его курс не фиксируется. Что произошло? Смотрите.

Это дневной график евро к франку (евро колоссально рухнуло из-за взлёта швейцарской валюты), каждая свечка демонстрирует изменения цен за один день. Сравните, как менялись цены раньше, и как отреагировал рынок на вышедшую новость. Если бы ещё до выхода известия мы открыли позицию на понижение минимальным лотом (0,01), заработали бы 300 долларов, если бы открылись целым лотом – 30 000 долларов. За день.

Но суть-то не в этом. Новость перевернула экономику Швейцарии, но давайте посмотрим, как в дальнейшем менялась динамика курса франка.

Цена практически вернулась к прежнему тренду, продолжила двигаться в боковике, после чего обновила предшествующий максимум. Она не полетела ещё ниже, а осталась верна предшествующей тенденции.

Естественно, бесследно ничего не проходит, сейчас USD/CHF способен на резкие непредвиденные колебания, но важно не это. Суть в большей подверженности валютного рынка существующим трендам.

С акциями дела обстоят совершенно иначе. Например, если компания опубликовала финансовый отчёт о своей деятельности, содержащий массу негативных данных, акции рухнут в цене и не факт, что поднимутся, ведь оснований-то для этого нет. Не забудем, что компания легко может прекратить существование, в то время как Швейцария просто так не возьмёт и не исчезнет из-за отказа от фиксации курса франка.

Вышепредставленные примеры продемонстрировали, что Форекс реагирует на выходящие новости, реакция часто очень бурная, но всё же валютный рынок более техничен и трендам принадлежит решающая роль в формировании ценовых движений.

Третья причина – если мы переносим позицию через ночь (почитайте самую первую статью «Что такое Форекс: развод или возможность очень хорошо зарабатывать?», если до сих пор этого не сделали), увидим в торговом терминале «своп», по большинству валютных пар свопы отрицательные. В принципе, доход от долгосрочного удержания торговых позиций их с лихвой покрывает, но всё-таки, забывать о свопах не стоит.

Четвёртая – представьте, вы открыли долгосрочную позицию, рынок должен двигаться, а он зависает, не идёт ни вверх, ни вниз. И что тогда?

Фундаментальный анализ, как компас, указывает направление, но не говорит, появится ли попутный ветер.

Оцените своё эмоциональное состояние. А вдобавок ещё и свопы капают.

В идеале, необходимо совмещать технический анализ и фундаментальный, к тому же использовать новости, как возможность заработать хорошую сумму за короткий промежуток времени (пригодится и для начинающих, и для профи). Не углубляйтесь в споры между технарями и фундаменталистами, просто делайте деньги.

Переходим непосредственно к аналитике, научимся определять, как рынок отреагирует на новости. Как таковых этапов в фундаментальном анализе нет, надо просто уметь видеть закономерности.

Все новости, оказывающие влияние на финансовый рынок, можно разделить на две большие группы: предсказуемые и непредсказуемые.

Сообщения о тех или иных экономических факторах (уровне ВВП, инфляции и т. п.) поступают по чёткому графику, заранее запланированному на месяцы вперёд. Чтобы встретить новость во всеоружии, нужно знать день и час её выхода, эта информация указывается в экономических календарях.

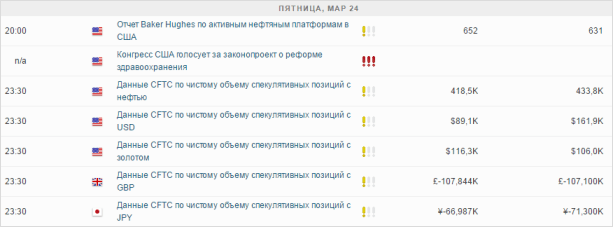

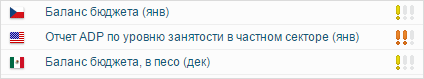

Календари предоставляют практически все брокерские фирмы, возьмём, для примера, календарь Альпари.

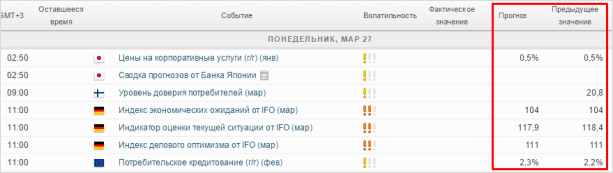

Что мы здесь видим? Во-первых, день месяца, по которому публикуется новостная лента. Во-вторых, конкретное время, когда выходит новость. Далее флаг государства – по нему мы определяем, для какой страны публикуется показатель. Флаги надо знать, как и валютные пары, которыми торгуете.

Затем следует название экономического фактора либо просто суть новости: «Конгресс США голосует за законопроект о реформе здравоохранения». Рядом прописываются три восклицательных знака разных цветов – очень важный параметр! Серьёзные движения на рынке вызывают новости, обозначенные тремя красными восклицательными знаками. Два оранжевых знака или один жёлтый практически никогда не вызывают серьёзных движений (но это вовсе не означает, что рынок их не учитывает).

Следующие три колонки – как раз экономические показания. Пока новость не вышла, в календаре указывается значение прошлого отчётного периода и прогноз.

Затем публикуется фактическое значение, прогноз через некоторое время удаляется, ибо в нём уже нет необходимости.

Цель сегодняшней статьи – ознакомление с фундаментальным анализом, то есть формирование умения анализировать обстановку в том или ином государстве. Если вы проводите анализ фундаментальных факторов, то, очевидно, будете открывать сделки на несколько недель или даже месяцев.

У «фундамента» есть ответвление – торговля на новостях, когда мы зарабатываем деньги на бурной реакции рынка по той или иной новости. Реакция эта краткосрочная, нестабильная (что подтверждает вышеописанный швейцарский франк), поэтому лучше будет нам не путаться и рассмотреть новостные торги в отдельной статье, а сейчас сосредоточиться на глубоком понимании экономики.

Итак, не забудьте почитать о заработке на новостях, чтобы знать, как соотносится прогноз, фактическое значение и предыдущее, почему так важно их сопоставлять. Мы же продолжим говорить конкретно о факторах.

Спонтанные новости аналогичным образом оказывают сильное воздействие на рынок, но оно внезапно и, по сути, непредсказуемо. Сюда чаще всего относятся природные катаклизмы, попытки государственного переворота, смерть высокопоставленных лиц и так далее.

К плохо предсказуемым новостям относятся выборы: инвесторы не знают, какой государственный лидер или партия одержит верх, поэтому стараются не вкладывать больших денег в экономику до тех пор, пока обстановка не прояснится. Здесь же выступления политиков, глав Центробанков и др. – реакция рынка зависит от того, что эти люди будут говорить, она может быть очень даже противоречивой.

Уделим внимание этой категории чуть позже, а сейчас вникнем в сущность ключевых предсказуемых экономических факторов.

Я прихожу в банк и говорю: «Дайте мне кредит на 1 000 000 рублей сроком на один год». Банк, в который я пришёл, называется коммерческим. Коммерческий банк запрашивает у Центрального банка кредит на сумму 1 000 000 рублей сроком на год и получает его.

Коммерческий банк знает, что по прошествии года необходимо будет вернуть кредит в ЦБ. Но ведь не просто так, а с процентом, верно? Процентная ставка с 24 марта 2017 года составляет 9,75 процента годовых. Следовательно, через год мой коммерческий банк отдаст ЦБ 1 097 500 рублей.

Возможно, процентная ставка изменится на очередном заседании ЦБ, но это уже никак на сумме кредита не отразится.

По идее, коммерческий банк может спокойно дать мне деньги. Но ведь он тоже хочет заработать. Поэтому банкиры накручивают на процентную ставку дополнительный процент, который положат в будущем себе в карман. Предположим, накрутка составила 10,25 %. Значит, я должен буду через год отдать в банк взятый миллион и еще 20 % с него (10,25 + 9,75 = 20), то есть 1 200 000 руб.

97 500 руб. из этой суммы – прибыль Центрального банка, а 102 500 – коммерческого.

Этим дело не ограничивается. Предположим теперь, что я прихожу в банк и хочу положить на счёт миллион рублей. Банк обязан выдать мне процент. Минимальный процент, который полагается вкладчику, равен ставке ЦБ, на неё ещё сколько-нибудь накручивается ради приличия. Мой депозит – финансовый пассив для банка, поэтому на особо крупные проценты рассчитывать не приходится. Возможно, банк согласится выплачивать мне 10 % в год или даже чуть более, в зависимости от условий вклада.

Что же такое процентная ставка? Это минимальный процент, который должник платит кредитору. Если я беру кредит, то выступаю должником, а банк – кредитором, если передаю банку деньги на «хранение» – мы меняемся ролями.

Следовательно, чем выше ставка, тем хуже должникам и лучше кредиторам. Справедливый вопрос: если выходит новость о понижении ставки (как это и случилось 25 марта 2017, когда ставку в РФ снизили с 10 % до 9,75 %), курс национальной валюты упадёт или вырастет?

Здесь нужно построить логическую цепочку (как и с любым иным фундаментальным фактором). Если ставка вырастет, брать в РФ кредиты будет невыгодно, но помещать капиталы на банковский счёт – очень даже неплохое решение. Если ставка упадёт – люди ринутся брать кредиты, но олигархи и прочие крупные клиенты банков предпочтут перевести свои финансы за рубеж, где ставки лучше, чтобы защититься от инфляции.

Какие деньги банки дают в качестве кредита? Те, которые им передали обычные люди, ведь просто так деньги не появляются. Следовательно, если при уменьшении ставки вкладчики заберут свои деньги из российских банков, средств на выдачу кредитов не останется, правильно? Может вообще произойти серьёзная экономическая встряска. Отсюда вывод: повышение процентной ставки укрепляет курс национальной валюты, а снижение – ослабляет.

Когда ЦБ (не только в РФ) принимает решение об изменении ставки, это всегда вызывается экономической обстановкой, детали которой озвучиваются на заседании. Новость об изменении ставки в совокупности со всем тем, что скажет руководство ЦБ, всегда вызывает определённые рыночные движения.

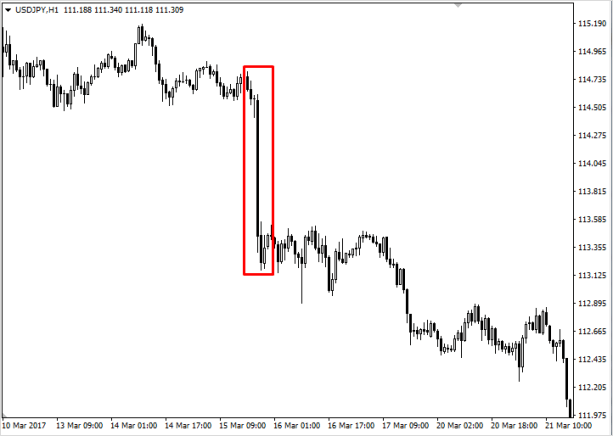

Интересная ситуация наблюдалась 15 марта, когда ФРС (Федеральная резервная система) США повысила ставку. Трейдеры, как ни странно, наблюдали снижение курса доллара по отношению к основным валютам. Причин две. Во-первых, помимо ставки был опубликован комментарий по кредитно-денежной политике (он-то и вызвал переполох), во-вторых, рынок по вполне объективным причинам проигнорировал рост ставки – читайте статью о торговле на новостях, из неё вы узнаете о причинах.

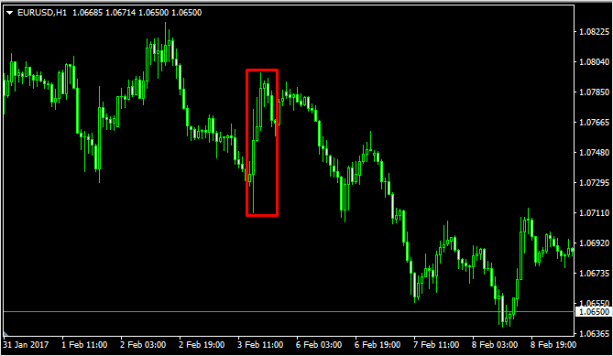

Сведения о новости, естественно, были опубликованы в экономическом календаре.

Снижение доллара обнаруживается, например, на графике EUR/USD.

Восходящий тренд (рост евро), который более чётко просматривается на 4-часовом графике, ускорился.

Аналогично и с курсом USD/JPY.

И с британским фунтом тоже.

Вот так обстоят дела. Переходим к следующему фактору.

Валовой внутренний продукт очень чётко демонстрирует состояние экономики государства. Если вы хорошо учили обществознание в школе, то помните, что ВВП – сумма цен всего произведённого государством за год.

Но важна не стоимость произведённого, а динамика её изменения. Мы ведь планируем торговать долгосрочно, нам надо определить, куда смотрит рынок, как развивается промышленность в том или ином государстве. Поэтому в экономических календарях указывается прошлое значение ВВП и новое, они сопоставляются (с учётом прогноза – корня всех зол) и делается вывод, укрепится валютный курс или ослабнет.

Данные публикуются обычно в конце каждого месяца. ВВП подсчитывается за год и квартал, но каждый месяц значения уточняются, ибо, если бы подсчёты велись даже раз в квартал, информация о состоянии рынка не была бы исчерпывающей.

30 марта 2017 ожидается выход очередного значения ВВП по США, до этого новость публиковалась 28 февраля.

По евро сведения о ВВП выходили 31 января.

Прогнозировалось, что годовой процент ВВП снизится относительно предыдущего значения, но по факту они оказались прежними, что вызвало укрепление европейской валюты. Посмотрите на график EUR/USD и убедитесь сами.

4-часовой график подтверждает приверженность Форекса техническому анализу. Данные по ВВП повысили цену валюты, но впоследствии она серьёзно упала вниз.

Если ВВП растёт, валюта крепнет, если снижается – ослабевает. Движемся дальше.

Хочу купить в Соединенных Штатах тысячи бутылок Кока-Колы, чтобы потом с выгодой для себя продать их в России. Приезжаю в США, прихожу в офис компании, излагаю свою просьбу и выкладываю на стол рубли, которые привёз из РФ.

Менеджер поднимает на меня глаза и вежливо просит удалиться в ближайшее отделение банка. Зачем? Чтобы обменять рубли на доллары – ту валюту, на которую можно покупать/продавать товары США внутри государства.

Обменная операция совершена успешно, я возвращаюсь с долларами, покупаю Кока-Колу и еду в Россию.

Через некоторое время мой приятель решает поступить аналогично. Следом за ним предприниматели узнают, что можно выгодно покупать в США микроволновки, холодильники, фотокамеры и массу всего прочего. Поток спекулянтов устремляется на Запад. В банках выстраиваются очереди: «Дайте нам доллары!»

Если на какой-то товар повышается спрос, его цена растёт, так ведь? Нормальные люди не будут дёшево продавать то, что можно продать дороже. Если предприниматели из РФ начнут массово скупать доллар, его курс по отношению к рублю возрастёт.

Вот мы и вышли на ещё один фундаментальный фактор – сальдо торгового баланса или соотношение экспорта (вывоза из страны произведённых на её территории товаров) и импорта (ввоза зарубежной продукции).

Прежде чем купить иностранный товар, экспортёры вынуждены купить валюту страны-производителя. Следовательно, чем больше экспорт, тем больше спрос на валюту, тем выше её цена.

При импорте ситуация противоположная – российские предприниматели избавляются от рублей, меняя их на доллары, а если что-то становится ненужным, цена на него падает. Итак, если в США экспорт превышает импорт, доллар укрепляется, если импорт больше экспорта – ослабевает.

«Положительное сальдо торгового баланса» — экспорт превысил импорт. «Отрицательное сальдо» — наоборот.

Если мы вновь заглянем в экономический календарь Альпари, увидим два восклицательных знака напротив новостей о балансе. Действительно, новость, как правило, не вызывает резких движений. Однако при серьёзной разнице прогноза и факта, трейдеры могут отреагировать, и мы это увидим.

Пусть мы не используем сальдо торгового баланса при торговле на новостях, но принимать его во внимание в процессе долгосрочного фундаментального анализа обязательно нужно.

Как определить, хорошо идут дела у компании или нет? Для этого необходимо обратить внимание на комплекс факторов.

Показатели, определяющие сбалансированность работы компании:

- Заказы от клиентов – чем больше поступило новых заказов, тем активнее должно работать производство – бизнес крепнет.

- Занятость – сколько на предприятии рабочих, каков их уровень квалификации, правильно ли они выполняют свои обязанности.

- Доступность сырья – достаточно ли у поставщиков материалов, из которых впоследствии фирма изготовит товары.

- Производственный процесс – способна ли компания вовремя выполнить все поступающие от клиентов заказы, качественно ли она это сделает, не возникают ли сбои в процессе производства.

- Импорт – насколько сильны конкуренты из-за рубежа.

- Запасы клиентов — сколько продукции уже купили клиенты, когда она понадобится им снова (логично, что буханка хлеба и новый автомобиль будут опять нужны через разные промежутки времени).

- Отказы в выполнении поставок – часто ли они случаются, в чём причина их возникновения.

В совокупности всё перечисленное формирует представление о положении дел в компании. Институт управления поставками (он же Институт менеджмента снабжения или просто ISM) решил анализировать указанные показатели по всем крупным компаниям США. Результаты получились просто феноменальные.

Ежемесячно проводится анализ 400 компаний, данные обобщаются. Эксперты выделили среднее значение – 50 %, означающее некое промежуточное положение между спадом и ростом. Если полученный индекс деловой активности выше пятидесяти – валюта укрепляется, если ниже – ослабевает.

Если в январе индекс был 55, а в феврале – 57 – особых колебаний на рынке ждать вряд ли стоит, но вот если происходит спад с 51 к 49 – это уже должно настораживать.

Кстати, индекс деловой активности подсчитывается не только для США, но и для многих других государств.

Последующий показатель чем-то похож на индекс деловой активности, но сфера у него чуть иная.

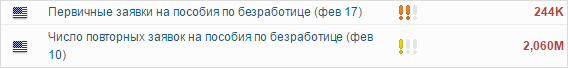

Постепенно мы с вами приближаемся к такому важному фактору, как безработица. За пару дней до выхода данных об уровне безработицы публикуется изменение числа занятых от ADP. Анализируется, сколько людей работает в различных отраслях экономики (кроме сельского хозяйства). Здесь всё просто: если показатель лучше, чем в предшествующем месяце – валюта крепнет, если нет – ослабевает.

Изменение числа занятых часто вызывает оживление биржевой торговли, поскольку по нему можно предугадать и уровень безработицы в стране. На проекте Investing.com (авторитетный ресурс, в почёте у трейдеров) показатель выделен как очень важный (см. выше – три бычьих головы), в Альпари он почему-то указан с двумя восклицательными знаками.

Ну и самое драгоценное теперь…

Как поведёт себя валюта, если безработица возрастёт? Чем больше безработных, тем менее стабильна экономика государства. Да и не только она: митинги, демонстрации создают напряжённость в обществе, предпосылки для различного рода конфликтов и т. п. Поэтому, если процент безработных растёт, – валютный курс рушится.

Есть среднее значение в 3 — 5 %, оно воспринимается рынком как нормальное. В феврале уровень безработицы в США составил 4,8 % — определённая реакция на рынке была, прослеживались характерные колебания (длинные тени у свеч), но серьёзных движений нет, рынок продолжил идти в рамках тренда.

Безработица – вещь очень важная, но её действие часто нейтрализуется другим фактором – количеством рабочих мест, созданных вне сельского хозяйства (иными словами — nonfarm), выходит в то же самое время.

Кстати, предполагать, каким окажется уровень безработицы, можно по первичным и вторичным заявкам на неё.

Чем меньше заявок – тем крепче курс валюты и наоборот.

Нонфарм показывает, сколько работников было нанято в различные компании. Рынок рухнет, если и безработица, и число новых рабочих мест будет меньше, чем прогнозировалось.

График выше показывает ценовые колебания 3 февраля, здесь нонфарм нейтрализовал увеличение безработицы.

Всё, оставили безработицу, идём дальше.

Трейдеры никогда особого внимания строительству не уделяли. Ну, строятся новые дома, не строятся – какая разница? Грянувший в США ипотечный кризис заставил спекулянтов присмотреться к жилым домам повнимательнее.

Если правительство или частные компании строят много жилых домов – это хорошо для экономики или плохо? Порассуждаем. Допустим, вы купили себе квартиру, в ней пока что голые стены. Вы придёте и ляжете спать на полу, вдыхая запах штукатурки?

Нет. Вы поклеите обои, завезёте мебель, купите бытовую технику, коврики, шторы, посуду, телевизор, лампочки в светильники и кучу ещё всякого хлама. Чем больше вы покупаете товаров на национальную валюту, тем крепче её курс. Отсюда вывод – больше строится домов – крепнет национальная валюта.

Естественно, если дома построены, люди не мгновенно в них заселятся, поэтому рынок от данных по строительству не переворачивается, движений почти никаких не возникает. Но желающие торговать долгосрочно должны учитывать уровень строительства в своих прогнозах, особенно в кризисные периоды экономики.

В США новости по строительству выходят одновременно в 4 вариациях.

К строительству относятся также продажи домов населению – не менее важная вещь, ибо из-за изменения политической (или иной) ситуации, спрос на недвижимость может коренным образом измениться.

Плюс – незавершённые сделки по продажам жилья.

Кстати, а на что люди будут покупать себе в дома всякие разные вещи? Правильно, на зарплату. Следовательно, если зарплата низкая, то и покупки совершать будет не на что.

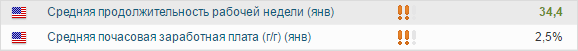

Как ни странно, продолжительность рабочей недели – не совсем постоянная величина, она периодически меняется, а заработная плата – тем более. Данные исходят от Министерства труда США и детально изучаются ФРС, поскольку могут оказать влияние на процентную ставку, о которой шла речь выше.

Показатели будут востребованы только для трейдеров-долгосрочников. Важны не столько конкретные значения, сколько динамика их изменения. Если отслеживать колебания зарплат (как и многих других факторов) на протяжении нескольких месяцев или лет, получится достаточно интересная картинка.

Есть товары, цены на которые колеблются очень незначительно, или не колеблются совсем. Причина – правительственные меры. Примеры товаров с постоянными ценами: хлеб, картофель, молоко и др.

Цены на большую часть других товаров постоянно меняются. Наиболее остро это ощущается на продукции зарубежных компаний – косметике и пр. В зависимости от суммарных цен на все товары, покупаемые в государстве, изменяется стоимость жизни в стране. А она влияет на массу других показателей.

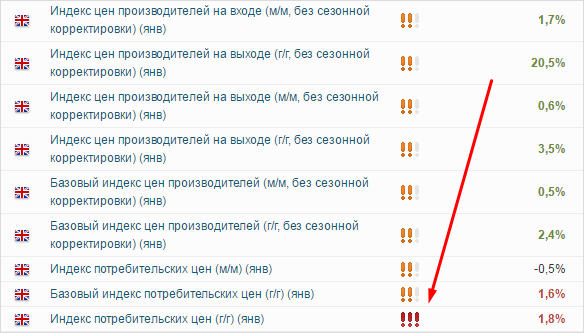

В новостной ленте есть индекс потребительских цен, который как раз отражает колебания суммарной стоимости товаров и услуг. Для одних государств это не очень важный показатель, для других (в частности, для США, Великобритании, стран Евросоюза) – серьёзный.

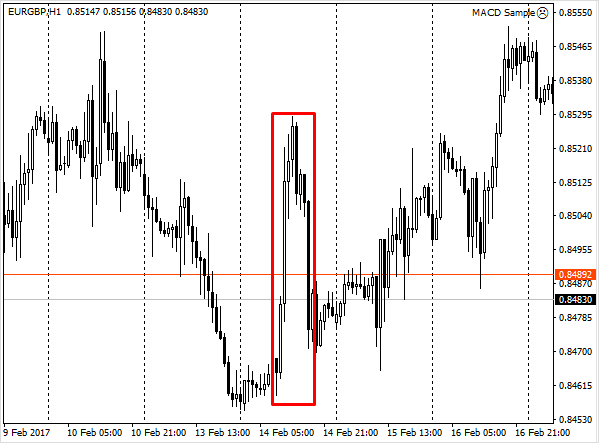

Посмотрим, отразилась ли новость на курсе британского фунта.

Замечу важный технический момент. Когда смотрите графики, надо обращать внимание не на длину свечи, а на разницу в значениях (справа), поскольку длина отдельной свечи зависит от соседней, все они не могут уместиться на графике одновременно. Если мы чуть сдвинем окно, длина новостной свечки уменьшится.

Индекс цен производителей – величина не такая важная (для краткосрочников), но по ней трейдеры судят о стоимости сырья. Значение показывает, сколько стоит производство продаваемых товаров. Если сырьё станет очень дорогим, обязательно изменится индекс цен потребителей, стоимость жизни в стране. Так что всё связано.

В некоторых странах, в Германии, например, подсчитывается ещё индекс оптовых цен – сколько товаров было продано оптовыми фирмами.

Уровень значимости – «два восклицательных знака» – сильных изменений курса евро не вызовет, но для экономики Германии показатель значимый.

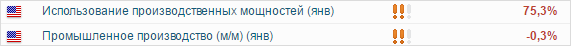

Рост промышленного производства однозначно окажет позитивное воздействие на национальную валюту. В краткосрочной перспективе сильных движений нет, но периоды застоя, роста экономики или её спада по показателю очень хорошо отслеживаются.

Если производство растёт – это хорошо, валюта крепнет. Причем фактор оказывает влияние и на многие другие показатели, в частности на ВВП, занятость, безработицу, индекс деловой активности.

Есть подводные камни. Экономика – как двигатель, если работает очень интенсивно, может перегреться. Экономисты ввели понятие «индекс производственных мощностей», определяющий, не перетрудилось ли производство, не нужно ли его остужать.

В случае с индексом деловой активности, определяющим был уровень в 50 %. Для производственных мощностей нейтральная точка – 75 %. Ну, допустим, 80 %. Если производство зашкаливает (больше 75 — 80 %) – это может отрицательно сказаться на валютном курсе, если падает – тоже ничего хорошего.

В Штатах, как демонстрирует скриншот выше, пока всё стабильно, экономика не отдаляется от нормированного значения.

Розничные продажи определяют, сколько денег тратят граждане государства на самые разные вещи. Обсуждая строительство, мы уже замечали, что чем больше люди покупают всяких товаров, тем крепче валюта.

Розничные продажи входят в ВВП, но сами по себе считаются фактором средней значимости – обращать на него внимание, конечно, нужно, но только для долгосрочных торгов.

Деловой климат анализируется Институтом исследования экономики, подсчитывается он как для Германии (институт располагается в Мюнхене), так и для всего ЕС.

Показатель аналогичен индексу деловой активности в США, но распадается на три разных составляющих:

- Оценка текущей ситуации – проводится опрос крупных компаний, на основании которого делаются выводы, как бизнесмены оценивают обстановку в стране.

- Индекс делового оптимизма – определяет положение дел в крупных компаниях, влияет на индекс цен производителей, мощности производства, безработицу.

- Индекс экономических ожиданий – схож с оценкой текущей ситуации, но рассчитывается на узкий временной интервал – 6 месяцев.

Февральские данные для Германии.

Все товары, производимые в стране, можно условно поделить на две большие группы: длительного и недлительного пользования. К числу первых относятся товары, которые используются людьми в течение более чем 3 лет. Пример – автомобили. Да, иногда мы меняем авто чаще, но статистика берёт своё.

Чтобы производить товары, которые люди будут использовать несколько лет, нужны серьёзные капиталовложения. Да, это не пирожки и не губная помада. Следовательно, если заказы на товары длительного пользования увеличиваются, инвесторы будут вливать деньги в экономику страны, а это обязательно укрепит курс национальной валюты.

Как видите, в календарях показатель выделяется тремя красными знаками, вызывает большое оживление на бирже.

Разговор о фундаментальных факторах мы с вами начинали с процентной ставки. Думаю, вы прекрасно понимаете, что чем больше люди берут кредитов, тем крепче государственная валюта. Поскольку отдавать гражданам придётся всегда больше первоначальной суммы, погашенные кредиты позволяют не только оплачивать проценты по вкладам в банках, но и пополнять государственную казну. А если казна стабильно пополняется, нет смысла печатать новые деньги – снижаются темпы инфляции и пропадает связанный с ней негатив.

Данные по потребительскому кредитованию, однако же, стоит учитывать только при долгосрочной торговле, ибо резких ценовых колебаний они не вызывают.

Под объёмом запасов в экономических календарях чаще всего подразумевается нефть и газ – достаточно ли их в государстве для нормального функционирования экономики. Сама по себе новость неважная, но если вдруг запасов оказывается очень уж мало, это не останется без последствий.

Например, если по новостям в Штатах нефти меньше, чем нужно, значит, государство начнёт её закупать. Если кто-то что-то покупает – цены растут. Безусловно, отголоски роста цен на нефть повлияют и на курс рубля. Важно не столько вовремя среагировать на новость, сколько понимать её значение и последствия.

Сведения выходят еженедельно, так что ничего важного вы не пропустите.

Итак, мы с вами проанализировали основные фундаментальные факторы из всех существующих. Если вы торгуете краткосрочно, обращайте внимание только на показатели с «тремя знаками» — наиболее волатильные, остальные вам не нужны.

Повторю ещё раз: если фактор не оказывает серьёзного воздействия на рынок, это не означает, что экономика его не учитывает. Сопоставьте показатели с одним восклицательным знаком и тремя – каких больше? Первых. Из мелочей всё складывается, поэтому игнорировать их не стоит.

Если хотите закрепить материал, откройте экономический календарь и посмотрите на примере пары EUR/USD (или любой другой), как реагирует рынок на новости высокой и средней степеней важности.

Профессиональные трейдеры делают очень большие деньги на выступлениях глав Центробанков, президентов крупных государств или иных авторитетных людей. Чтобы использовать сказанное ими в свою пользу, нужно иметь глубокое представление о состоянии экономики.

Как его получить? Ну, во-первых, находиться в рынке – торговать минимум час ежедневно. Во-вторых, постоянное обучение. При наличии времени и возможностей смотрите телепередачи на канале РБК, где не только сообщаются важные вещи, но и анализируются связи между разными явлениями, читайте книги по экономике. Постепенно вы начнёте хорошо во всём разбираться, накопите багаж знаний.

На этом всё, задавайте вопросы в комментариях, если они у вас есть. До встречи!

источник

Как видите, фундаментальный анализ я приберег напоследок, для академического раздела нашей школы. Почему так? Разве не логично изучить его сразу же? Ведь мы пишем с самого начала : «Трейдер должен работать с техническим и фундаментальным анализом».

На такое размещение этого важного урока есть весьма конкретная причина. И состоит она в том, что никто — никто из тех, кого я знаю — не начинал свою трейдерскую карьеру с фундаментального анализа.

Безусловно, это неправильно, плохо и ужасно. Это абсурдно и нелепо. В идеальном, волшебном мире трейдер сначала бы изучал, что такое ключевая ставка Центробанка, разобрался бы в том, что это вообще за заведение такое — ЦБ. Понял, какую роль оно играет в жизни экономики любой страны, осознал механизмы инфляции, узнал, как разные экономические факторы влияют друг на друга, откуда берутся деньги, как они попадают в банки и…

И все не так. На самом деле, любой трейдер начинает свою карьеру с рисования на графике линий и треугольничков. Ну то, что мы называем техническим анализом 🙂 Все эти наши каракули в стиле 3-летних детишек:

Мы ставим кучу индикаторов, увлекательно их перебираем и занимаемся массой других вещей, кроме, собственно, изучения экономики и рыночных механизмов.

И лишь потом, настрадавшись, мы выясняем, что нам до боли не хватает глубокого понимания рынка. Что мы не знаем, что им движет, почему так влияют новости, откуда берутся все эти доллары и евро. Что мы вообще без понятия, откуда, на самом-то деле, свечи на графике и что за ними скрывается. Вот тогда-то до трейдера и доходит вся важность понимания фундаментального анализа.

Просыпается живейший, искренний интерес к тому, что это такое — банки, как работают международные финансы, как функционируют шестеренки, за счет которых крутится мировая экономика. Так, сам того не замечая, трейдер в ускоренном темпе проходит экономический курс ВУЗа, движимый не желанием сдать скучный зачет, а самой горячей страстью на свете.

Трейдинг, право же, вещь поразительная. Когда бы еще человек, не обремененный врожденным талантом экономиста, заинтересовался всем этим? А здесь мотив чистый, как детская слеза. Устав терять деньги, понимая, что чего-то постоянно не хватает, человек жадно поглощает статьи по экономике, ибо хочет разобраться. Другого выхода нет, без этого он не чувствует уверенности на рынке.

Так что фундаментальный анализ находится там, где и расположен в кривой обучения любого трейдера. Сначала детские треугольнички, а затем и Центробанки.

Что это за фундаментальные такие причины, которые управляют экономикой? Это набор множества факторов, что, экономически и финансово, создают макроэкономическую структуру государства. К ним относятся такие важные данные, как инфляция, безработица, темпы роста экономики и многое другое.

Фундаментальный анализ — это экономика. Для трейдера, как правило, экономика прикладного характера. Расслабьтесь: вам не придется зубрить экономическую теорию с кучей формул, разве что вы защищаете кандидатскую. Ваша задача — буквально на пальцах понять, что означают экономические новости. Вы должны не просто это понимать, но и научиться использовать на практике, в своих торгах.

Если относиться к фундаментальному анализу не как к скучной теории, а как в практической, увлекательной дисциплине, то вам будет безумно интересно, кто и как печатает денежные знаки и как именно они разлетаются по всему миру.

Одна из основных причин, почему вы захотите разобраться в фундаментальном анализе — это новости и торговля по новостям. В самом деле, вы много раз наблюдали, как выход той или иной новости влияет на валютную пару, но почему? Отчего такая бурная реакция только потому, что ФРС или ЕЦБ решили изменить свою монетарную политику? И кто это такие вообще, кто их уполномочил портить нашу торговлю?

Когда данные об очередных экономических показателях появляются на экономических календарях, рынок буквально взрывается. Мало того, иногда новостей нет вообще, а рынок все равно реагирует бурно, просто потому, что очень их ждет.

Ключевая ставка, о который мы поговорим подробно, здесь король. Ожидание того, что это ставка изменится, влияет на валютные пары порой за дни до выхода новостей о том, изменилась ли она или нет. И так бывает частенько. Валютные пары нередко набирают несколько десятков или сотен пунктов задолго до выхода определенной новости.

В фундаментальном анализе крайне важны всевозможные экономические индикаторы (и это не графические индюки на графике). Они как лампочки, что загораются в нужном порядке и формируют картину экономики страны. При этом важны вовсе не сами данные, а то, как на них реагируют инвесторы и глобальный рынок в целом. Важно понимать, что будет с рынком незадолго до выхода новости и сразу после нее.

Фундаментальный анализ зачастую построен на изучении всевозможных новостей. Например:

- планируемое изменение ключевой ставки может повлиять на укрепление доллара;

- при выходе экономических данных в этом диапазоне, евро будет падать;

- индекс промышленного производства упал на 2%.

Этих данных, как вы убедитесь, сотни, голова пойдет кругом. Мало того, еще и рынок вечно реагирует на новости самым иррациональным образом. Выходят позитивные данные — а рынок падает, почему?

Например потому, что они недостаточно позитивны для инвесторов. Все эти миллионы людей, торгующие на биржах и изучающие рыночные цены, всегда имеют свое понимание относительного того, что должно быть, а что нет.

Фундаментальный анализ, в результате, не дает точных прогнозов — как и технический. Опять 25, скажете вы. Да, такова правда жизни. Ни одна новость не дает гарантий, что доллар упадет или вырастет. Однако, экономические данные позволяют получить широкую рыночную картину и очертить коридор, который вы будете уточнять уже техническими инструментами. И кстати: вам придется учитывать данные сразу для двух валют.

Вот, скажем, AUD/CAD – вы не забыли, что это австралийский доллар/канадский доллар? Две страны, два Центробанка, две ключевых ставки, два типа экономических показателей… ой-ой, зря вы все это мне рассказали, сложно. Пойду-ка я лучше боковики на графике рисовать, ведь именно этим занимаются профессиональные институциональные трейдеры в хедж-фондах и банках (мне сосед-таксист говорил, он точно знает).

Не спешите. Вспомните самые основы — валютные пары и их качели. Наша задача просто определить, как и почему одна валюта в паре будет укрепляться или ослабляться по отношению к другой. И это вполне реально сделать, сочетая технический и фундаментальный анализ.

Эти два мира нужно объединить. Только так вы получите в своем арсенале два основных инструмента. Да, в теории технического анализа рынок учитывает все. И это правда. Однако, он учитывает его пост-фактум. В прошлом. Ведь на графиках — только старые данные, вы не забыли? Ни на один пункт график не способен заглянуть в будущее.

А экономические новости и факторы — единственный шанс узнать, что случится в будущем. Ведь новость четко выходит, скажем, в 16:30 по Москве и зная, что она часто влияет на валютную пару, мы будем во всеоружии, чтобы этим влиянием воспользоваться. Например, пропустим его, отработав на понижении волатильности позднее и масса других приемов.

Это самое важное и первостепенное, что вы должны понять и усвоить в фундаментальном анализе. Именно ключевые ставки влияют на валютный рынок, значимость данного фактора колоссальна.

Задача, которую выполняет любой Центробанк — это стабильность цен, другими словами, управление инфляцией. Что такое инфляция, мы сейчас в России знаем очень хорошо — это когда цены на товары и услуги ползут вверх, как сумасшедшие.

Так работает экономика, инфляция неизбежна. Скажем, в 1925 году автомобиль среднего класса стоил 350 долларов. Сколько сейчас стоит современный аналог? Несколько десятков тысяч. Вот вам и инфляция доллара за десятилетия. Следовательно, задача Центробанка — не устранить инфляцию полностью, а удерживать ее в определенных пределах. Но деньги будут обесцениваться неизбежно, а цены — неизбежно расти. Такова плата за экономический рост в капиталистическом обществе.

Вот только резкий рост цен — это сплошная головная боль. Поэтому Центробанки непрерывно следят за такими экономическими показателями, связанными с инфляцией, как:

- CPI (Consumer Price Index) – индекс потребительских цен;

- PCE (Personal Consumption Expenditures) – расходы на личное потребление.

Чтобы сдержать проклятую инфляцию, нужно замедлить рост экономики. Для этого Центробанки и повышают ключевую ставку.

А что такое ключевая ставка? Очень упрощенно: Центробанк печатает деньги и выдает их коммерческим банкам в виде кредитов. А банки, в свою очередь, раздают их уже предприятиям, стимулируя экономику.

Соответственно, чем больше процент этого кредита — ключевая ставка — тем кредит предприятиям обходится дороже, они медленнее развиваются, инфляция сдерживается.

Когда ключевая ставка выше, клиенты и предприятия меньше берут кредитов в банках, больше экономят, вся финансовая активность страны снижается. Еще бы: кому нужны дорогие кредиты? Уж лучше просто сидеть на денежках и набивать ими матрац.

Когда же ключевую ставку снижают, клиенты банков несутся за кредитами, экономика оживляются, все начинают покупать-покупать, как сумасшедшие и все показатели летят вверх… но вместе с инфляцией. Цены начинают расти.

Да, но мы-то не предприятия и не любители ипотек, а простые ребята, что хотим евро/доллар спрогнозировать. Нам-то до этого всего какое дело?

Самое прямое. Валюта всегда зависит от ключевой ставки, поскольку она напрямую влияет на перемещение глобального капитала в страну и из нее. А инвесторы, обладающие большими деньгами, всегда ориентируются на ключевую ставку. Чем больше ключевая ставка в стране, тем ее валюта, как правило, крепче, потому что меньше инфляция. Если же ключевая ставка низкая, валюта вполне может ослабевать в долгосрочной перспективе. Как видите, ничего сложного.

Итак, ключевая ставка напрямую влияет на то, как инвесторы воспринимают «силу» или «слабость» валюты в отдельно взятой стране. Отсюда проистекает несколько интересных фундаментальных приемов.

Теперь вы понимаете, почему любые новости и слухи, даже просто предположения об изменении ключевой ставки вызывают такой дикий ажиотаж? Правильно, потому что это кровь экономики, самая важная вещь на свете, на которую все смотрят. Ключевые ставки меняются редко. При этом их процент уже заложен в текущую стоимость валюты. Здесь важнее понимать, как именно ставки будут изменяться в будущем. От способности это сделать зависит и карьера профессионального трейдера.

Надо также понимать, что ключевая ставка является элементом монетарной политики Центробанка и меняется, как правило, когда на смену одному монетарному циклу приходит другой.

Другими словами, ключевые ставки идут волнами, что можно легко увидеть на графике:

Если ключевая ставка постоянно снижается (она может упасть вообще почти до нуля, как произошло с 2008 года в США), то рано или поздно, ставку будут повышать. И таки да — с 2016 года идет новый монетарный цикл, в котором ключевая ставка ФРС США начала повышаться (в США вместо Центробанка такая себе Федеральная резервная система, что заведует этими вещами).

И уж будьте уверены, на колебаниях ключевой ставки хотят поживиться спекулянты со всех концов света. Их ожидания — то, что и движет рынком как динамической системой, основанной на балансе между продавцами и покупателями. Поэтому, фактически, торговать нужно вовсе не рынок — а ожидания его участников. Чем эти ожидания сильнее, тем активнее они влияют на рынки.

Если накал ожиданий очень высок, происходит то, что вы неоднократно наблюдали на графиках. Казалось бы, выходит какая-то не особенно важная новость. Скажем, FOMC (комитет по операциям на открытом рынке Федеральной резервной системы) собрался, потрындел про ключевую ставку, не сказал ничего определенного и разошелся. А рынок вдруг… взрывается, валюты демонстрируют бешеную волатильность, летят как ненормальные. Почему, ведь новостей особенных не было?

Потому что по мнению рынка, эта неопределенность и есть главнейшая новость. Допустим, ожидалось конкретное решение, а вместо него получился пшик — и ожидания резко смещают спекулятивное восприятие валют, который могут даже развернуться в своем тренде.

Запомните: в ключевой ставке важно все. Конкретные решения, слухи и мнения в авторитетных СМИ.

Как вы помните, в любой валютной паре есть, собственно говоря, две валюты. У каждой есть свой Центробанк, а у него свое понятие ключевой ставки. Поэтому первое, что делают многие профессиональные трейдеры — сравнивают ключевые ставки в своей валютной паре, чтобы определить долгосрочные тренды на их укрепление или ослабление.

То, что они там ищут — это разница в ключевой ставке, и чем она больше, тем лучше. Этот спред позволяет определить такие характеристики каждой валюты в паре, что совершенно не очевидны для классического технического анализа.

Увеличение разницы (спреда) в ключевой ставке двух пар, как правило, указывает на укрепление сильной валюты, уменьшение этой разницы — на укрепление более слабой.

Если ключевые ставки обеих стран стремительно расходятся друг от друга, это нередко приводит к формированию на рынке самых вкусных трендов и мощного, продолжительного движения. Так что если ключевая ставка одной валюты увеличивается, а другой — уменьшается, самое время пристально наблюдать за этой парой и искать возможности для торгов.

Иногда в экономических новостях можно услышать, что ключевых ставки две: номинальная и реальная. Разница между ними в том, что номинальная — это «голая» ставка без поправки на инфляцию. Формула здесь простая:

Реальная ключевая ставка = номинальная ключевая ставка — ожидаемый уровень инфляции

Как правило, номинальная ставка указывается везде как простой процент доходности по тем же облигациям. А вот рынкам куда важнее реальная ставка.

Например, если облигация дает 6% номинальных годовых, а вот инфляция составляет 5%, значит реальная процентная ставка облигации будет аж 1%. Чет не густо, да? Скажем спасибо инфляции, вечно она все портит.

Мы уже поняли, что правительства и Центробанки постоянно проводят какую-то монетарную политику, чтобы достичь определенных экономических показателей, в первую очередь по инфляции.

Говорим Центробанк — подразумеваем монетарную политику, не зря же парни там штаны просиживают, о нет. Задачи многих Центробанков весьма схожи, ибо граждане вечно требуют хлеба и зрелищ, читай, высоких зарплат и низкой инфляции. Однако, экономики стран очень разные, поэтому отличаются и политики разных Центробанков.

Основная задача понятна — обеспечить стабильность цен и нормальный экономический рост. Центробанки достигают этого, контролируя следующие факторы:

- с помощью ключевой ставки регулируется «стоимость» денег — проценты по кредитам;

- рост инфляции;

- объем денежной массы;

- требования к достаточности банковского капитала;

- дисконтное окно — возможность для коммерческих банков получать ссуды у Центробанка.

Есть несколько типов этих политик но, в целом, их всего три:

Сдерживающая монетарная политика призвана уменьшить объем денежной массы на рынке. Такое часто происходит при повышении ключевых ставок.

Суть понятна — Центробанк пытается замедлить экономический рост, увеличивая «стоимость» денег — проценты по кредитам, что отдаются коммерческим банкам. Если кредиты дороже, значит их меньше берут банки, те дороже отдают предприятиям и, в результате, инвестиции и траты снижаются.

Поощряющая монетарная политика призвана увеличить объем денежной массы, за счет снижения ключевой ставки. Деньги раздаются всем под смешные проценты, в надежде, что бизнесмены разберут дешевые кредиты, откроют массу новых предприятий, расширят уже существующие и наклепают массу новых рабочих мест. А это, в свою очередь, скажется и на уровне потребления.

Такая монетарная политика призвана активизировать экономический рост за счет низких ключевых ставок, а вот сдерживающая политика, напротив, старается удержать инфляцию и экономический рост.

Нейтральная монетарная политика не имеет четкой задачи вроде увеличения экономического роста или сдерживания инфляции.

Тут важно отметить, что Центробанки всегда знают, какую инфляцию им хотелось бы видеть, пусть будет 5%. Они не всегда говорят это в открытую, однако, их монетарная политика постоянно направлена на обеспечение такого или аналогичного уровня.

Инфляция, сама по себе — вещь полезная, однако, она резко становится губительной, если растет безконтрольно. Ведь люди теряют уверенность в экономике и забирают деньги с банков, что обесцениваются очень быстро, куда быстрее, чем может скомпенсировать банковский процент. Все это влияет на уровень занятости и на денежки у нас в карманах.

Таргетируя инфляцию, Центробанки помогают участникам рынка лучше понять, что происходит с экономикой и чего следует ожидать в дальнейшем.

Представьте себе драматическую музыку, как в боевике. В ночь с 15 на 16 декабря 2014 года российский Центробанк увеличил ключевую ставку сразу на 6,5 процента — она стала 17% годовых. Так Центробанк принял отчаянные меры для того, чтобы утихомирить инфляцию и справиться с резким удешевлением рубля, который упал на 9% всего за сутки.

Затем, когда ситуация стала лучше, ключевая ставка была снижена до 11%. А вот как выглядит тот самый коридор инфляции, за которым наблюдает Центробанк:

«С учетом принятого решения Банк России прогнозирует снижение годовой инфляции до менее 7% в январе 2017 года и до целевого уровня 4% к концу 2017 года. В случае усиления инфляционных рисков Банк России не исключает ужесточения денежно-кредитной политики. »

Мы сразу понимаем, что же делает отечественный Центробанк. Он снижает ключевую ставку по мере того, как уменьшается инфляция. Но если что — он готов «ужесточить денежно-кредитную политику», то есть активировать сдерживающую монетарную политику, описанную выше.

Ориентируясь на данные ЦБ, трейдеры получают понятную им картину происходящего на рынке. Стабильность любят все, как банки, так и трейдеры, не говоря уже про экономику. Поэтому данные об ожидаемом коридоре инфляции всегда помогают разобраться с судьбой той или иной валюты.

Описанный выше пример изменения ключевой ставки — настоящий шок для экономики. Лишь чрезвычайные события могли привести к не менее чрезвычайным мерам. Ключевая ставка настолько важный и мощный инструмент — самый сильный, что есть в экономике — что его изменение даже на полпроцента влияет на жизнь всей страны. Можете себе представить, что такое изменить ставку сразу на 6 процентов.

В обычных условиях ключевую ставку меняют крайне медленно и плавно. Вот, скажем, приключения ключевой ставки в России. Как видим, это черти-что и сбоку бантик: экономику потряс настоящий шок и истерика, никакой плавности здесь не наблюдалось и близко.

Поэтому любое резкое изменение ключевой ставки свидетельствует о том, что в экономике бушует мощнейший кризис. И такой кризис, как правило, самым негативным образом сказывается на стоимости национальной валюты. Что мы и получили с многострадальным рублем, который упал почти в 3 раза.

Задача Центробанка состоит в том, чтобы избегать ценовых шоков и обеспечивать стабильность. Но иногда у него попросту нет никакого выбора и нужно действовать. При этом эффект от изменения ставки ощущается не только в течение ближайших месяцев, но и даже лет.

Не только трейдеры собирают информацию о рынке, но и банкиры. Они точно также читают новости и аналитические выкладки. Однако, в отличие от спекулянтов, задача банкиров состоит в оценке всего состояния экономики. И ключевая ставка — ее основной инструмент.

Ставка маленькая — экономика разгоняется, высокая — тормозит. Искусство Центробанка в балансировании между этими двумя состояниями. Однако, бизнес и рынок не реагируют молниеносно. Как правило, изменение монетарной политики в полной мере сказывается на экономике спустя 1-2 года.

Итак, мы уже разобрались, что ключевая ставка — основной фактор, что влияет на укрепление или ослабление национальной валюты. Мы знаем, что заведует этой ставкой центральный банк страны, задача которого — удержать инфляцию и обеспечить стабильное развитие экономики.

Центральный банк — это не кубический конь в вакууме, а вполне определенная организация, у которой есть глава. И от этого человека зависит очень, очень многое. Когда глава Центробанка выступает, то его слушают все.

И дело вовсе не в том, что глава принимает важнейшие решения единолично. Безусловно, это не так. Но глава является тем голосом, который слушает рынок. Любой кивок, намек, подмигивание этого человека способно как взорвать рынок, так и успокоить.

Поэтому когда в новостях вы видите анонс выступления Йеллен Джанет — председателя Федеральной резервной системы, или Марио Драги — главы Европейского центрального банка — будьте уверены, за ними будут, открыв рот и выпучив глаза наблюдать все институциональные и розничные трейдеры планеты.

Все, что будет сказано главой ЦБ, любые намеки, которые можно интерпретировать в пользу ослабления или укрепления монетарной политикой, все это сразу же переваривается рынком, который начинает реагировать. Рынок всегда реагирует на выступления глав ЦБ ведущих стран мира, поэтому должны следить за этим и вы, для чего используются разнообразные экономические календари.

На выступлениях глав ЦБ рассказывается разное. О возможном изменении ключевых ставок, мысли о экономическом росте и разнообразных показателях, анонсы относительно изменения монетарной политики, мысли о будущем мировой экономики и многое другое. Эти мысли сразу же тиражируются новостными агентствами планеты, с комментариями многочисленных экспертов.

Задача трейдера — уловить настроение. Вам нужно понять, за пеленой слов, что скрывается за словами главы ЦБ, куда он клонит. Как мы знаем, есть всего три варианта монетарной политики — жесткий, нейтральный, слабый — и вы должны разобраться, куда ветер дует.

За вас это сделают многочисленные экономические эксперты, но я бы настоятельно рекомендовал разбираться в этом самостоятельно. Иначе все закончится тем, что вы и сделки будете совершать, ориентируясь на мнения всевозможных «аналитиков», и закончится это очень плохо. Аналитики, что треплют языком, ничем не рискуют.

А у вас на кону депозит у брокера. Так что думать здесь нужно своей головой. Не обязательно слушать выступление в прямом эфире – но нужно обязательно прочитать, о чем оно было, узнать основные тезисы.

Бывает и так, что ЦБ меняет свое мнение. Сначала говорит одно, затем своем другое. Это типично для кризисных времен. Что делать трейдеру в таких условиях — быть настороже. Ибо повышенная рыночная волатильность может быть как благом, так и злом, в зависимости от ваших торговых стратегий.

Выступает не только глава ЦБ, но и его заместители. Вас должно интересовать все, что связано с ЦБ и их позицией, любые интервью банкиров. И вам нужно понять, к чему они склоняются — к ужесточению либо ослаблению монетарной политики. Именно этим занимаются все остальные и это, по факту, является весомой долей фундаментального анализа.

Напоминает вуду-шмуду, гадание, что на уме у очередного банкира? Это не сложнее, чем понять, куда клонит теща, что не хочет называть вещи своими именами. Но в ее голосе вы явно чувствуете неодобрение и делаете с этого вполне четкие выводы. Точно такие же психологические приемы актуальны для анализа банкирских речей.

Экономических новостей масса, но далеко не все их них важны для валютного рынка. Далее мы рассмотрим ключевые, на которые стоит обратить внимание в первую очередь.

Экономика и ее перспективы интересуют всех — потребителей, бизнесменов и членов правительства. Когда экономика развивается, растут зарплаты, потребители счастливы и довольны, они с удовольствием нагребают в магазинах всякий хлам. Бизнес забирает эти деньги и тоже доволен — ведь он зарабатывает. Правда, потом возникает вопрос, а что делать с этой кучей денег?

Их нужно тратить. Например, на развитие производства, на новые проекты, покупку других бизнесов и т. д. Так развивается здоровая, полноценная экономика. Ну а правительство довольно, ведь оно получает увесистые налоговые отчисления. И начинает тоже тратить эти деньги для реализации своих целей.

Все деньги получают и все их тратят — настоящий капитализм, ликвидность течет щедрыми потоками и все купаются в этих теплых волнах.

В слабых экономиках все иначе. Потребители экономят каждую копейку и тратят свои зарплаты крайне неохотно. В таких государствах единственный транжира — само государство. Как бы там ни было, состояние экономики всегда напрямую влияет на валютный рынок.

Денежки не стоят на месте. Глобализация, развитие интернет технологий и компьютерных сетей привели к тому, что триллионы долларов шастают по планете, а оборот только валютного рынка форекс составляет аж 5 триллионов долларов в сутки.

Пара щелчков мышью — и ты можешь купить любой актив на любой бирже, хоть валюту, хоть фьючерсы на индексы или традиционные акции, возможностей масса. Любые валюты, любые возможности.

Движение капитала — это, грубо говоря, объемы денежных средств, что поступают в страну и уходят из нее, в результате покупок и продаж инвесторами всевозможных активов, от биржевых до недвижимости и предприятий. Основное, что нужно понимать — какой баланс движения капитала, положительный или отрицательный.

- Если у страны положительный баланс, значит в страну поступает больше иностранных инвестиций, чем исходит из нее.

- С отрицательным балансом, понятно, ситуация ровно противоположная. Инвестиции улетают из страны, а вот в нее заходит денежек намного меньше.

Как это связано с валютами? Если в страну поступает больше инвестиций, на валюту этой страны банально увеличивается спрос, ведь иностранным инвесторам приходится постоянно продавать свою валюту, чтобы покупать местную. Чем больше спрос, тем ценнее валюта, обычный баланс спроса и предложения.

Если же валюты хоть ложкой ешь, а спрос на нее невелик, она склонна терять в «весе». Когда иностранные инвесторы ударились в бега, а местные бизнесмены тоже не планируют инвестировать в свою же страну, тогда мы сталкиваемся с переизбытком национальной валюты, которую все продают, чтобы купить валюту других стран для инвестирования в их экономику.

Ничего не напоминает? Бегство иностранных инвестиций, олигархи, что инвестируют куда угодно, только не в свою страну… да-да, это же Россия матушка. Вот вам и один из факторов что, кроме цены на нефть, повлиял на стоимость рубля.

При этом иностранный капитал любит страны с низкими учетными ставками и устойчивым экономическим ростом. Если у страны растет домашний финансовый рынок — эй, мы дадим этому парню денег. Когда развивается фондовая биржа, а учетные ставки невысоки, инвестиции льются в страну щедрым потоком.

Чем больше спрос на национальную валюту, тем выше ее цена по отношению к другим валютам. Почему, по вашему, доллар так вырос в цене? Когда в мире творится черти-что, инвесторы бегут в тихую, надежную гавань. Покупают государственные облигации США, инвестируют в американскую экономику и т. д. Все это только укрепляет и без того крепкую американскую валюту.

Мы живем в эпоху глобализации, границы нынче прозрачнее некуда. Одни страны продают свои товары и услуги другим (экспорт), одновременно с этим покупая товары и услуги, в которых нуждаются сами (импорт). Далеко ходить не нужно, оглянитесь, что у вас в комнате. Вы прямо сейчас, читая этот урок, используете массу товаров, произведенных не в вашей стране.

Чтобы что-то купить, нужно потратить часть своих денежек, не правда ли? Тот, кто продал вам компьютер или смартфон занимается абсолютно тем же самым. США обменивают свои зеленые фантики на товары из Китая. Китайские импортеры, в свою очередь, обменивают свои бумажки на европейские товары, которые Китай очень любит и закупает оптом.

Весь этот бесконечный процесс покупок и продаж является ничем иным, как глобальной системой обмена денег, непрерывным валютным потоком в страну и из нее.

Здесь мы подходим к понятию торгового баланса (он же чистый нетто-экспорт). Это соотношение экспорта к импорту в отдельной взятой стране, который отображает то, насколько товары и услуги страны пользуются спросом в других странах. Есть спрос на них — есть спрос и на национальную валюту.

- Если страна больше продает (экспорт), нежели покупает (импорт), значит ее торговый баланс положительный (торговое активное сальдо).

- Если страна больше покупает, нежели продает — это торговый дефицит, а торговый баланс, соответственно, негативный.

- Экспорт больше импорта = положительный торговый баланс;

- Импорт больше экспорта = отрицательный торговый баланс.

Дефицит торгового баланса приводит к тому, что валюта обесценивается по отношению к валютам других стран. Страна, которая непрерывно закупает чужие плюшки (так называемый нетто-импортер) вынуждена непрерывно продавать свою национальную валюту, чтобы купить валюту другой страны, чьи товары ей так нужны. Мы продаем рубли, чтобы купить iPhone за доллары – вполне понятная аналогия.

В результате, валюта страны с торговым дефицитом пользуется куда меньше спросом нежели валюта страны с позитивным торговым балансом. Оно и понятно, чью валюту чаще покупают, тот и король вечеринки.

Страна нетто-экспортер непрерывно свои плюшки продает, куда больше, чем покупает. В результате, ее национальную валюту непрерывно покупает куча других стран, чтобы эти плюшки приобрести. Все это помогает валюте укрепиться, ибо чем больше спрос на валюту, тем она ценнее.

Мы уже поняли, что экономические новости крайне важны для того, чтобы понимать общую картину движения валютной пары. Поэтому нам необходимо знать, где самый свежий и питательный источник информации.

Самый простой способ узнать новости, что влияют на валюту — это экономические календари. Один из них представлен прямо здесь, под живым графиком. В целом, их очень много:

Что вам нужно на графике — это новость что считается важной, она имеет три «головы», восклицательных знака или звездочки, в зависимости от важности той или иной новости. Кстати, эти “головы” иногда расходятся в зависимости от календаря. Дело в том что важность таких новостей – категория субъективная. Чем вы лучше разбираетесь в экономике, тем проще вам будет самому понимать что важно, а что нет.

В календаре всегда указаны старые данные, прогноз и данные свежие. Если прогноз сильно расходится с реальными данными, это нередко приводит к рыночному разочарованию и ослаблению валюты, по которой вышли такие неблагополучные сведения.

Чтобы разбираться в экономике, нужно читать профильные ресурсы. На русском это, например:

Есть и экономические ТВ-каналы, что транслируются круглосуточно, однако, смотреть их — терять время, ибо интернет позволяет не ждать, пока диктор что-то там промямлит, а сразу дает нужные сведения. Впрочем, каналы вроде CNBC хороши замечательными экспертами, которых часто приглашают в студию.

Помните, в экономических календарях рассказывается о том, что уже случилось. И будьте уверены — рынок, как правило, уже приспособился к новым реалиям, поскольку аналитические отделы банков и предприятий еще до выхода новостей делают свои прогнозы. Поэтому когда новость выходит, она нужна, как правило, лишь ленивцам, что не сделали свою домашнюю работу.

Многие новости являются просто слухами, домыслами и «аналитикой». Это когда сидит экономист и брешет все, что ему приходит в голову. Работу этих ребят можно оценить по аналитике курса рубля, все они сели в лужу оптом. Так что воспринимайте такие новости и обзоры с изрядной долей скепсиса.

Если какой-то слух тиражируется по всем новостям, будьте уверены — он повлияет на рынок.

Вот свежий пример. Как известно, нефть в 2016 году бьет рекорды по падению цены. Однако, недавно был отскок на несколько долларов, почему? Прошел слух, упомянутый ведущими мировыми СМИ, что страны ОПЕК и Россия снизят объем добываемой нефти, чтобы повлиять на уровень цен. На этих ожиданиях цена на нефть и выросла. Однако, слухи остались слухами — разочаровавшись, рынок снова отпустил цену.

Слухи влияют от несколько минут до нескольких дней, поэтому профессиональный трейдер должен уметь отличать одни от других и использовать это в своих интересах. Лучшее, безусловно, просто бежать вслед за рынком, ибо рыночный тренд — основное, на чем делают деньги.

Новичкам торговля по экономическим календарям кажется очень простой и привлекательной. Ну как же, думают они, вот же прогноз. Он положительный, значит (нехитрая логическая цепочка) валюта укрепится и я открываю сделку на повышение.

Как легко было бы зарабатывать деньги, будь все так просто. В реальности, трейдеры всегда имеют дело только со слухами и домыслами. Эмоции — вот что управляет рынком, а не здравый смысл. Ожидания, разочарования, ликование и страх — основные движущие силы финансовых рынков.

Поэтому не существует точной формулы или метода, который позволит спрогнозировать, как именно отреагирует рынок на выход тех или иных новостей либо экономических данных. Зачастую крайне трудно объяснить, почему рынок вообще отреагировал тем или иным образом, либо не отреагировал совсем.

- По умолчанию мы примем за факт то, что рынок реагирует на новости — и это правда. Как правило, сначала идет первоначальная реакция, бурная, но непродолжительная.

- Затем идет вторая волна от камня в пруду — трейдеры переосмыслили новости и изменили свои стратегии. Именно на этом этапе выясняется, оправдались ли ожидания рынка или нет.

Когда рынок, в лице всех его участников, приходит к общему соглашению относительно предстоящей экономической новости, это является рыночным консенсусом. Масса людей занимается прогнозами по рынку, от банковских аналитиков и экономистов до специалистов разнообразных фондов и богатеньких трейдеров.

Все эти многочисленные прогнозы превращаются в те самые усредненные показатели, что наблюдаются на экономических календарях. Это лишь средняя температура по дурдому, не более того.

Есть лишь три варианта, которые могут приключиться с экономическими данными:

- как и ожидалось — аналитики, в основной своей массе, оказались правы;

- лучше чем ожидалось;

- хуже чем ожидалось.

Здесь важен любой вариант. Любое расхождение между прогнозом и реальностью, в любую сторону, всегда влияет на рынок. Чем больше это расхождение, тем больше влияние. При этом умные трейдеры заранее учитывают реакцию рынка на расхождение данных и используют для эксплуатации соответствующего эффекта специальные торговые системы, от высокочастотных алгоритмов до ручных стратегий.

Скажем, открывать сделку можно до выхода новости, а можно сразу после. А можно еще позже, когда рынок совсем успокоится и все эмоции остынут. Так что если вы решились связаться с новостями, наблюдать за рынком нужно минимум за часик до того, как будут опубликованы реальные данные. Уже тогда рынок будет демонстрировать поведение, что напрямую связано с выходом важной новости, которой еще нужно дождаться.

Чтобы играть в эти новостные игры, нужно просто просчитать все варианты.

- Что будет, если реальные данные лучше ожидаемых?

- А если хуже?