Модель – это упрощенный образ объекта из реальной жизни, в котором отражаются его наиболее важные характеристики, с точки зрения исследования.

Прогнозирование — это предвидение (предсказание), которое предполагает состояние или описание возможных или желательных аспектов, состояний, решений, проблем будущего.

Прогноз — это результат процесса прогнозирования, выраженный в словесной, математической, графической или другой форме суждения о возможном состоянии объекта и его среды в будущий период времени.

Метод – это сложный прием, упорядоченная совокупность простых приемов, направленных на разработку прогноза в целом; путь, способ достижения цели, исходящий из знания наиболее общих закономерностей.

Методика – определенное сочетание приемов (способов) выполнения прогностических операций, получение и обработка информации о будущем на основе однородных методов разработки прогноза.

Методология прогнозирования – область знания о методах, способах, системах прогнозирования.

Система прогнозирования – это упорядоченная совокупность методик, технических средств, предназначенная для прогнозирования сложных явлений или процессов.

Формализованные методы:

- Метод эстраполяции трендов;

- Методы корреляционного и регрессионного анализов;

- Методы математического моделирования.

Экспертные методы прогнозирования:

1. Индивидуальные методы

- Метод составления сценариев;

- Метод «интервью»;

- Метод аналитических докладных записок.

2. Коллективные методы

- Метод анкетных опросов;

- Метод «комиссий»;

- Метод «мозговых атак»;

- Метод «Дельфи».

Экспертиза: анкетирование, интервьюирование, метод мозговой атаки (штурма), метод контрольных вопросов, метод аналитических докладных записок, метод лицом к лицу, метод ситуационного анализа, метод суда, метод «комиссий» («круглого стола»), «дельфийская техника» (метод «Дельфи»)

Фактографические методы: экстраполяция, трендовая модель, тренд-анализ, интерполяция, моделирование, математическое моделирование, сценарии, «прогнозы до абсурда» и пр.

Статистические методы: корреляционный анализ, регрессионный анализ, факторный анализ, распознавание образов, вариационное исчисление, спектральный анализ, цепи Маркова, алгебра логики, теория игр и др.

| Признаки классификации прогнозов | Виды прогнозов |

| Временной охват (горизонт прогнозирования) | краткосрочные среднесрочные долгосрочные |

| Типы прогнозирования | экстраполятивное альтернативное |

| Степень вероятности будущих событий | вариантные инвариантные |

| Способ представления результатов прогноза | точечные интервальные |

1. Определение тренда (тенденции роста/падения)

2. Оценка влияния стратегии компании на развитие тренда

3. Применение коэффициентов сезонности

4. Построение прогноза продаж

Экстраполяция динамических рядов предполагает, что закономерность развития, действующая в прошлом (внутри ряда динамики), сохранится и в будущем.

Тренд (тенденция) — это долговременная тенденция изменения исследуемого временного ряда.

Временной ряд – это числовые значения определенного статистического показателя в последовательные моменты или периоды времени.

Коэффициент сезонности — это величина, на которую увеличиваются / уменьшаются продажи по сравнению со средними в определенный период времени.

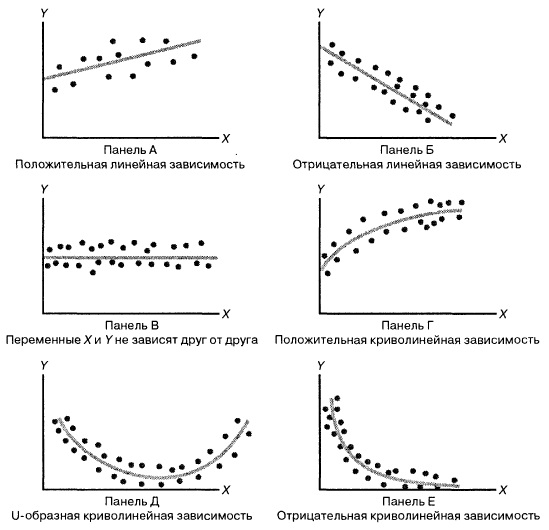

Регрессионный анализ — статистический метод исследования влияния одной или нескольких независимых переменных X1,X2,…,Xp на зависимую переменную Y. Уравнение линейной регрессии Yх = a+b*X, где а и b оцененные коэффициенты регрессии.

Регрессия — функция, позволяющая по средней величине одного признака определить среднюю величину другого признака, корреляционно связанного с первым.

Прогнозирование — это процесс построение предсказания будущего на основе исторических данных, текущих данных (текущей ситуации) и на основе анализа трендов. Риск и неопределенность являются центральными факторами для прогнозирования, поэтому в соответствии с лучшими практиками, необходимо указывать степень неопределенности по отношению к прогнозам.

Корректный подход к оценке метода прогнозирования включает несколько этапов. Следует выделить пять важных этапов:

- тщательное изучение природы исследуемого объекта или процесса для выбора адекватного метода прогнозирования;

- выделение двух групп среди доступных данных – для разработки прогнозов и для проверки полученных результатов;

- уточнение исходных данных с целью обнаружения ошибок;

- разработка прогнозов и оценка достоверности полученных результатов;

- использование (интерпретация) полученных результатов и выполнение, при необходимости, уточнения и дополнения прогнозов.

Качественные методы прогнозирования — субъективны, основаны на мнении и суждении потребителей, экспертов. Качественные методы подходят тогда, когда отсутствуют исторические данные. Данные методы применяются, как правило, для среднесрочных и долгосрочных решений. Примерами качественных методов прогнозирования являются исследование рынка, метод Делфи, историческая аналогия жизненного цикла и т.д.

Количественные модели прогнозирования используются для прогнозирования будущих данных в виде функции от исторических данных. Они подходят для использования, когда исторические числовые данные доступны и когда ожидается сохранение динамики данных в будущем. Эти методы, как правило, применяются для краткосрочного и среднесрочного прогнозирования. Примерами количественных методов прогнозирования являются: скользящие средние, экспоненциальное сглаживание, мультипликативные сезонные индексы и т.д.

В данном подходе прогнозирования, все будущие значения принимаются равными средним значениям исторических данных. Этот подход может быть использован для любых исторических данных.

Метод усреднения позволяет разработать прогноз, основываясь на среднем значении прошлых наблюдений.

Наивный метод основан на предположении, что будущее лучше всего характеризуется последними изменениями. Метод основывается на предположении о том, что прогнозируемые показатели в будущем периоде равно показателям предшествующего периода. Наивный прогноз позволяет работать при отсутствии исторических данных. Наивный прогноз понятен, прост в подготовке, быстр в реализации, не требует, фактически, никаких затрат. Основным недостатком наивного прогнозирования является вероятная низкая точность прогноза.

Метод скользящих средних является одним из широко известных методов сглаживания временных рядов. Применяя этот метод, можно элиминировать случайные колебания и получить значения, соответствующие влиянию главных факторов.

Сглаживание с помощью скользящих средних основано на том, что в средних величинах взаимно погашаются случайные отклонения. Это происходит вследствие замены первоначальных уровней временного ряда средней арифметической величиной внутри выбранного интервала времени. Полученное значение относится к середине выбранного интервала времени (периода).

Затем период сдвигается на одно наблюдение, и расчет средней повторяется. При этом периоды определения средней берутся все время одинаковыми. Таким образом, в каждом рассматриваемом случае средняя центрирована, т.е. отнесена к серединной точке интервала сглаживания и представляет собой уровень для этой точки.

При сглаживании временного ряда скользящими средними в расчетах участвуют все уровни ряда. Чем шире интервал сглаживания, тем более плавным получается тренд. Сглаженный ряд короче первоначального на (n–1) наблюдений, где n – величина интервала сглаживания.

Сезонный наивный метод прогнозирования приравнивает каждый прогнозируемый период равным соответствующему сезону в исторических данных. Например, прогнозируемые величины в апреле будут равны историческим данным за апрель предыдущего года. Данный метод применяется тогда, когда исторические данные характеризуются высоким уровнем сезонности.

Методы временных рядов используют исторические данные в качестве основы для оценки будущих результатов.

- Moving average (Скользящее среднее);

- Weighted moving average (Взвешенная скользящая средняя);

- Kalman filtering (фильтр Калмана);

- Exponential smoothing (Экспоненциальное сглаживание);

- Autoregressive moving average (ARMA) — Авторегрессия скользящего среднего;

- Autoregressive integrated moving average (ARIMA) e.g. Box-Jenkins — интегрированная модель авторегрессии скользящего среднего, например, модель Бокса—Дженкинса;

- Extrapolation (Экстраполяция);

- Linear prediction (Линейное прогнозирование);

- Trend estimation (Оценка тренда);

- Growth curve (statistics) — Кривая роста (статистические данные).

Некоторые методы прогнозирования пытаются идентифицировать основные факторы, которые могут повлиять на прогноз. Например, информация о погоде может помочь улучшить прогноз продаж зонтиков.

Причинно-следственные методы включают в себя:

- Регрессионный анализ содержит в себе большую группу методов для прогнозирования будущих показателей, сюда входят параметрические методы (линейные и нелинейные) и непараметрические методы.

- Autoregressive moving average with exogenous inputs (ARMAX) — Авторегрессия скользящего среднего с экзогенными входными данными.

Экзогенные переменные — переменные, задающиеся извне, значения которых задаются вне модели.

Эндогенные переменные — переменные, значение которых формируется внутри модели.

- Composite forecasts (составные прогнозы)

- Cooke’s method (метод Кука)

- Delphi method (метод Дельфи)

- Forecast by analogy (Прогноз по аналогии)

- Scenario building (Построение сценариев)

- Statistical surveys (Статистическое обследование)

- Technology forecasting (Прогнозирование технологий)

Методы искусственного интеллекта

- Искусственные нейронные сети

- Групповые методы обработки данных

- Метод опорных векторов

В настоящее время по данной категории активно применяются следующие методы в специализированных программах:

- Data mining (Интеллектуальный анализ данных)

- Machine Learning (Машинное обучение)

- Pattern Recognition (Распознавание образов)

Рассмотрим наиболее часто рассчитываемые ошибки для прогнозов

- Mean absolute error (MAE) — Средняя абсолютная ошибка

- Mean Absolute Percentage Error (MAPE) — Средняя авбсолютная процентная ошибка

- Mean Absolute Deviation (MAD) — Среднее абсолютное отклонение

- Percent Mean Absolute Deviation (PMAD) — Процент среднего абсолютного отклонения

- Mean squared error (MSE) — Средняя квадратичная ошибка

- Mean squared prediction error (MSPE) — средняя квадратичная ошибка прогноза

- Root Mean squared error (RMSE) — Средняя квадратическая ошибка

- Forecast skill (SS) — Прогноз компетенций

- Average of Errors (E) — Среднее значение всех ошибок

источник

Для прогнозирования рыночных тенденций трейдеры используют разные методики. Одной из них является пресловутый фундаментальный анализ финансового рынка. Так ли он хорош в жизни? В каких ситуациях можно доверять фундаментальному, а в каких лучше обратиться к техническому анализу? Фундаментальный подход и основные правила и прогнозирования рынка. Оценка тенденций финансового изменения котировок.

Принимая решение стать трейдером, стоит внимательно изучить данную тему. Если Вы, вдохновившись успехом легендарных трейдеров, хотите повторить их путь, приготовьтесь к серьезному и долгому обучению. Ошибочно полагать, что предугадывать котировки и тенденции финансовых рынков легко. Отнюдь. Чтобы постичь эту науку иногда требуются годы! Годы тщательной подготовки, всестороннего анализа, освоения методик, знакомство со стратегиями и тактиками, отработка их на практике и многое другое. Будьте готовы посвятить все свое свободное время на освоение сложной, но очень интересной науки.

Представьте, что Вы снова оказались в школе. Прежде чем перейти к старшим классам, Вам необходимо освоить грамматику и простейший счет. Аналогично обстоят дела и с изучением финансовых рынков. Не искушенному читателю достаточно сложно разобраться во всем многообразии литературы и информации, которой наполнен Интернет. Чтобы не потеряться в мире котировок, начните с азов. Отличным стартом при изучении финансовых рынков станут пособия по общей экономике и книга “Форекс для чайников”. Они помогут Вам сориентироваться в сфере. Далее, от простого к сложному, переходите к изучение методов анализа финансовых рынков. Неплохим пособием случит труд автора Кияница. Чтобы уловить суть, рекомендуется ознакомиться с данной книгой. Изучите основы экономики и финансирования. Это глобальные знания, которые создадут отличный плацдарм для дальнейшего обучения фундаментальному и техническому анализу.

Фундаментальный анализ – это способ прогнозирования, основанный на ориентирование политико-финансовых показателях. Утро фундаменталиста начинается с просмотра экономических новостей. Новости бывают двух видов: ожидаемые и случайные.

Планируемые новости – это прогнозируемые события и цифры. Например, публикация макроэкономических показателей, индикаторов. Есть целые стратегии, основанные на новостях, которые помогают зарабатывать.

Неожиданные новости носят стихийный характер. Это могут быть как экономические, так и политические события. Люди и страны очень ярко реагируют на какие-либо внезапные события, что напрямую отражается на финансовых показателях рынка.

Так, чтобы спрогнозировать биржевую стоимость компании, следует проанализировать ее экономические и производственные показатели. Также метод включает изучение макроэкономических данных, отраслевых показателей, общую конъюктуру сферы и прочее. Существует множество факторов, влияющих на котировки и цены финансового “облака”.

В качестве примера можно привести:

- ВНП (внутренний национальный продукт).

- Торговый баланс и его состояние.

- Денежная масса, в том числе ее рост.

- Инфляция и инфляционные ожидания.

- Процентная ставка.

- Общая платежеспособность страны.

- Стабильность национальной валюты, валютный курс.

Посмотрите на каждый медвежий рынок, они всегда в основном происходят из-за роста в инфляции и роста в процентных ставках (Пол Тюдор Джонс)

Изучая данный вид анализа, обязательно обратите внимание на издание автора Колмыковой. Оно есть в открытом доступе и его можно скачать с любого интернет-ресурса.

Валютный курс – это стоимость денежной единицы страны. Этот показатель необходим для взаимного обмена валютами, экспорта и импорта, сравнения цен, переоценки счетов.

- Реальный в.к. – отношение стоимости товаров 2 государств, взятых в определенной валюте.

- Номинальный в.к. – курс, действующий в данный момент времени в данной страны.

Формирование курсов происходит ежедневно с учетом спроса и предложения.

Все фундаментальные факторы характерны и для рынка Forex. Особое внимание следует обратить на макроэкономические показатели и события происходящие в мире. Внимательно отслеживать тенденции и новости.

Прекрасным примером использования “фундаментала” является легендарная сделка Джорджа Сороса. Сыграв на понижение, трейдер удачно вошел в рынок и всего за 1 день заработал 2 000 000 $ на паре фунт/доллар.

Как ему это удалось? Он использовал знания и отслеживал тенденции, которые происходили тогда между Германией и Англией. В течение недели спекулянты анализировали ситуацию и в какой-то момент начали продавать фунты стерлингов. Правительство Англии не смогли удержать курс. Так произошел обвал фунта. В тот день многие трейдеры неплохо заработали. Но операции Д.Сороса оказались сложнее и доходней. Удача? Вовсе нет. Всего лишь стратегия фундаменталиста.

Финансовые рынки по своей сути не могут быть предсказуемыми. Поэтому нужно всегда иметь различные сценарии… Идея, что мы точно можем предсказать, что произойдет, противоречит моим взглядам на рынок (Джорж Сорос).

Таким образом, трейдеры, которые умеют анализировать и сопоставить факты, имеют отличные шансы научиться зарабатывать на изменениях курсов валют и стоимости акций. Освоив эти знания, приступайте к изучение технического, освоению графиков и тактик. Это не менее интересная сфера. Вы познакомитесь с “треугольниками”, окунетесь в мир “волн эллиота”, узнаете все тайны индикаторов.

источник

Фундаментальный анализ основывается на макроэкономических индикаторах и объективных экономических показателях. Цель фундаментального анализа, в применении к трейдингу, сводится к тому, чтобы определить недооцененность или переоцененность рассматриваемого финансового инструмента (будь то акции какой либо компании или валютная пара).

Если проведя всесторонний фундаментальный анализ финансового инструмента, трейдер приходит к выводу о том, что тот недооценен, он совершает его покупку (открывает по нему длинную позицию). Напротив, если проведенный анализ говорит о переоцененности финансового инструмента, трейдер открывает по нему короткую позицию.

То есть трейдер сравнивает текущую цену с т.н. справедливой ценой и совершает операцию в надежде получить доход от того, что текущая цена рано или поздно двинется в сторону справедливой цены. Здесь проявляется основное отличие фундаментального анализа от технического анализа. Ведь технический анализ основан на гипотезе эффективного рынка и потому считает, что в текущую цену уже заложено всё и потому именно она является справедливой.

Как и у технического анализа, у фундаментального анализа есть свои сторонники и противники. Противники фундаментального анализа утверждают, что невозможно учесть все факторы способные повлиять на цену, а потому точность анализа ничем не гарантирована. Сторонники же фундаментального анализа утверждают обратное и некоторые из них показывают воистину поразительные результаты на практике, например, всемирно известный американский инвестор Уоррен Баффет.

Тем не менее, несмотря на противоречия, многие трейдеры вполне успешно используют эти два вида анализа вместе. Причём один из них успешно дополняет второй. Так фундаментальный анализ позволяет получить видение рынка в достаточно длительной перспективе, а технический анализ даёт представление о сиюминутных его тенденциях. Фундаментальный анализ говорит трейдеру о том, куда будет двигаться цена в достаточно долгосрочном периоде времени, а технический анализ позволяет ему искать точки входа в позицию, что называется, с ювелирной точностью.

Ввиду определённых различий между валютным рынком и рынком фондовым, существуют и некоторые специфические различия в проведении фундаментального анализа для каждого из них. К слову, технический анализ, в этом плане, является гораздо более универсальным и его с одинаковым успехом, в примерно одном и том же виде можно применять как к валютному, так и к фондовому рынку.

Поэтому, мы с вами и будем рассматривать фундаментальный анализ для каждого из этих рынков в отдельности. А начнём мы с рынка фондового.

Все происходящие на финансовых рынках изменения имеют определённые причины и последствия. Фундаментальный анализ предполагает изучение влияния разного рода макроэкономических, геополитических и других факторов (так или иначе оказывающих влияние на рынок) в комплексе, с учётом всех взаимосвязей проистекающих между ними.

Помимо этого, анализируются статистические данные, текущая политическая ситуация, вероятность возникновения разного рода форс-мажорных ситуаций. Проводится оценка расстановки сил на рынке и выявление наиболее влиятельных его игроков. Благодаря этому появляется возможность, что называется, плыть по течению в соответствии с текущими тенденциями, главенствующими в исследуемом сегменте финансового рынка.

В ходе анализа применяются следующие основные методы исследования:

- Метод сравнения. Определяются наиболее значимые макроэкономические показатели, которые впоследствии сравниваются между собой для различных регионов, отраслей, компаний. Полученные результаты проецируются на курс исследуемого финансового инструмента (акций, облигаций, валютных пар и т. п.) для прогнозирования его дальнейшего движения;

- Метод индукции предполагает логическую цепочку от частного к общему. В данном случае множество различных показателей обобщаются, усредняются и сводятся к единому общему результату. Применяется, например, для определения вероятности продолжения (или разворота) действующего тренда;

- Метод дедукции — это цепочка умозаключений ведущая от общего к частностям. В отношении к анализу финансовых рынков, предполагает последовательность выводов ведущих от положения рынка в целом, к положению отдельных его составляющих;

- Метод группировки и обобщения предполагает объединение большого числа показателей в единый индекс (например в фондовый индекс), далее на основе динамики этого индекса строятся предположения о динамике отдельных его составляющих;

- Метод корреляции предполагает анализ активов в свете их взаимосвязи между собой (положительной или отрицательной корреляции). В качестве примера положительной корреляции можно привести зависимость курса канадского доллара от цен на нефть. А отрицательная корреляция наблюдается, например, в зависимости цен на золото от текущей стабильности в экономике (чем менее стабильна экономическая ситуация, тем выше цены на золото);

- Метод сезонности предполагает изучение влияния сезонных факторов (изменение погодных условий, сезонной занятости) на различные аспекты фондового рынка (например, цены на энергоносители).

Для того чтобы получить максимально объективную картину происходящего (насколько это вообще возможно), анализ фондового рынка необходимо проводить на трёх основных уровнях. Вот эти три кита на которых базируется вся аналитика фондового рынка:

- Анализ экономической ситуации на рынке в целом;

- Анализ отдельной отрасли;

- Анализ отдельной компании.

Многие ошибочно полагают, что для принятия решения о покупке акций достаточно обойтись лишь аналитикой на микроэкономическом уровне, и ограничиваются изучением финансовой отчётности компании-эмитента за последние несколько лет, полностью игнорируя при этом макроэкономические факторы. Однако, такой подход не совсем корректен и не даёт полной картины происходящего, а, следовательно, может привести к ошибочным решениям.

Иллюстрируя вышесказанное, давайте рассмотрим простой пример. Предположим, вы провели всесторонний анализ финансовой отчётности компании и пришли к выводу о том, что она вполне себе процветает, а её акции, к тому же, сильно недооценены. В общем, как говорится, надо брать! Но представьте себе, что при этом вы упустили из виду ряд макроэкономических факторов говорящих о начале затяжного периода рецессии (а то и кризиса) в экономике страны где ведёт свою деятельность рассматриваемая компания. А если такой спад в экономике будет сопровождаться ещё и другими факторами ведущими к ухудшению ситуации в той отрасли, к которой относится рассматриваемая компания? Ответ на вопрос о целесообразности покупки акций такой компании уже не так очевиден, наоборот, учтя все описанные выше моменты, вы, скорее всего, предпочтёте отказаться от такой инвестиции.

Ещё более очевиден тот факт, что принимать инвестиционные решения на основе одного лишь макроэкономического анализа, занятие, мягко говоря, непродуктивное. Согласитесь, довольно глупо инвестировать в бумаги компании только на основе того, что та отрасль деятельности, к которой она относится, находится на подъёме, а экономика страны переживает свой рассвет. Да, конечно, на данном фоне многие акции, а особенно акции компаний относящихся к рассматриваемой отрасли, будут расти. Однако, не проведя полноценного анализа финансового состояния компании, нельзя быть до конца уверенными в целесообразности инвестиций в неё (а вдруг она находится на грани банкротства?).

Итак, полноценный фундаментальный анализ фондового рынка предполагает всестороннее изучение как макроэкономических, так и микроэкономических факторов. О том, что эти факторы из себя представляют и как правильно их интерпретировать, мы с вами сейчас подробно и поговорим.

Как ни крути, а общее состояние экономики обязательно будет оказывать своё влияние на состояние рынка ценных бумаг. Если экономическая ситуация стабильна, то и фондовый рынок относительно спокоен и находится в фазе своего роста. В данном случае мы имеем ситуацию, в целом, благоприятную для инвестирования в него.

В те же периоды времени, когда мир сотрясает очередной экономический кризис, фондовый рынок обычно отвечает общим спадом. Развитие компаний притормаживается или останавливается вовсе, цены на их акции падают. В такие периоды обычно активизируются спекулянты пытающиеся заработать на продажах без покрытия. В эти периоды бывают такие моменты, когда спекулянты настолько расшатывают и без того неустойчивый рынок, что его деятельность попросту парализуется (останавливаются торги или вводится запрет на продажи без покрытия).

На данном этапе анализа оцениваются следующие макроэкономические показатели:

Уровень процентных ставок в стране. Если растёт ключевая ставка Центрального банка, растут и процентные ставки коммерческих банков (как по вкладам, так и по кредитам). А это, в свою очередь, означает уменьшение доступности кредитов для бизнеса и негативно сказывается на цене акций. Соответственно, снижение ключевой ставки оказывает благотворное влияние как на бизнес большинства национальных компаний, так и на курс их акций. В то же время повышение процентных ставок в стране благотворно сказывается на курсе национальной валюты (укрепляет его) и способствует притоку иностранных капиталов в страну (деньги выгодно размещать под возросший процент). Ну а снижение процентных ставок — отток иностранных капиталов.

Показатели инфляции выражаемые индексами потребительских цен (CPI) и производственных цен (PPI). В нормальных условиях, в странах с развитой экономикой, рост индексов CPI и PPI является одной из причин роста процентных ставок и, как следствие этого, повышения курса национальной валюты. В странах с развивающейся экономикой, рост вышеупомянутых индексов может стать предвестником неконтролируемого ускорения темпов инфляции и привести к обесцениванию национальной валюты.

Объёмы ВВП и ВНП и их динамика. Растут эти показатели — растут и темпы производства предприятий страны, что благотворно сказывается и на курсе их акций, и на экономике страны.

Динамика деловой активности выражается в виде индекса деловой активности PMI. Данный индекс отражает настроения высшего и среднего звена руководства компаний производственного сектора экономики. Рост данного показателя свидетельствует о том, что дела в текущем периоде (месяце, квартале или в году) идут определённо лучше периода прошлого. И наоборот, снижение индекса говорит об ухудшении дел относительно аналогичного прошлого периода. Этот показатель относится к разряду опережающих и тесно связан с цикличностью экономического развития (его динамика позволяет прогнозировать разворотные точки текущего экономического цикла).

Потребительский спрос. Здесь всё просто, рост спроса приводит к тому, что производство наращивает свои темпы для обеспечения адекватного предложения. А это, самым что ни на есть благоприятным образом, сказывается на экономической ситуации в стране.

Ситуация на рынке труда (уровни занятости и безработицы населения) также очень сильно влияет на состояние фондового рынка. Так рост уровня безработицы может привести к снижению потребительского спроса (народ теряет уверенность в завтрашнем дне и начинает сокращать расходы) и, как следствие, к падению уровня производства. Слишком низкий уровень безработицы в стране тоже ни есть хорошо, так как это может привести к дефициту рабочей силы, что, в свою очередь, опять повлечёт за собой спад производства и снижение темпов развития экономики. Оптимальное значение данного показателя находится где то в пределах 3-5%.

Кроме этого, следует обращать внимание на следующие моменты:

Цель данного этапа анализа состоит в том, чтобы определить уровень текущего состояния экономики, оценить насколько она стабильна или наоборот — расшатана и спрогнозировать дальнейшее развитие ситуации (например, если в данный момент наблюдается экономический кризис, то каковы прогнозы по выходу из него).

Это следующий этап комплексного фундаментального анализа фондового рынка, целью которого является выбор перспективных направлений для инвестирования. В ходе данного этапа, все отрасли можно условно подразделить на следующие категории:

- Растущие отрасли. Для них характерны опережающие темпы развития в сравнении с другими сегментами фондового рынка. Акции компаний принадлежащих к данным отраслям показывают уверенный рост курса;

- Затухающие отрасли. К таковым относятся те отрасли, продукция которых по каким либо причинам утратила свою актуальность. В них зачастую применяются морально устаревшие технологии, а акции компаний их представляющих неуклонно движутся вниз;

- Стабильные отрасли. Сюда можно отнести те компании, которые демонстрируют наибольшую устойчивость и мало зависят от состояния экономики в целом. Ярким примером таких компаний являются так называемые «голубые фишки», их акции, как правило, не демонстрируют рекордов роста курсовой стоимости, но и сильных просадок по ним тоже обычно не бывает;

- Цикличные отрасли. Здесь имеет место зависимость от текущей фазы экономического цикла (подъём или рецессия). К ним относится производство средств производства (извините за тавтологию) и товаров длительного пользования;

- Рисковые отрасли. Сюда можно отнести все те отрасли, инвестирование в которые связано с большой долей риска. Риск этот может быть обусловлен недостатком информации (связанным, например, с относительной новизной рассматриваемого сектора экономики).

Анализ отдельных отраслей экономики удобно проводить с использованием соответствующих биржевых индексов. Так, например, существует целая линейка индексов Nasdaq в отношении самых разных секторов американской экономики. Эти индексы строятся на выборке определённого числа ведущих компаний каждом из секторов и достаточно объективно отражают положение вещей в каждой рассматриваемой отрасли.

Индекс Nasdaq Financial-100 отражает динамику курса акций ста ведущих финансовых компаний США.

Индекс Nasdaq Industrial показывает динамику курса акций компаний промышленного сектора.

Индекс Nasdaq Bank отражает динамику акций американских банков.

Индекс Nasdaq Transportation показывает положение вещей в сфере пассажирских и грузоперевозок.

Индекс Nasdaq Computer позволяет судить о динамике курса крупнейших американских компьютерных компаний.

Индекс Nasdaq Biotechnology отражает курс акций компаний относящихся к сфере биотехнологий.

Индекс Nasdaq Insurance показывает динамику курса акций ведущих страховых компаний Америки.

Приведённые выше индексы отражают ситуацию в различных секторах экономики США. А для анализа секторов российского фондового рынка, можно использовать соответствующие индексы Московской биржи. Всю необходимую информацию по ним вы можете найти на официальном сайте Мосбиржи по адресу: https://www.moex.com/ru/indices

Московская биржа предлагает индексы основанные на акциях компаний принадлежащих к следующим отраслям деятельности:

- Нефти и газа;

- Электроэнергетики;

- Телекоммуникаций;

- Металлов и добычи;

- Банков и финансов;

- Потребительских товаров и торговли;

- Химического производства;

- Транспорта.

Каждый из этих индексов рассчитывается на основе цены акций ведущих компаний соответствующего сектора. Акции каких компаний в них входят, вы можете посмотреть в этой таблице (информация с официального сайта fs.moex.com):

| № | Код | Наименование | Сектор |

| 1 | ALRS | АК “АЛРОСА” (ПАО), ао | Металлы и добыча |

| 2 | AMEZ | ПАО “Ашинский метзавод”, ао | Металлы и добыча |

| 3 | BRZL | ПАО “Бурятзолото”, ао | Металлы и добыча |

| 4 | CHMF | ПАО “Северсталь”, ао | Металлы и добыча |

| 5 | CHMK | ПАО “ЧМК”, ао | Металлы и добыча |

| 6 | CHZN | ПАО “ЧЦЗ” | Металлы и добыча |

| 7 | GMKN | ПАО “ГМК “Норильский никель”, ао | Металлы и добыча |

| 8 | LNZL | ПАО “Лензолото”, ао | Металлы и добыча |

| 9 | LNZLP | ПАО “Лензолото”, ап | Металлы и добыча |

| 10 | MAGN | ПАО “ММК”, ао | Металлы и добыча |

| 11 | MTLR | ПАО “Мечел”, ао | Металлы и добыча |

| 12 | MTLRP | ПАО “Мечел”, ап | Металлы и добыча |

| 13 | NLMK | ПАО “НЛМК”, ао | Металлы и добыча |

| 14 | PLZL | ПАО “Полюс”, ао | Металлы и добыча |

| 15 | POLY | Полиметалл Интернэшнл плс, акции иностранного эмитента | Металлы и добыча |

| 16 | RASP | ПАО “Распадская”, ао | Металлы и добыча |

| 17 | ROLO | ПАО “Русолово”, ао | Металлы и добыча |

| 18 | RUAL | Юнайтед Компани РУСАЛ Плс, акции иностранного эмитента | Металлы и добыча |

| 19 | SELG | ПАО “Селигдар”, ао | Металлы и добыча |

| 20 | SELGP | ПАО “Селигдар”, ап | Металлы и добыча |

| 21 | UNKL | ПАО “Комбинат Южуралникель”, ао | Металлы и добыча |

| 22 | VSMO | ПАО “Корпорация ВСМПО-АВИСМА”, ао | Металлы и добыча |

| 23 | LSRG | ПАО “Группа ЛСР”, ао | Недвижимость |

| 24 | PIKK | ПАО “Группа Компаний ПИК”, ао | Недвижимость |

| 25 | WTCM | ПАО “ЦМТ”, ао | Недвижимость |

| 26 | WTCMP | ПАО “ЦМТ”, ап | Недвижимость |

| 27 | AGRO | РОС АГРО ПЛС, ДР иностранного эмитента на акции (эмитент ДР —The Bank of New York Mellon Corporation) | Потребительский сектор |

| 28 | APTK | ПАО “Аптечная сеть 36,6”, ао | Потребительский сектор |

| 29 | AQUA | ПАО “Русская Аквакультура”, ао | Потребительский сектор |

| 30 | AQUA | ПАО “Русская Аквакультура”, ао | Потребительский сектор |

| 31 | AVAZ | ПАО “АВТОВАЗ”, ао | Потребительский сектор |

| 32 | AVAZP | ПАО “АВТОВАЗ”, ап | Потребительский сектор |

| 33 | BELU | ПАО “Белуга Групп”, ао | Потребительский сектор |

| 34 | DIXY | ПАО “ДИКСИ Групп”, ао | Потребительский сектор |

| 35 | DSKY | ПАО “Детский мир”, ао | Потребительский сектор |

| 36 | FIVE | Икс 5 Ритейл Груп Н.В.и, ДР иностранного эмитента на акции (эмитент ДР — The Bank of New York Mellon Corporation) | Потребительский сектор |

| 37 | GCHE | ПАО “Группа Черкизово”, ао | Потребительский сектор |

| 38 | LNTA | Лента Лтд., ДР иностранного эмитента на акции (эмитент ДР — Deutsche Bank Luxembourg S.A.) | Потребительский сектор |

| 39 | MGNT | ПАО “Магнит”, ао | Потребительский сектор |

| 40 | MVID | ПАО “М.видео”, ао | Потребительский сектор |

| 41 | OBUV | ПАО “ОР”, ао | Потребительский сектор |

| 42 | OTCP | ПАО “Отисифарм” | Потребительский сектор |

| 43 | PRTK | ПАО “ПРОТЕК”, ао | Потребительский сектор |

| 44 | RBCM | ПАО “РБК”, ао | Потребительский сектор |

| 45 | SVAV | ПАО “СОЛЛЕРС”, ао | Потребительский сектор |

| 46 | YNDX | Яндекс Н.В., акции иностранного эмитента | Потребительский сектор |

| 47 | GAZA | ПАО “ГАЗ”, ао | Промышленность |

| 48 | GAZAP | ПАО “ГАЗ”, ап | Промышленность |

| 49 | KMAZ | ПАО “КАМАЗ”, ао | Промышленность |

| 50 | MSTT | ПАО “МОСТОТРЕСТ”, ао | Промышленность |

| 51 | UNAC | ПАО “ОАК”, ао | Промышленность |

| 52 | UWGN | ПАО “НПК ОВК”, ао | Промышленность |

| 53 | CNTLP | ПАО “Центральный телеграф”, ап | Телекоммуникации |

| 54 | MFON | ПАО “МегаФон”, ао | Телекоммуникации |

| 55 | MGTSP | ПАО МГТС, ап | Телекоммуникации |

| 56 | MTSS | ПАО “МТС”, ао | Телекоммуникации |

| 57 | RTKM | ПАО “Ростелеком”, ао | Телекоммуникации |

| 58 | RTKMP | ПАО “Ростелеком”, ап | Телекоммуникации |

| 59 | TTLK | ПАО “Таттелеком”, ао | Телекоммуникации |

| 60 | AFLT | ПАО “Аэрофлот”, ао | Транспорт |

| 61 | FESH | ПАО “ДВМП”, ао | Транспорт |

| 62 | NKHP | ПАО “НКХП”, ао | Транспорт |

| 63 | NMTP | ПАО “НМТП”, ао | Транспорт |

| 64 | TRCN | ПАО “ТрансКонтейнер”, ао | Транспорт |

| 65 | BSPB | ПАО “Банк “Санкт-Петербург”, ао | Финансы |

| 66 | CBOM | ПАО “МОСКОВСКИЙ КРЕДИТНЫЙ БАНК”, ао | Финансы |

| 67 | FTRE | ПАО “ФГ БУДУЩЕЕ”, ао | Финансы |

| 68 | MOEX | ПАО Московская Биржа, ао | Финансы |

| 69 | OFCB | ПАО Банк “ФК Открытие” | Финансы |

| 70 | PSBR | ПАО “Промсвязьбанк”, ао | Финансы |

| 71 | QIWI | КИВИ ПиЭлСи, ДР иностранного эмитента на акции (эмитент ДР — The Bank of New York Mellon Corporation) | Финансы |

| 72 | RGSS | ПАО СК “Росгосстрах”, ао | Финансы |

| 73 | SBER | ПАО Сбербанк, ао | Финансы |

| 74 | SBERP | ПАО Сбербанк, ап | Финансы |

| 75 | SFIN | ПАО “САФМАР Финансовые инвестиции”, ао | Финансы |

| 76 | VTBR | Банк ВТБ (ПАО), ао | Финансы |

| 77 | OPIN | ПАО “ИНГРАД”, ао | Финансы |

| 78 | VZRZ | Банк “Возрождение” (ПАО), ао | Финансы |

| 79 | AKRN | ПАО “Акрон”, ао | Химия и нефтехимия |

| 80 | HIMCP | ПАО “Химпром”, ап | Химия и нефтехимия |

| 81 | KZOS | ПАО “Казаньоргсинтез”, ао | Химия и нефтехимия |

| 82 | KZOSP | ПАО “Казаньоргсинтез”, ап | Химия и нефтехимия |

| 83 | NKNCP | ПАО “Нижнекамскнефтехим”, ап | Химия и нефтехимия |

| 84 | PHOR | ПАО “ФосАгро”, ао | Химия и нефтехимия |

| 85 | URKA | ПАО “Уралкалий”, ао | Химия и нефтехимия |

| 86 | AFKS | ПАО АФК “Система”, ао | Холдинги |

| 87 | ENPL | En+ Group plc, ДР иностранного эмитента на акции (эмитент ДР — Citibank, N.A.) | Холдинги |

| 88 | DVEC | ПАО “ДЭК”, ао | Электроэнергетика |

| 89 | DVEC | ПАО “ДЭК”, ао | Электроэнергетика |

| 90 | ENRU | ПАО “Энел Россия”, ао | Электроэнергетика |

| 91 | FEES | ПАО “ФСК ЕЭС”, ао | Электроэнергетика |

| 92 | HYDR | ПАО “РусГидро”, ао | Электроэнергетика |

| 93 | IRAO | ПАО “Интер РАО”, ао | Электроэнергетика |

| 94 | IRGZ | ПАО “Иркутскэнерго”, ао | Электроэнергетика |

| 95 | KGKC | ПАО “КГК”, ао | Электроэнергетика |

| 96 | LSNG | ПАО “Ленэнерго”, ао | Электроэнергетика |

| 97 | LSNGP | ПАО “Ленэнерго”, ап | Электроэнергетика |

| 98 | MRKC | ПАО “МРСК Центра”, ао | Электроэнергетика |

| 99 | MRKP | ПАО “МРСК Центра и Приволжья”, ао | Электроэнергетика |

| 100 | MRKS | ПАО “МРСК Сибири”, ао | Электроэнергетика |

| 101 | MRKU | ОАО “МРСК Урала”, ао | Электроэнергетика |

| 102 | MRKV | ПАО “МРСК Волги”, ао | Электроэнергетика |

| 103 | MRKY | ПАО “МРСК Юга”, ао | Электроэнергетика |

| 104 | MRKZ | ПАО “МРСК Северо-Запада”, ао | Электроэнергетика |

| 105 | MSNG | ПАО “Мосэнерго”, ао | Электроэнергетика |

| 106 | MSRS | ПАО “МОЭСК”, ао | Электроэнергетика |

| 107 | OGKB | ПАО “ОГК-2”, ао | Электроэнергетика |

| 108 | RSTI | ПАО “Россети”, ао | Электроэнергетика |

| 109 | RSTIP | ПАО “Россети”, ап | Электроэнергетика |

| 110 | TGKA | ПАО “ТГК-1”, ао | Электроэнергетика |

| 111 | TGKB | ПАО “ТГК-2”, ао | Электроэнергетика |

| 112 | TGKD | ПАО “Квадра”, ао | Электроэнергетика |

| 113 | TGKN | ПАО “ТГК-14”, ао | Электроэнергетика |

| 114 | TNSE | ПАО ГК “ТНС энерго”, ао | Электроэнергетика |

| 115 | UPRO | ПАО “Юнипро”, ао | Электроэнергетика |

| 116 | BANEP | ПАО АНК “Башнефть”, ап | Энергоресурсы (Нефть и газ) |

| 117 | GAZP | ПАО “Газпром”, ао | Энергоресурсы (Нефть и газ) |

| 118 | KBTK | ПАО “КТК”, ао | Энергоресурсы (Нефть и газ) |

| 119 | KRKNP | ПАО “Саратовский НПЗ”, ап | Энергоресурсы (Нефть и газ) |

| 120 | LKOH | ПАО “ЛУКОЙЛ”, ао | Энергоресурсы (Нефть и газ) |

| 121 | MFGSP | ОАО “СН-МНГ”, ап | Энергоресурсы (Нефть и газ) |

| 122 | NVTK | ПАО “НОВАТЭК”, ао | Энергоресурсы (Нефть и газ) |

| 123 | RNFT | ПАО НК “РуссНефть”, ао | Энергоресурсы (Нефть и газ) |

| 124 | ROSN | ПАО “НК “Роснефть”, ао | Энергоресурсы (Нефть и газ) |

| 125 | SNGS | ОАО “Сургутнефтегаз”, ао | Энергоресурсы (Нефть и газ) |

| 126 | SNGSP | ОАО “Сургутнефтегаз”, ап | Энергоресурсы (Нефть и газ) |

| 127 | TATN | ПАО “Татнефть” им. В.Д. Шашина, ао | Энергоресурсы (Нефть и газ) |

| 128 | TATNP | ПАО “Татнефть” им. В.Д. Шашина, ап | Энергоресурсы (Нефть и газ) |

| 129 | TRMK | ПАО “ТМК”, ао | Энергоресурсы (Нефть и газ) |

| 130 | TRNFP | ПАО “Транснефть”, ап | Энергоресурсы (Нефть и газ) |

Проанализировав состояние фондового рынка и оценив ситуацию в отдельных его секторах (отраслях), можно, наконец, перейти к анализу отдельных компаний и выбору акций подходящих для инвестирования. То есть, с уровня макроэкономики мы постепенно перешли на уровень микроэкономики. Данный этап анализа, пожалуй наиболее сложный и трудоёмкий из всех.

Здесь необходимо использовать всю имеющуюся информацию о компании-эмитенте. Закон обязывает все акционерные общества открытого типа обнародовать свою отчётность, поэтому большую часть всех необходимых исходных данных вы сможете найти на официальных сайтах анализируемых компаний.

Анализ финансовой отчётности это тема отдельной статьи и я подробно описал его основы и алгоритм проведения здесь: «Анализ бухгалтерского баланса компании эмитента акций». Обязательно ознакомьтесь с этой довольно простой методикой, позволяющей достаточно быстро оценить текущее положение дел в рассматриваемой компании, на основании данных её официальной отчётности. Там приведено много примеров, показано где брать исходные данные и как их правильно интерпретировать. В общем изучайте!

Кроме этого, необходимо обратить внимание на такие источники информации, как:

- Рейтинги от проверенных независимых агентств;

- Рекомендации аналитиков.

И обязательно выяснить такие моменты как:

- Не замешана ли исследуемая компания в каких-либо судебных разбирательствах или тяжбах, которые могут негативно сказаться на её репутации и, как следствие, на стоимости её акций;

- Какой процент акций находится в руках у её высшего руководства. Чем больше эта доля, тем выше заинтересованность топ-менеджеров в дальнейшем успешном развитии компании;

- Не намечается ли в ближайшем времени смена управляющего. А если намечается, то чем это вызвано и к каким результатам может привести;

- Наличие государственного заказа или вероятность его получения. Получение компанией такого рода заказа, обычно всегда приводит к росту её акций;

- Не намечается ли выпуск компанией нового типа продукции и каковы перспективы этой продукции на рынке. Обычно это всегда позитивный момент, благоприятно сказывающийся на цене акций;

- Нет ли информации о возможном слиянии или поглощении. Поглощаемая компания может вырасти в цене за счёт тех инвестиций, которые будут осуществлены компанией поглощающей. Здесь важно понять ту цель, которую преследует данное поглощение. Ведь одно дело, это когда оно осуществляется с целью расширения и усовершенствования технологической цепочки производства (например, крупный холдинг по производству хлебобулочных изделий приобретает контрольный пакет акций мелькомбината). И совсем другое дело, когда поглощение проводится с банальной целью — устранить конкурента;

- Динамика дивидендных выплат по обыкновенным акциям компании. Дивиденды — это, конечно, хорошо. Однако, слишком большой размер дивидендных выплат может говорить о том, что большая часть прибыли идёт именно на них, а на развитие и модернизацию производства остаётся лишь малая её толика;

- Не намечается ли новый выпуск акций. Новая эмиссия акций означает приток свежих инвестиций, что, несомненно, положительным образом должно сказаться на развитии бизнеса (и на стоимости его акций).

Проведя полный анализ по вышеприведённому алгоритму, трейдер сможет принять взвешенное, основанное на фактах, решение о покупке того или иного актива (акций, облигаций) на фондовом рынке.

Валютный рынок, в силу своей специфики, требует несколько иного подхода к проведению его фундаментального анализа. Хотя в целом, принципы анализа остаются всё теми же, за исключением того, что не рассматриваются экономические факторы на уровне отраслей и отдельных субъектов экономики (микроэкономические факторы). В данном случае превалирующее влияние будут оказывать именно макроэкономические факторы отражающие состояние экономики в масштабах целой страны.

Кроме этого, в силу того, что валюты на FOREX котируются не сами по себе, а в виде валютных пар, требуется анализировать экономику каждой страны эмитента валюты составляющей рассматриваемую пару. Как известно, все валютные пары, торгуемые на Форекс, так или иначе завязаны на американский доллар. Доллар может выступать в следующих ролях:

- В качестве базовой валюты (например: USD/JPY);

- В качестве котируемой валюты (например: EUR/USD);

- Косвенным образом — в составе валютных пар образующих кросс-курс. Допустим, когда речь идёт о такой паре как EUR/CAD, то следует иметь ввиду, что её курс образуется из курсов двух пар включающих в себя доллар США: EUR/USD и CAD/USD.

Поэтому, помимо анализа экономики тех стран валюты которых составляют рассматриваемую пару, следует ещё учитывать и макроэкономические показатели экономики США.

В целом, проведение фундаментального анализа валютного рынка сводится к исследованию всей совокупности данных (экономических и политических) могущих оказать влияние на курсы национальных валют. Это делается для того, чтобы в итоге определить какая из двух валют составляющих анализируемую пару окажется сильнее в кратко-, средне- и в долгосрочной перспективе. А уже на основании этого делается вывод о том, куда сдвинется её курс. Например, если вследствие анализа проведённого для пары GBP/JPY выяснится, что банк Японии намерен снизить ключевую процентную ставку, а в Великобритании данный показатель останется неизменным, то, очевидно, следует ожидать укрепление британского фунта относительно йены и, как следствие этого — рост пары GBP/JPY.

Ну а теперь давайте рассмотрим те самые факторы, которые так или иначе могут оказать влияние на состояние экономики страны и на курс её национальной валюты. В общем случае при проведении фундаментального анализа рынка Форекс учитываются:

- Политические факторы;

- Экономические факторы.

Чем стабильнее политическая обстановка в стране, тем устойчивее её экономика и тем крепче валюта. Поэтому любые факторы дестабилизирующие текущую политическую ситуацию, в той или иной степени ослабляют и курс национальной валюты страны. Наиболее радикальными из них можно назвать такие, например, как смена существующего режима или наличие внутренних вооружённых конфликтов.

Однако, в большинстве случаев речь идёт о гораздо менее радикальных политических факторах, таких, например, как:

- Президентские или парламентские выборы;

- Текущие новости политического характера;

- Смена позиций крупных политических деятелей по тому или иному вопросу;

- Высказывания лидеров государств**. По большей части те из них, которые являются необдуманными.

В общем случае влияние политических факторов на текущие курсы национальных валют относительно мала (если, конечно, речь не идёт о самых радикальных из них) по сравнению со следующей категорией — факторами экономическими.

** Яркий тому пример — твиттер президента США Дональда Трампа. Многие трейдеры уже всерьёз задумываются над созданием торговых стратегий основанных на твитах нынешнего американского лидера.

В данном случае речь идёт об анализе экономической ситуации на уровне отдельно взятых стран. Рассматриваются и анализируются все те факторы, о которых мы с вами уже говорили в разделе «Анализ экономической ситуации на рынке в целом». Коротко перечислим основные из них снова:

- Значение ключевой ставки ЦБ и, соответственно, величина процентных ставок по вкладам и кредитам внутри страны. Чем это значение выше, тем, как правило, выше и курс национальной валюты;

- Уровень инфляции в стране также самым непосредственным образом влияет на курс национальной валюты. Чем выше инфляция, тем больше обесцениваются деньги в стране;

- Положительная динамика ВВП и ВНП говорит о росте благосостояния страны, что, само собой, укрепляет её валюту;

- Динамика показателей потребительского спроса в стране также может служить индикатором состояния национальной валюты. Увеличение потребительского спроса ведёт к увеличению объёмов продаж, а это, в свою очередь, требует увеличения объёмов производства. Всё это благотворным образом действует на состояние экономики в стране и укрепляет её валюту;

- Динамика показателей безработицы населения косвенным образом говорит о темпах спада (или наращивания) производства. Рост безработицы свидетельствует о снижении производства, что негативно отражается на экономике и на курсе национальной валюты.

В оценке экономических факторов трейдеру здорово помогает, так называемый, экономический календарь. В таком календаре отображается информация обо всех планируемых к публикации новостях экономического характера (публикуются все перечисленные выше факторы, а вместе с ними и многие другие). Кроме этого, все новости разделяются по уровню важности и по странам к которым они имеют непосредственное отношение.

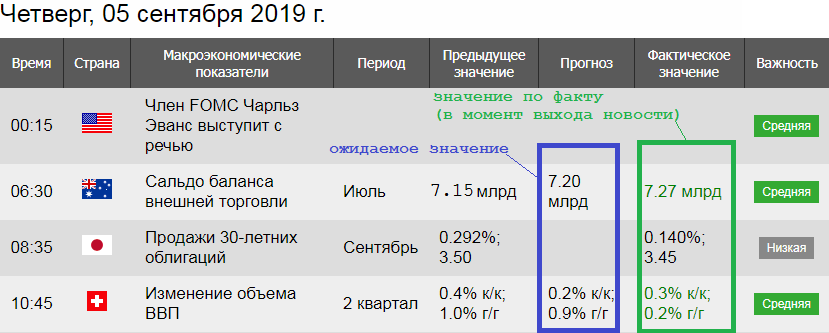

Для каждого параметра публикуемого в экономическом календаре существует определённое ожидаемое значение. Например, на рисунке ниже вы видите фрагмент из экономического календаря за 5 сентября 2019 года. В нём, в графе «Прогноз» указывается то значение ожидаемого к публикации параметра, которое ждут от него большинство участников рынка. Затем, в указанное время, происходит публикация фактического значения параметра.

В зависимости от того насколько и в какую сторону фактическое значение отличается от ожидаемого, можно судить о последующей реакции рынка на выход соответствующей новости. Например, на том же рисунке вы можете видеть, что значение сальдо торгового баланса Австралии по факту превзошло то, которое ожидали от него большинство участников рынка (7.27 млрд. против 7.20 млрд.). А кроме этого, его текущее значение превышает предыдущее (7.27 млрд. против 7.15 млрд.). Это может служить основанием для определённого укрепления австралийского доллара и роста курса таких валютных пар, как AUD/USD, AUD/NZD, AUD/CAD (особенно при том условии, что в отношении второй валюты составляющей пару будет опубликована какая-либо новость негативного характера).

Найти такой экономический календарь не проблема, например пройдите вот по этой ссылке. Вообще он есть на сайте любого уважающего себя форекс-дилера. Однако не следует полностью полагаться на результаты анализа новостей, ведь по факту, на текущий рыночный валютный курс одновременно влияют тысячи разного рода причин которые, при всём желании, попросту невозможно проанализировать со всех возможных аспектов (для этого не хватит ни времени, ни ресурсов).

Влияние экономических новостей может выражаться как в кратковременном увеличении волатильности курса с последующим его возвратом к прежним значениям, так и к более долгосрочным и более значительным изменениям валютных курсов. Заранее оценить то влияние, которое новость окажет на рынок можно лишь приблизительно с помощью той оценки важности, которая присваивается ей в экономическом календаре. Но, я повторюсь, здесь нет никаких гарантий и в итоге даже самая значительная новость может не оказать никакого существенного влияния, а какая нибудь незначительная новостюлька может привести к целому каскаду событий приводящих к развороту сложившейся ценовой тенденции.

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

источник

Фундаментальный анализ – сбор и анализ сведений влияющих на стоимость актива. Макроэкономические показатели государств влияющие на состояние рынка:

- инфляционные ожидания и сам уровень инфляции;

- банковская процентная ставка;

- динамика роста денежной массы на собственном рынке;

- доверие к данной валюте мирового финансового рынка;

- платёжеспособность страны

Провести фундаментальный анализ по конкретному инструменту нелегко. В различных условиях одни и те же макроэкономические показатели имеют разное влияние на прогноз.

Лишь общий анализ финансово-политической деятельности государства и экономической обстановки может оказать существенную помощь в трейдинге. Если сравнить технический анализ с фундаментальным, то первый даёт возможность прогнозирования на коротком временном интервале, а второй позволяет строить долговременный прогноз на предстоящие недели и месяцы.

Метод сравнения заключается в том, что для долгосрочного прогноза необходимо не просто знать те или иные ключевые показатели, влияющие на стоимость актива, но и уметь сравнивать их в различных государствах. Только сопоставив аналогичные показатели и их динамику, можно делать вывод о направлении движения цены. Из общего числа макроэкономических показателей всегда можно выделить универсальные, при помощи которых можно делать анализ динамики практически в любой стране. Чаще всего в качестве этих показателей используются ВВП и процентная ставка. Сопоставив их, можно строить прогноз на курс национальных валют, стоимость энергоносителей, металлов и сырья.

На многие движения рынка валют влияют сезонные факторы. Это курс акций сельскохозяйственных корпораций, цены на продукты, на энергоносители в зависимости от времени года и многое другое. Колебания этих активов неизбежно вызывают изменение курса самой национальной валюты.

Ничуть не меньшую эффективность имеет и методы дедукции и индукции. Индукция – это собирание воедино большого числа факторов, их обобществление. Дедукция – это оценка реальной ситуации, умение объяснить и отыскать причинно-следственную связь происходящих событий.

Не менее интересен и метод корреляции. На курс валюты влияют разные показатели, включая объём производства, инфляцию, уровень безработицы, и не учитывать это в фундаментальном анализе нельзя.

Группировка и обобщение также полезны в прогнозировании валютных курсов. При помощи этого метода делается разбивка валют на отдельные блоки и расчёт индексов в каждом из них.

Последовательность проведения анализа по торгуемой валютной паре можно избирать самому, но существуют и типовые, поэтапные наработки подхода к этому виду деятельности. В большинстве случаев последовательность этапов аналитической работы выглядит так:

- Анализ мировых валютных рынков, наличие кризисов и войн, которые затрагивают интересы крупных держав.

- Оценка стабильности политической и экономической ситуации государства, чья национальная валюта анализируется.

- Учёт на средне- и краткосрочных периодах курса валюты важнейших статистических показателей экономики.

При любой новости курс зависимой валютной пары обычно взлетает вверх или падает. И на этом движении, даже если причиной будет война или кризис, тоже можно зарабатывать. Нужно только постоянно стремиться быть в курсе многих событий, уметь на них реагировать.

Считается, что при плохих новостях цены падают, а при хороших – поднимаются. Самая первая, стремительная реакция при выходе новости – это обычно результат расшатывания рынка трейдерами. И они далеко не всегда знают предстоящее направление цены. А вот уже потом, более постоянно и длительно цена отрабатывает тренд, который задаётся вышедшей новостью.

Компанию Apple неожиданно покидает много служащих, они устраиваются работать в конкурирующие фирмы – Facebook и Google. Эти события активно обсуждаются в выпусках новостей. Как результат, ценные бумаги – акции Apple начинают падать в цене, а Facebook и Google – возрастать. Те, кто использовал фундаментальный анализ и своевременно использовал эту новость, получили возможность значительного увеличения своей прибыли.

Наиболее полезные книги по фундаментальному анализу валютного, фондового рынка и рынка ценных бумаг.

- А.Кияница”Фундаментальный анализ финансовых рынков”;

- А.Иванов “Финанасовые инвестиции на рынке ценных бумаг”;

- К.Царихин “Фундаментальный анализ”

источник