Анализ чувствительности – позволяет оценить, насколько сильно изменится эффективность планируемого мероприятия при изменении условий его реализации или одного из исходных параметров. Чем сильнее эта зависимость, тем выше риск реализации планируемого мероприятия.

Анализ чувствительности может использоваться для:

· выявления факторов наиболее влияющих на результаты реализации планируемого мероприятия (изменение дохода в зависимости от изменения цен на продукцию, сырье, объема выпуска и пр.).

· сравнительного анализа проектов при решении вопроса о включении их в план. Для каждого проекта определяется чувствительность к изменению различных факторов: цен, объема продаж, процентных ставок по кредиту. Предпочтение отдается наименее чувствительному критерию.

Проверка устойчивости. По форме данный метод похож на анализ чувствительности. Его главная цель – предвидеть ход развития событий в процессе реализации плана, который могут произойти во внешнем окружении и внутренней среде предприятия. Суть метода – разработка сценариев развития событий в базовом и наиболее опасных вариантах реализации плана. Определяются доходы, потери, показатели эффективности.

Достоинством данного метода является то, что он позволяет оценить одновременное влияние нескольких параметров на конечные результаты.

Предельный анализ. Данный метод позволяет контролировать и устанавливать прибыльное соотношение издержек и доходов предприятия. Если прибыль – цель предприятия, то предельный анализ – важный метод ее достижения. Предельный анализ в планировании может быть использован для установления цен на продукцию, объемов продаж и др. Одним из вариантов предельного анализа является точка безубыточности.

Норма прибыли на вложенный капитал – важнейший инструмент планирования. В основе этого метода лежит расчет, показывающий связь между доходами предприятия и его капиталом. С его помощью определяется целесообразность капитальных вложений, планируются затраты, производится оценка эффективности прошлых плановых решений.

К основным преимуществам данного метода следует отнести его простоту, соответствие главной цели деятельности предприятия, а также то, что он не связан с объемом продаж.

Дисконтирование – метод приведения будущих расходов к исходному моменту времени (моменту осуществления капиталовложений). Учитывает изменение стоимости денежных доходов и затрат в течение периода реализации планируемого мероприятия. Приведение доходов будущих лет к моменту осуществления капиталовложений осуществляется по следующей формуле:

где Дn – приведенный доход, руб.;

Дг – ежегодный доход от капитальных вложений, рассчитанный на момент их осуществления, руб.;

r – коэффициент дисконтирования;

t – порядковый номер года приведения.

Технология организации планирования в общем виде предполагает выделение нескольких этапов.

Не нашли то, что искали? Воспользуйтесь поиском:

Лучшие изречения: Для студентов недели бывают четные, нечетные и зачетные. 9465 —

193.124.117.139 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

источник

Среднегодовые поступления, в процентном выражении, в результате использования капитала.

С помощью НПК определяется целесообразность вложений, сделанных в различные проекты. Кроме того этот показатель определяет прибыльность предыдущих решений и является одним из основных расчетных показателей эффективности управления всем предприятием и его отдельными структурами. К главным факторам, способствующим росту НПК, относятся:

- увеличение прибавочной стоимости;

- оптимизация расходов;

- повышение скорости оборота капитала;

- экономия финансов, направляемых на организацию производственного процесса;

- изменение стоимости энергоресурсов и сырья.

Описанные факторы по-разному воздействуют на норму прибыли. Так как отдельные отрасли производства имеют неодинаковые темпы накопления.

В области инвестиций норма прибыли на капитал дает возможность анализировать эффективность вложений, расчет производится с использованием:

- Размера изначально внесенного капитала, состоящего из финансовых трат на закупку и монтирование оборудования, а также расходов на рост оборотного капитала, используемого для проведения запланированных мероприятий.

- Величины среднего размера вложенных средств в пределах всего времени действия инвестиционного мероприятия. При этом обязательно принимается во внимание уменьшение капвложений в основные производственные средства вплоть до их остаточной стоимости.

Итак, для вычисления НПК применяется одна из двух формул:

- Нпк — норма прибыли на капитал, %;

- ∑Д — общая годовая сумма прибыли предприятия за полный временной интервал функционирования инвестируемого мероприятия, тыс. рублей;

- Т — временной интервал функционирования инвестируемого мероприятия, год;

- И — величина износа основных производственных средств из начальных капвложений за все время применения проектного решения, тыс. руб.;

- Кост — остаточная стоимость капвложений, тыс. рублей;

- К — первоначальный финансовый капитал, внесенный для внедрения разработанного мероприятия, тыс. рублей.

На практике формулы применяются для обоснования различных инвестиционных проектов. Но перед окончательным принятием решения о необходимости их внедрения требуется сгруппировать капвложения по их направленности, т. к. именно эта характеристика обуславливает отличие друг от друга предполагаемых норм прибыли на вложенный финансовый капитал.

Капиталовложения по целевому назначению делятся на следующие категории или классы:

- вынужденные расходы;

- поддержка имеющегося положения на рынке;

- обновление основных фондов;

- снижение производственных издержек;

- увеличение производства товара и расширение производственных мощностей.

К первому классу относятся вложения, необходимые для охраны окружающего пространства, повышения производственной безопасности и пр. Их наличие продиктовано интересами общества, и они могут быть как добровольными, так и обязательными.

Ко второму — относятся инвестиционные мероприятия, направленные на поддержку имеющихся позиций и освоение новых рынков. Это траты на обучение сотрудников, рекламу и пр. НПК здесь составляет 6%.

К третьему — относятся вложения, используемые для гарантирования непрерывности производственных процессов, качественного улучшения технической оснастки и пр. НПК — до 12%.

Четвертая позиция капвложений предназначена для повышения производительности труда, уменьшения затрат, повышения рентабельности. НПК — от 15%.

Пятая позиция — это увеличение прибыли и объемов производимого продукта. Норма прибыли — до 20%.

Шестой класс подразумевает инвестирование в ценные бумаги и в создание совершенно новых продуктов. Довольно высокие риски таких вложений увеличивают НПК до 25%.

источник

Отправляясь в изучении производственных отношений от товара и его стоимости, он подходит к решению сложнейших вопросов простого и расширенного воспроизводства. Построив первую, по сути дела, математическую модель, первое уравнение х товара А = у товара В, он строит систему уравнения и неравенств, представляющих собой математические модели простого и расширенного воспроизводства. Далее он строит математическую модель нормы прибыли. Выяснив теоретико-экономическую сущность этой категории, производит ее математический анализ. Норма прибыли является функцией многих переменных, и если мы желаем узнать, как влияют эти переменные на норму прибыли, мы должны по порядку исследовать обособленное влияние каждой из них независимо от того, допустимо ли экономически такое изолированное влияние по отношению к одному и тому же капиталу или же нет. [c.38]

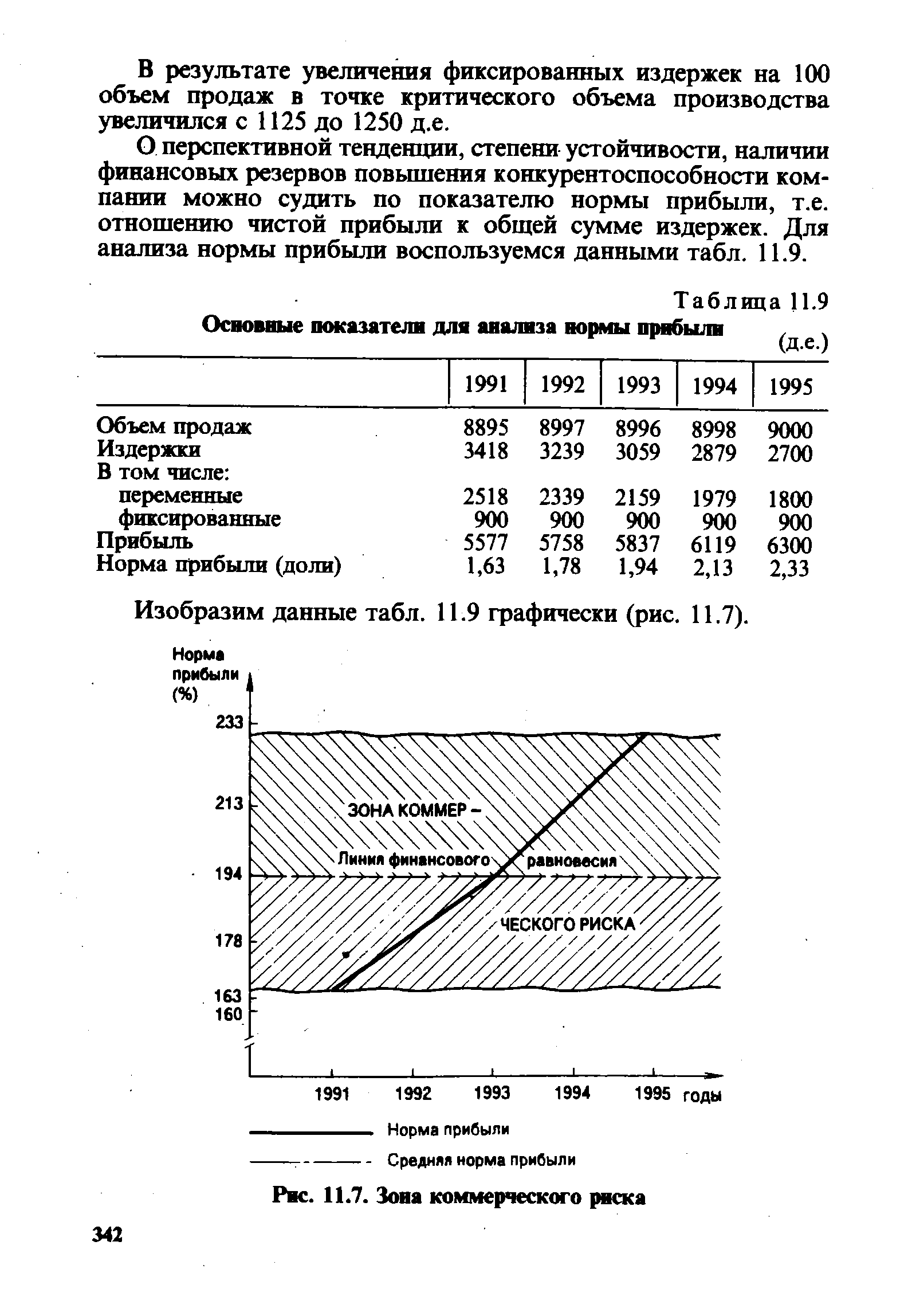

О перспективной тенденции, степени устойчивости, наличии финансовых резервов повышения конкурентоспособности компании можно судить по показателю нормы прибыли, т.е. отношению чистой прибыли к общей сумме издержек. Для анализа нормы прибыли воспользуемся данными табл. 11.9. [c.342]

| Таблица 11.9 Основные показатели для анализа нормы прибыли ( , |  |

Большие возможности привлечь новые инвестиции благодаря повышенной отдаче капитала при норме прибыли, превышающей средний уровень, и получить сверхприбыль в текущем периоде далеко не всегда могут оправдываться в перспективе без своевременного изменения финансовой политики по отношению к цене, себестоимости, объемам производства, реализации и инвестиций, проводимой на основе анализа нормы прибыли. Ибо по мере насыщения рынка, появления конкурентов недальновидное использование финансового эффекта может привести к снижению конкурентоспособности фирмы, а затем к возникновению трудностей со сбытом товаров и в конечном итоге к кризису перепроизводства. Поэтому в каждом отдельном случае нужно своевременно и правильно выбрать соответствующий вид анализа и тщательно его провести. [c.345]

Исходные данные для анализа нормы прибыли [c.616]

С учетом высказанных соображений следует признать, что норма прибыли на капитал является важным инструментом контроля за эффективностью инвестиций. Метод оценки инвестиций без применения дисконтирования, дополненный исследованием по классам инвестиций, учетом цели инвестиционного проекта и сравнительным анализом нормы прибыли на капитал, предусмотренной в инвестиционном проекте с уровнем, достигнутым в целом по предприятию, находит широкое применение в западноевропейских странах. Это свидетельствует о целесообразности его применения и в России. [c.74]

Декомпозиционный анализ нормы прибыли на собственный капитал [c.542]

На основе анализа нормы прибыли возможна выработка стратегии конкуренции в рыночной системе планирования (см. п. 8 гл. 3). Достижение достаточно высокого значения этого показателя свидетельствует о наличии финансовых резервов, связанных с возможностями снижения цены при одновременном увеличении объема продаж либо увеличения качества товаров (услуг) без повышения цен в ц лях усиления конкурентоспособности, осуществления инноваций, принятия других стратегических решений с целью минимизации коммерческого риска, повышения финансовой устойчивости компании. [c.19]

Такие центры могут также функционировать на базе существующих отделов статистики, в которых можно получить, например, обобщенную информацию для анализа коммерческого риска о средней норме прибыли среди конкурентов на данном рынке или по отрасли для проведения анализа нормы прибыли на предприятии (см. п. 8 гл. 3). При этом важно отметить, что данные о норме прибыли отдельных фирм могут оставаться неизвестными для пользователе » информационными услугами подобных отделов. Этим обеспечивается передача аналитической информации при сохранении коммерческой тайны, о нераспространении которой такие центры могут заключать договор с контрагентами, занимаясь производством и реализацией информационных услуг. [c.23]

В связи с этим в завершение настоящей книги разработана современная методика анализа нормы прибыли, основанная на том, что уровень нормы прибыли выше среднего не является гарантией оптимальности работы компании, а свидетельствует о возможности использования этого резерва для инновации за счет снижения нормы прибыли до средней величины. Эта мера обеспечит больше гарантий перспективной минимизации риска, повышению устойчивости и конкурентоспособности компании. Главным действующим лицом при выработке финансовой политики фирмы должны быть ее настоящие и будущие клиенты. При анализе деятельности предприятия с позиции потребителя и рынка именно они определяют, какие товары и в каких количествах должно производить предприятие либо осуществлять закупки в сфере обращения, что в конечном счете и предопределяет постановку задачи минимизации коммерческого риска и обеспечения финансовой устойчивости. [c.33]

Содержание инновационных мероприятий, их актуальность и связь с анализом нормы прибыли описаны в п. 2 главы 2. [c.105]

IX. Анализ нормы прибыли на инвестированный капитал в рыночном сегменте. [c.140]

А что же имеют в виду под вложенным капиталом в формуле расчета нормы прибыли на вложенный капитал Нередко думают, что вложенный капитал -это вся сумма активов фирмы. Однако сегодня многие исследователи при оценке эффективности системы управления фирмой берут для расчета нормы прибыли другие исходные данные. Одни ведут расчеты нормы прибыли на вложенный капитал в виде нетто-активов фирмы, другие-в виде акционерного капитала, третьи-в виде оборотного капитала. Поскольку объем капиталовложений замеряется в определенный момент времени, норму прибыли на вложенный капитал рассчитывают на основе средней суммы капиталовложений между двумя моментами времени (например, между 1 января и 31 декабря одного и того же года). Норму прибыли на вложенный капитал можно также рассчитывать в виде внутренней нормы на основе анализа будущих поступлений наличными, приведенными в оценке настоящего времени (подробно об этом методе см. в любом учебнике по проблемам финансирования). Цель всех этих замеров состоит в выяснении, сколь эффективно использует фирма свои ресурсы. По мере роста инфляции, конкурентного давления и стоимости капитала подобные замеры служат важным барометром маркетинга и эффективности системы управления фирмой. [c.692]

Как показывают расчеты, что подтверждается и практикой работы предприятий, загрузка производственных мощностей до уровня их потенциальной величины (и даже до уровня максимально возможной величины, рассчитанной по действующей в отрасли инструкции), как правило, приводит к ухудшению экономических показателей работы предприятия и, прежде всего, к росту себестоимости единицы целевой продукции и ухудшению финансового состояния предприятия. Подобное вряд ли целесообразно в условиях самофинансирования и развивающихся рыночных отношений. Иными словами необходим анализ нормы и массы прибыли, получаемой предприятием. [c.97]

Анализ безубыточности учитывает рыночный подход к учету издержек, когда цена определяется рынком. Затраты предприятия в этом случае должны окупаться не за счет прибавления к ним определенной нормы прибыли, а за счет интенсификации деятельности предприятия и рационального управления издержками. [c.156]

Проблемы могут возникнуть при определении величин R/ и Rm. Например, в качестве «безрисковых» вполне обоснованно могут быть приняты нормы прибыли по разным ценным бумагам. Какую из них следует использовать Трудности возникают и при оценке В-коэффициента. Применение регрессионного анализа предполагает, что прошлое выступает обоснованием прогнозов, и мы можем быть вынуждены ограничиться оценкой, базирующейся в основном на суждении. [c.512]

Норма прибыли при оценке инвестиций, как это было описано в методе сравнительного анализа продаж, определяется из рыночных данных и затем корректируется оценщиком для отражения отличий в типах оцениваемой недвижимости, качества арендатора, ожидаемом уровне арендной платы и местонахождении объекта. [c.350]

Необходимые проекты. Проекты такого рода могут иметь определяемую норму прибыли. Иногда предприятию нужно тратить деньги только для того, чтобы выжить. Крупный ремонт, установка защитного оборудования, другие необходимые проекты должны быть предметом анализа, хотя они могут и не давать прибыли. [c.426]

При анализе кредитоспособности используют целый ряд показателей, наиболее важные из которых — норма прибыли на вложенный капитал и ликвидность. [c.401]

Минимально необходимая норма прибыли — величина учетной ставки, или ставки процента, которую можно получить на ценные бумаги, эквивалентны по величине вмененным издержкам и степени риска. Между тем доходы от капитальных вложений поступают в течение длительного периода времени, а доходы от ценных бумаг — в настоящее время. Поэтому для анализа рассчитывают сложный процент и коэффициент дисконтирования. [c.379]

Эта форма анализа может потребоваться, например, в условиях, когда неопределенность становится главным фактором и необходимо решать, использовать ли выбранный порядок действия условно или обязательно или привлечь дополнительный вариант в том случае, когда норма прибыли, рассчитанная на основе наилучших требований оценки капитала, и денежный поток могут оказаться недостаточными для покрытия затрат или в чистом стоимостном выражении ее абсолютная величина приближается к нулю. [c.332]

Если программа или инвестиция связаны с неопределенностью, которая может приводить к широкому разнообразию вероятных норм прибыли, анализ риска также может оказаться уместным. Причем его методика может быть полезна как для стратегических, так и для тактических решений. [c.332]

В начале анализа сопоставим норму прибыли компании [c.343]

Если показатель нормы прибыли недостаточно высок, нужно провести факторный анализ прибыльности традиционными методами с целью выявить и количественно оценить влияние элементов хозяйственного процесса на чистый финансовый результат. При отсутствии резервов повышения эффективности производства фирма должна либо увеличить продажную цену в пределах платежеспособного спроса покупателей, либо переориентировать производство. [c.343]

Важная функция маркетинга — ценообразование и определение ценовой политики. Кроме калькуляции себестоимости товаров и услуг с учетом средней нормы прибыли, ценовая политика определяется на основе анализа коммерческой деятельности, что в конечном счете определяет уровень договорных цен. Особенность формирования договорных цен — использование системы коммерческих поправок к цене, количественное значение которых зависит от конкретных условий договора. Вместе с тем при окончательном согласовании договорных цен. возможна их корректировка в зависимости от результатов ситуационного анализа коммерческой деятельности на момент подписания контракта или договора. Существенное влияние при этом оказывают финансовое положение и платежеспособность предприятия, состояние портфеля заказов и другие факторы. В отдельных случаях договорные цены могут быть убыточные, если это целесообразно для предприятия по причинам объективного характера. [c.401]

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем IRR показывает ожидаемую доходность проекта и, следова- [c.368]

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем IRR показывает ожидаемую доходность проекта и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. Таким образом, значение IRR сравнивается со стоимостью источника финансирования если значение IRR выше, то проект рекомендуется к принятию. [c.130]

На формуле (3.38) основаны и некоторые другие алгоритмы, предназначенные для анализа альтернативных вариантов финансовых вложений. Так, если в банк делается ежегодный вклад в размере А, то через п лет при норме прибыли г накопленная сумма рассчитывается по формуле [c.354]

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем IRR показывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. [c.442]

Инвестиционное предложение должно оцениваться в соответствии с тем, даст оно прибыль равную или большую, чем необходимо инвесторам. Чтобы упростить наше исследование методов анализа эффективности инвестиций в этой главе, предположим, что необходимая норма прибыли задана и одинакова для всех инвестиционных проектов. Подразумевается, что выбор любого проекта не изменяет степень риска для фирмы, как ее воспринимают поставщики капитала. [c.339]

Приводят эти изменения в знаке к возникновению более чем одной внутренней нормы прибыли или нет, зависит в том числе и от величин денежных потоков. Так как эта зависимость сложна и требует иллюстрации, мы обратимся к детальному анализу этой проблемы в приложении А в конце главы. Для большей части проектов знак денежных потоков изменяется только один раз, в остальных случаях чаще, и тогда финансовый менеджер должен быть готов к возникновению множественных внутренних норм прибыли. Как показано в приложении А, если проявляется феномен множественных норм прибыли, то ни одна из них не имеет экономического смысла и, следовательно, необходимо использовать другой метод анализа. [c.360]

Анализ доходности. Другим доводом в пользу инвестирования за рубеж является ожидание более высокого дохода при заданном уровне риска. Согласно частной оценке фирмы на зарубежных рынках могут оказаться ниши, где может быть заработан доход с излишком. На отечественном рынке в то же время конкурентное давление может быть столь сильным, что будет возможность зарабатывать лишь обычную норму прибыли. Хотя для большей части инвестиций за рубеж причиной является внедрение на зарубежные рынки и завоевание их, существуют и другие причины. Некоторые фирмы инвестируют с целью повысить эффективность производства. В другой стране, где стоимость рабочей силы [c.728]

Метод чистой текущей стоимости. Чистая текущая стоимость представляет собой разницу между текущей стоимостью суммарного притока денежных средств и текущей стоимостью всех денежных затрат (включая первоначальные инвестиционные затраты) на время действия проекта. Доказано, что метод чистой текущей стоимости является лучшим для оценки проектов капиталовложений. Следует отметить, что инвестиции являются приемлемыми, если текущее значение суммарного притока денежных средств превышает текущую стоимость расходов (денежного оттока) по инвестициям. Для применения метода чистой текущей стоимости требуется знать оценку инвестиционных денежных поступлений и затрат, необходимую норму прибыли. Последняя служит для дисконтирования денежных потоков к текущему значению. Учетная ставка, определяемая финансовым менеджером, должна отражать стоимость долгосрочной задолженности и величину собственного капитала (стоимость капитала). Для оценки инвестиционных денежных потоков надо иметь необходимую информацию технического, экономического анализа и анализа рынка, а также данные о конкурентных преимуществах фирмы. При такой оценке следует сосредоточиться на собственных денежных инвестиционных потоках. [c.206]

Нововведения, связанные с инновацией, могут осуществляться как по всей совокупности в целом, так и по отдельным видам товаров и услуг, по которым предполагается изменение коммерческих приоритетов в работе с клиентами на более приемлемых для них условиях. Поэтому расчет доходов, затрат, прибыли и резервов повышения конкурентоспособности на основе анализа нормы прибыли необходимо проводить по каждому их виду. В связи с этим неменьшее значение, чем калькуляция издержкоемкости, имеет калькуляция потоварно-групповой доходоемкости. Только сочетание калькуляции доходов и затрат может обеспечить предприятие информацией, необходимой для контроля, анализа и управления ею. Обладая банком данных об издержкоемкости, доходоемкости, прибыльности товарных групп, удается составить калькуляцию по видам основных товаров, работ и услуг на основании объективной цифровой базы. [c.34]

В связи с изложенным заключение австрийца В.Хойера1 о том, что высокая зарплата является одним из важнейших и, может быть, даже решающим элементом формирования хорошего климата на предприятии, выглядит весьма уместным, так как оптимизация нормы прибыли в значительной мере обусловливает возможности решения этого вопроса на основе резервов, выявленных при калькуляционных расчетах и анализе нормы прибыли. [c.35]

Согласно результатам нашего анализа, затраты на исследования у высоконнтернационалпзированных компаний выше, а для среднеинтернационализированных компаний — ниже среднего. Это объясняется, возможно, тем, что в последнем случае учитываются не только эффективные, но и оказавшиеся не вполне успешными капиталовложения. Например, зарубежные инвестиции в омпа-нип — производителей синтетического волокна оказались неэффективными. Поэтому автор разделил высоко- и среднеинтернацпонализированные компании на две группы эффективно и неэффективно функционирующие. Разграничительная черта между этими двумя группами компаний проходит на уровне 9%-ной нормы прибыли (в расчете на весь капитал материнской компании при этом мы предполагаем, что функционирование филиалов влияет па эффективность материнской компании). У высокоэффективной многонациональной компании расходы на исследования и разработки намного больше, чем у ных 3,49 против 1,76%. Это заставляет допустить, компании, энергично использующие новые технологии, могут более успешно вкладывать капитал за рубежом, несмотря на то что эффективность функционирования материнской компании формируется под влиянием ее тельности не только за рубежом, но и в своей стране. [c.190]

ПРОСТАЯ НОРМА ПРИБЫЛИ. Коэффициент, рассчитываемый по данному методу, аналогичен коэффициенту рентабельности капитала (Return on Investment—ROIу и показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. Сравнивая рассчитанную величину нормы прибыли с минимальным или средним уровнем доходности, инвестор может прийти к заключению о целесообразности дальнейшего анализа данного инвестиционного проекта. [c.315]

Отношение долговых обязательств к собственному капиталу упало после 1989 г., что с точки зрения кредиторов, является свидетельством улучшения общего состояния дел компании. Коэффициенты валовой и чистой прибыли сильно колебались за прошедший период. Однако с 1985 г. оба этих показателя демонстрировали стабильный, обнадеживающий рост. Подобным же образом вел себя показатель нормы прибыли на капитал, хотя и он, и коэффициент чистой прибыли несколько упали в 1989 г. Наблюдавшийся в 1985—1988 гг. рост нормы прибыли на капитал особенно примечателен на фоне снижения коэффициента оборота. Это означает, что на доллар продаж задействовалось все больше средств. Из предшествующих результатов анализа ликвидности ясна причина этого явления относительно большое увеличение производственных запасов и накопление дебиторской задолженности. [c.161]

источник

Егорова Светлана Евгеньевна

доктор экономических наук, профессор,

заведующий кафедрой учёта, анализа и налогообложения,

финансово-экономический факультет,

Псковский государственный университет, Россия.

Кулакова Наталья Геннадьевна

кандидат экономических наук,

доцент, доцент кафедры учёта, анализа и налогообложения

финансово-экономический факультет,

Псковский государственный университет, Россия.

Вестник Псковского государственного университета.

Серия: Экономика. Право. Управление

№5 2014

Рассмотрены подходы к определению требуемой нормы прибыли капитальных вложений. Определены их преимущества и недостатки. Показаны способы оценки влияния риска на величину требуемой нормы прибыли.

Наиболее сложной и важной частью анализа эффективности капитальных вложений является определение требуемой нормы прибыли (Required Rate of Return — RRR). Это объясняется тем, что требуемая норма прибыли должна отражать альтернативные издержки при вложении в тот или иной проект, которые могут быть рассмотрены с двух позиций: через стоимость привлечения средств для инвестиций и через норму прибыли, которую можно ожидать от аналогичных капитальных вложений. В своей основе эти подходы имеют разные предпосылки и, следовательно, ведут к двум разным методам расчёта RRR.

Первый метод сводится к определению RRR через стоимость привлечения капитала и поэтому называется методом средневзвешенной стоимости капитала.

Ключевым моментом данного метода является определение стоимости капитала для финансирования проекта. В данном случае возможны несколько ситуаций. Самой простой из них является финансирование капитальных вложений из одного источника. В этом случае стоимость капитала является известной, например, процент за банковский кредит. Однако такая ситуация на практике является крайне редкой. Обычно проект финансируется из нескольких источников, которые имеют разное происхождение. В этом случае необходимо оценить общую стоимость капитала, которая и будет отражать стоимость всей совокупности источников, за счёт которых финансируется проект.

Эта «общая» стоимость называется средневзвешенной стоимостью капитала (Weighed Average Capital Cost — WACC). Её расчёт включает следующие этапы:

- Определение долгосрочных источников финансирования, основными из которых являются кредиты, акции, нераспределённая прибыль. Краткосрочные источники не включаются в WACC, т. к. они обычно не используются при финансировании капитальных вложений.

- Определение стоимости привлечения этих источников, которая зависит от суммы процентов по кредиту и выплачиваемых по акциям дивидендов. В свою очередь, стоимость кредита является функцией от процентной ставки, ставки налога на прибыль и прочих, связанных с получением кредита затрат. При этом проценты за кредит имеют так называемый «противоналоговый эффект», т. к. включаются в себестоимость и тем самым снижают процентную ставку, в отличие от дивидендов, которые выплачиваются из чистой прибыли. Благодаря «противоналоговому эффекту» кредит обычно обходится дешевле, чем привлечение средств путём выпуска акций, затраты на который зависят от уровня дивидендов, стоимости выпуска и размещения акций. Нераспределённая прибыль — обычно менее дорогой источник, чем выпуск новых акций, т. к. он не требует расходов, связанных с размещением ценных бумаг. В организациях, акции которых не котируются на фондовых рынках, стоимость акционерного капитала определяется исходя из альтернативных издержек, т. е. дохода, который мог бы принести этот акционерный капитал, если бы был инвестирован в каком-нибудь другом месте.

- Определение средневзвешенной стоимости капитала, которая зависит от доли каждого источника в общем привлеченном капитале и его стоимости. Обычно организации используют оптимальное (или близкое к оптимальному) сочетание источников капитала с целью минимизации общей стоимости привлечения капитала.

Существуют две проблемы при использовании средневзвешенной стоимости капитала в качестве требуемой нормы прибыли для анализа эффективности капитальных вложений. Во-первых, WACC отражает текущую стоимость совокупности источников, используемых для финансирования обычных для данной организации капиталовложений. Если же инвестиционный проект выходит за рамки обычной для организации деятельности, то он подвержен совершенно иным рискам, чем инвестиции, которые могут рассматриваться как «нормальные». В этом случае WACC больше не может применяться в качестве RRR, поскольку перестаёт учитывать различия в уровне риска инвестиционных проектов.

Вторая проблема возникает в том случае, когда инвестиционный проект настолько велик, что может изменить структуру финансовых источников. При вычислении средневзвешенной стоимости капитала подразумевается, что доли отдельных источников не меняются после финансирования очередного проекта. А если, например, для финансирования капиталовложений берётся значительный кредит, то данное допущение больше не верно, и значение WACC изменяется.

Таким образом, применение WACC для определения RRR далеко не всегда является верным, т. к. в данном подходе не учитывается риск, связанный с тем или иным инвестиционным процессом.

Второй метод определения RRR предполагает использование ценовой модели фондового рынка.

Современная теория инвестиций использует метод определения нормы прибыли, который действительно учитывает риск. Взаимосвязь между риском и доходностью инвестиций характеризуется прямой фондового рынка (Securities Market Line), которая изображена на рис. 1.

Данная прямая показывает, что более рискованные проекты имеют более высокую требуемую норму прибыли. Безрисковые инвестиции характеризуются безрисковой (базовой) нормой прибыли, а для всех рисковых капиталовложений к базовой норме прибыли добавляется рисковая премия. Этот подход к определению RRR известен как «ценовая модель фондового рынка».

На рис. 2 четыре инвестиционных проекта (А, В, С и D) изображены относительно двух подходов к определению RRR (средневзвешенной стоимости капитала (WACC) и прямой фондового рынка (SML)).

Проекты А и В имеют одинаковую RRR, но разные показатели риска. То же можно сказать о проектах D и С. Согласно первому подходу, проекты А и В должны быть отвергнуты, поскольку их доходность ниже WACC, а проекты С и D приняты, т. к. их RRR выше, чем средневзвешенная стоимость привлечения средств организации.

Однако, если во внимание принимаются возможные риски проектов, то возможности В и D предлагают доходность ниже, чем это требуется для компенсации их риска (т. е. они лежат ниже SML). Проекты А и С находятся выше прямой фондового рынка и могут быть приняты.

Очевидно, что применение средневзвешенной стоимости капитала, в которой не учитывается риск, ведёт к неправильному принятию проектов с высокой доходностью, но чрезмерным риском, и отказу от инвестиционных возможностей, которые обеспечивают невысокую доходность, но при соответственно низком риске. Использование SML помогает принятию правильных инвестиционных решений.

Следует отметить, что наиболее технически сложной является оценка уровня риска капитальных вложений. Это объясняется тем, что прогнозируемые доходы от капитальных вложений носят вероятностный характер и зависят в основном не от внутренних характеристик организации, а от изменений рыночной и макроэкономической ситуации [1]. При этом изменения микро- и макросреды оказывают в большей или меньшей степени влияние на эффективность всех капиталовложений [1].

Для количественной оценки уровня риска капиталовложений обычно используются бета-коэффициенты (β). На рынке ценных бумаг именно бета-коэффициенты определяют уровень «чувствительности» капиталовложений к изменениям макроэкономической и рыночной ситуации.

Если бета-коэффициент имеет значение, близкое к единице, то изменения доходности капиталовложений полностью соответствуют изменениям макро- и микросреды.

Если бета-коэффициент имеет значение, меньшее единицы, то доходность капиталовложений незначительно зависит от колебаний характеристик макро- и микросреды.

И, соответственно, наоборот: если бета-коэффициент имеет значение, большее единицы, то доходность капиталовложений существенно зависит от колебаний параметров макро- и микросреды.

Учитывая, что технически количественная оценка бета-коэффициентов для каждого вида капиталовложений является весьма трудоёмкой, в инвестиционном анализе в этом случае применяется метод аналогий, т. е. для определения бета-коэффициента капиталовложений используется статистика фондового рынка, которая позволяет получить сведения о доходности компании, а именно, данные о цене её акций.

В данном случае возможны следующие варианты:

- Если капиталовложения, планируемые компанией, акции которой котируются на фондовом рынке, являются соответствующими её хозяйственной деятельности, то бета-коэффициент компании, характеризующий уровень риска для всей компании является показателем уровня риска и данного конкретного проекта.

- Если капиталовложения, планируемые компанией, акции которой котируются на фондовом рынке, не являются соответствующими её основной деятельности, то в этом случае можно оценить бета-коэффициент капиталовложений, используя бета-коэффициенты тех компаний, в чьей сфере основной деятельности находится планируемый проект. Так, если основным видом деятельности организации является производство кабельной продукции, и планируются капитальные вложения в открытие собственной торговой сети, то в этом случае возникают риски, отличные от тех, которые существуют при производстве продукции. Поэтому в данном случае следует использовать в качестве меры риска бета-коэффициенты компаний, которые на данный момент занимаются исключительно продажей кабельной продукции, а не ориентироваться на свой бета-коэффициент.

При этом необходимо отметить следующие особенности использования бета-коэффициентов других компаний для измерения уровня риска капиталовложений. Как известно, использование рыночных котировок, которое основано на измерении дохода на одну обыкновенную акцию, позволяет оценить доход акционера, а не доход на единицу активов, т. е. доход организации, который и необходим для оценки уровня риска капиталовложений. Если говорить о бета-коэффициентах акций, то они включают не только бета-коэффициенты активов, но и структуру источников средств компании, т. к. с точки зрения владельцев акций менее надёжной является та компания, у которой на одну обыкновенную акцию приходится больше заёмных средств.

Следует отметить, что структура источников средств организации не влияет на уровень риска, определенный типом компании, т. е. на уровень отраслевого риска. Это означает, что, например, капиталовложения в открытие собственной торговой сети кабельной продукции несут на себе риск, присущий именно данному типу бизнеса, вне зависимости от того, лучше или хуже будет организована данная компания.

Из сказанного следует, для определения бета-коэффициента активов необходимо исключить из рыночного бета-коэффициента тот риск, который определяется структурой источников средств компании [2]. В связи с этим, бета-коэффициент активов определяется по формуле (1).

где βактивов — «отраслевой риск», который может быть использован в качестве замены при оценке инвестиционных проектов;

βоблигаций — уровень риска облигаций, выпущенных компанией;

D — рыночная стоимость облигаций;

Е — рыночная стоимость акций;

βакций — рыночный бета-коэффициент, определяемый уровнем дохода по акциям.

Следующей особенностью определения бета-коэффициента капиталовложений является необходимость учёта разницы между показателями риска для всех капиталовложений организации и показателями риска для отдельного вида капиталовложений. Если рассчитывается бета-коэффициент активов для компании (или группы компаний), выбравшей для своего развития стратегию диверсификации, то присущий этой компании риск будет ниже, чем риск отдельного проекта. В данном случае бета-коэффициент активов компании нельзя использовать для оценки уровня риска отдельного вида капитальных вложений.

Важным моментом является установление взаимосвязи между риском и доходностью инвестиций. Для этого лучше всего использовать так называемую «ценовую модель фондового рынка», в которой определяется прямая фондового рынка (Securities Market Line — SML) как функция между риском и доходностью инвестиций. При построении данной прямой учитывается то, что более рискованным капиталовложениям соответствует и более высокая требуемая норма прибыли, которая включает как базовую норму прибыли, так и рисковую премию, а безрисковым капиталовложениям соответствует только безрисковая (базовая) норма прибыли.

Бета-коэффициент используется совместно со стоимостной моделью фондового рынка, которая отражает взаимосвязь между уровнем риска инвестиций и их требуемой нормой прибыли. Данная взаимосвязь выражается в виде формулы (2).

где RRR — требуемая норма прибыли;

Rf — безрисковая норма прибыли;

Rm — рыночная норма прибыли;

βактивов — бета-коэффициент активов.

Экономический смысл разности (Rm — Rf) заключается в том, что она показывает «рыночную премию», получаемую от капиталовложений за риск. Для капиталовложений с единичным бета-коэффициентом требуемой нормой прибыли будет норма прибыли, сложившаяся на рынке.

Таким образом, использование бета-коэффициентов позволяет учесть уровень риска при определении нормы доходности, которая, в свою очередь, необходима для расчёта показателей эффективности капиталовложений.

В то же время следует отметить сложность оценки уровня риска капитальных вложений и требуемой нормы доходности с помощью ценовой модели фондового рынка и допущения, используемые в расчётах. К основным из них относятся следующие:

- считается, что значения рыночных бета-коэффициентов (βакций), полученные из статистики фондовых рынков, являются надёжными;

- может быть построена прямая фондового рынка на весь период капиталовложений;

- бета-коэффициент (βоблигаций) можно определить, в противном случае он принимается равным нулю;

- на рынке капиталов существует совершенная конкуренция и все участники рынка действуют экономически рационально и предпочитают по возможности уклоняться от риска.

Тем не менее, несмотря на всё своё несовершенство и проблемы, связанные с расчётом на практике, использование бета-коэффициентов и прямой фондового рынка теоретически является наиболее верным способом оценки уровня риска капитальных вложений.

1. Егорова С.Е. Анализ риска невостребованности продукции / С.Е. Егорова // Экономический анализ. 2006. № 17. С. 51-59.

2. Егорова С.Е. Анализ инновационного потенциала организации в системе инновационного развития экономики региона / С.Е. Егорова, Н.Г. Кулакова // Аудит и финансовый анализ. 2012. № 3. С.109-122.

источник

Показатели эффективности капитальных вложений имеют определяющее значение с точки зрения оценки перспектив развития предприятия как участника рынка, самостоятельного хозяйствующего субъекта. Какие из них можно отнести к наиболее часто применяемым?

Капитальные вложения — основной вид инвестиций на предприятии. От того, насколько эффективно они используются, будут зависеть перспективы развития бизнеса — как с точки зрения устойчивости реализуемой в нем модели, так и с точки зрения расстановки инвесторами, акционерами, кредиторами, партнерами предприятия приоритетов в политике взаимодействия с менеджерами фирмы: все они заинтересованы в том, чтобы основные фонды предприятия задействовались как можно более эффективно.

Определение уровня эффективности осуществляется посредством анализа заданного перечня показателей.

Распространена практика, в соответствии с которой в перечень показателей, рассматриваемых менеджерами предприятия и иными заинтересованными лицами, входят:

- срок окупаемости капитальных вложений;

- рентабельность капвложений;

- удельные капитальные вложения.

Рассмотрим особенности расчета каждого из них.

Рентабельность капитальных вложений исчисляется по формуле

РКВ — рентабельность капвложений;

ЧП — годовая чистая прибыль;

КВ — годовые капвложения в те фонды, при использовании которых получена чистая прибыль.

В свою очередь, чистая прибыль рассчитывается так:

ОЦ — отпускная цена единицы выпущенной продукции с использованием фондов, которые приобретены фирмой за счет соответствующих капитальных вложений;

СП — себестоимость единицы выпускаемой продукции;

ОП — объем производства продукции.

Нередко на практике чистая прибыль фирмы рассчитывается с применением более сложных формул. Ознакомиться с ними вы можете в статье «Как рассчитать чистую прибыль (формула расчета)?».

Значимость рассматриваемого показателя с точки зрения анализа эффективности вложений заключается в возможности:

- оценить производительность, технологичность основных фондов;

- оценить производительность труда на предприятии.

Чем выше рентабельность вложений — тем более высокому уровню соответствуют оба отмеченных показателя. Предприятие может устанавливать нормативный показатель для рентабельности.

Рассматриваемый показатель является фактически обратным величине рентабельности. Он исчисляется по формуле

КВ — годовые капвложения в основные фонды;

ЧП — годовая чистая прибыль, извлеченная за счет использования соответствующих фондов.

Значимость показателя состоит в применении при планировании инвестиций в производство.

Чем меньше срок окупаемости вложений, тем быстрее у предприятия сформируется нераспределенная прибыль, которую можно инвестировать в дальнейшее развитие бизнеса. Как и в случае с рентабельностью, нормативные сроки окупаемости вложений рассчитываются фирмой самостоятельно (например, исходя из особенностей реализуемой бизнес-модели, а также, если это требуется, с учетом показателей в среднем по отрасли).

Удельные капвложения в общем случае исчисляются по формуле

КВ — годовые капитальные вложения в основные фонды;

ОВ — объем выпуска товаров с помощью соответствующих основных фондов.

Значимость показателя — в применении главным образом при оценке себестоимости выпуска товаров: чем меньше удельные капитальные вложения на единицу выпускаемой продукции, тем ниже производственные издержки фирмы. В ряде случаев рассматриваемый показатель эффективности капитальных вложений может, наряду с рентабельностью, также характеризовать производительность труда и оборудования на предприятии.

При анализе удельных капитальных вложений, как и уже рассмотренных нами показателей, могут задействоваться внутрикорпоративные нормативы.

Расчет показателей эффективности капитальных вложений может быть осуществлен в целях оценки производительности и технологичности основных фондов, а также в целях планирования инвестиций и для оценки себестоимости выпуска товаров. Для этого исчисляются, соответственно, рентабельность, срок окупаемости вложений и удельные капитальные вложения.

Ознакомиться с иными особенностями управления инвестициями вы можете в статьях:

источник

Методика анализа капитальных вложений позволяет сделать заключение о целесообразности осуществления инвестирования. При этом точность результатов оценки будет в равной степени зависеть от полноты, достоверности исходных данных и выбора методов, использованных в анализе. Данная методика предназначена для участников инвестиционных проектов (в том числе зарубежных), разработчиков и учреждений, осуществляющих экспертизу проектов. Приведенные в ней рекомендации полностью соответствуют законодательству России и применимы для всех отраслей хозяйства.

Для оценки эффективности инвестиционного проекта в соответствии с данной методикой используется система показателей, отражающая соотношение затрат и результатов:

- 1) показатель коммерческой (финансовой) эффективности, учитывающий финансовые последствия реализации проекта для его непосредственных участников;

- 2) показатель бюджетной эффективности, учитывающий финансовые последствия реализации проекта для федерального, регионального или местного бюджета;

- 3) показатель экономической эффективности, учитывающий затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение.

В процессе разработки проекта также оцениваются его социальные и экологические последствия, затраты, связанные с социальными мероприятиями и охраной окружающей среды.

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется методом дисконтирования денежных потоков. При этом для приведения разновременных затрат, результатов и эффектов используется норма дисконта е, равная приемлемой для инвестора норме дохода на капитал.

Анализ инвестиционных проектов (или вариантов проекта) и выбор лучшего из них рекомендуется производить с использованием различных показателей, к которым относятся:

■ чистый дисконтированный доход (ЧДД), или интегральный эффект;

■ внутренняя норма доходности (ВНД);

■ другие показатели, отражающие интересы участников или специфику проекта.

Главным критерием оценки эффективности проекта является чистый дисконтированный доход, или чистая приведенная стоимость. Именно ЧДД выступает мерой эффекта инвестиций. Его положительное значение иллюстрирует, что денежные поступления превышают сумму вложенных средств и обеспечивают получение прибыли выше требуемого уровня доходности. Отрицательное значение показывает, что проект не обеспечивает получения ожидаемого уровня доходности.

Необходимым же условием принятия инвестиционного проекта является наличие стабильного неотрицательного сальдо денежного потока в любом временном интервале на протяжении периода реализации проекта. Отрицательная величина сальдо потока реальных денег свидетельствует о необходимости привлечения дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности.

Определение индекса доходности возможно, когда капитальные вложения в инвестиционный проект осуществляются в течение ряда лет.

Показатель внутренней нормы доходности следует использовать для сравнения эффективности проектов, если известны приемлемые значения ВНД для оценки устойчивости проекта и установления его участниками нормы дисконта по данным о внутренней норме доходности альтернативных направлений вложения ими собственных средств.

Дополнительно можно рассчитывать срок окупаемости и норму прибыли инвестиционного проекта. Срок окупаемости вычисляют методом дисконтирования чистых потоков денежных средств, что позволяет более корректно, с учетом фактора времени, определить период окупаемости проекта, что, однако, не устраняет ограниченность применения срока окупаемости. Предельное значение последнего можно использовать в качестве ограничивающего критерия. Этот показатель может применяться в ситуации, когда остро стоит проблема ликвидности, а также в таких видах деятельности, которым присуща большая вероятность быстрых технологических изменений.

По нашему мнению, отношение прибыли к балансовой стоимости инвестиций — это простой и полезный показатель оценки деятельности компании, но он менее эффективен для оценки и ранжирования инвестиций, так как не учитывает время поступления доходов, что может привести к неправильным инвестиционным решениям.

Проведем инвестиционный анализ на конкретном примере.

Срок окупаемости предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравняется с суммой первоначальных инвестиций. Распределение дохода, прибыли и амортизации по годам представлено в табл. 12.1. Под доходом понимается сумма прибыли до налогообложения и амортизации.

Таблица 12.1. Исходные данные бизнес-плана по годам ОАО «Предприятие 1»

источник

Кирилл Воронов ,

Консультационная группа «Воронов и Максимов»

Показатели, рассчитываемые без учета стоимости капитала

Синонимы: Коммерческая маржа. Рентабельность продаж.

Английские эквиваленты: Commercial margin. Return on sales (ROS).

Данный показатель характеризует эффективность текущих операций и рассчитывается в модели как отношение чистой прибыли к выручке от реализации:

где CM — показатель прибыльности продаж, выраженный в процентах, NP — чистая прибыль, SR — выручка от реализации (оба параметра — за один интервал планирования).

Прибыльность продаж не имеет непосредственного отношения к оценке эффективности инвестиций, однако является весьма полезным измерителем конкурентоспособности проектной продукции.

Простая норма прибыли на инвестиции

Синонимы: Прибыльность инвестиций.

Английские эквиваленты: Simple rate of return. Profitability of investments.

Данный показатель, благодаря легкости его расчета, является одним из наиболее часто используемых так называемых «простых» показателей эффективности инвестиционного проекта.

В общем случае простая норма прибыли рассчитывается как отношение чистой прибыли к объему инвестиций и чаще всего приводится в процентах и в годовом исчислении, по следующей формуле:

где SSR — простая норма прибыли, выраженная в процентах за один интервал планирования, NP — чистая прибыль за один интервал планирования, TIC — полные инвестиционные затраты.

Интерпретационный смысл показателя простой нормы прибыли заключается в приблизительной оценке того, какая часть инвестированного капитала возвращается в виде прибыли в течение одного интервала планирования. Сравнивая расчетную величину этого показателя с минимальным или ожидаемым уровнем доходности (стоимостью капитала), инвестор может придти к предварительному заключению о целесообразности продолжения и углубления анализа данного инвестиционного проекта.

Простота расчета является главным достоинством простой нормы прибыли. Среди основных недостатков простой нормы прибыли как показателя эффективности инвестиций — игнорирование факта ценности денег во времени и неоднозначность выбора исходных значений прибыли и инвестиционных затрат в условиях неравномерного распределения денежных потоков в течение периода исследования проекта. Таким образом, простота вычисления оказывается главным и единственным достоинством этого показателя.

Простой срок окупаемости инвестиций

Синонимы: Срок возврата капиталовложений. Период окупаемости.

Английские эквиваленты: Pay-back period (PBP).

Срок окупаемости относится к числу наиболее часто используемых показателей эффективности инвестиций. Достаточно сказать, что именно этот показатель, наряду с внутренней ставкой доходности, выбран в качестве основного в методике оценки инвестиционных проектов, участвующих в конкурсном распределении централизованных инвестиционных ресурсов.

Цель данного метода состоит в определении продолжительности периода, в течение которого проект будет работать, что называется, «на себя». При этом весь объем генерируемых проектом денежных средств, главными составляющими которого являются чистая прибыль и сумма амортизационных отчислений (то есть чистый эффективный денежный поток), засчитывается как возврат на первоначально инвестированный капитал.

В общем случае расчет простого срока окупаемости производится путем постепенного, шаг за шагом, вычитания из общей суммы инвестиционных затрат величин чистого эффективного денежного потока за один интервал планирования. Номер интервала, в котором остаток становится отрицательным, соответствует искомому значению срока окупаемости инвестиций.

В случае предположения о неизменных суммах денежных потоков (например, в компьютерной модели «МАСТЕР ПРОЕКТОВ: Предварительная оценка») простой срок окупаемости рассчитывается по упрощенной методике, исходя из следующего уравнения:

где PBP — срок окупаемости, выраженный в интервалах планирования, TIC — полные инвестиционные затраты проекта, NCF — чистый эффективный денежный поток за один интервал планирования.

В компьютерной модели «МАСТЕР ПРОЕКТОВ: Бюджетный подход» простой срок окупаемости рассчитывается с помощью специально написанной пользовательской функции, которая решает следующее уравнение:

где PBP — простой срок окупаемости, выраженный в интервалах планирования, где NCFi — чистый эффективный денежный поток в i-ом интервале планирования.

Расчет простого срока окупаемости, в силу своей специфической наглядности, часто используется как метод оценки риска, связанного с инвестированием. Более того, в условиях дефицита инвестиционных ресурсов (например, на начальной стадии развития бизнеса или в критических ситуациях) именно этот показатель может оказаться наиболее значимым для принятия решения об осуществлении капиталовложений.

Существенным недостатком рассматриваемого показателя является то, что он ни в коей мере не учитывает результаты деятельности за пределами установленного периода исследования проекта и, следовательно, не может применяться при сопоставлении вариантов капиталовложений, различающихся по срокам жизни.

Синонимы: Точка равновесия.

Английские эквиваленты: break-even point (BEP).

Метод расчета точки безубыточности относится к классу показателей, характеризующих риск инвестиционного проекта. Смысл этого метода, как вытекает из названия, заключается в определении минимально допустимого (критического) уровня производства и продаж, при котором проект остается безубыточным, то есть, не приносит ни прибыли, ни убытков. Соответственно, чем ниже будет этот уровень, тем более вероятно, что данный проект будет жизнеспособен в условиях непредсказуемого сокращения рынков сбыта. Таким образом, точка безубыточности может использоваться в качестве оценки маркетингового риска инвестиционного проекта.

Условие для расчета точки безубыточности может быть сформулировано следующим образом: каков должен быть объем производства (при условии реализации всего объема произведенной продукции), при котором получаемая маржинальная прибыль (разность между выручкой от реализации и переменными производственными затратами) покрывает постоянные затраты проекта.

В компьютерных моделях «МАСТЕР ПРОЕКТОВ» точка безубыточности рассчитывается как уровень объема реализации:

где BEP — точка безубыточности, в процентах от выручки от реализации, FC — сумма постоянных производственных затрат, MP — маржинальная или валовая прибыль (все параметры — за один интервал планирования).

Главным недостатком рассматриваемого показателя является игнорирование налоговых выплат. Поэтому данный метод чаще всего используется при сопоставлении проектов «внутри» одного предприятия.

Английские эквиваленты: Cash break-even point.

Метод расчета точки платежеспособности аналогичен методу расчета точки безубыточности. Единственное отличие заключается в том, что в знаменателе расчетной формулы стоит сумма маржинальной прибыли и амортизационных отчислений:

где CBEP — точка платежеспособности, в процентах от выручки от реализации, FC — сумма постоянных производственных затрат, MP — маржинальная или валовая прибыль, DC — сумма амортизационных отчислений (все параметры — за один интервал планирования).

Смысл точки платежеспособности состоит в определении уровня производства и продаж, при котором объем генерируемых денежных средств покрывает сумму текущих платежей. Указанное требование является более мягким и поэтому значение точки платежеспособности всегда будет меньше, чем значение точки безубыточности.

Показатели, рассчитываемые с учетом стоимости капитала

Чистая современная ценность инвестиций (NPV)

Синонимы: Чистая текущая стоимость проекта. Чистый дисконтированный доход. Интегральный эффект инвестиций. Чистая приведенная стоимость проекта.

Английские эквиваленты: Net present value (NPV). Net present worth (NPW).

Показатель чистой современной ценности входит в число наиболее часто используемых критериев эффективности инвестиций.

В общем случае методика расчета NPV заключается в суммировании современных (пересчитанных на текущий момент) величин чистых эффективных денежных потоков по всем интервалам планирования на всем протяжении периода исследования. При этом, как правило, учитывается и ликвидационная или остаточная стоимость проекта, формирующая дополнительный денежный поток за пределами горизонта исследования. Для пересчета всех указанных величин используются коэффициенты приведения, основанные на выбранной ставке сравнения (дисконтирования).

Классическая формула для расчета NPV выглядит следующим образом:

где NCFi — чистый эффективный денежный поток на i-ом интервале планирования, RD — ставка дисконтирования (в десятичном выражении), Life — горизонт исследования, выраженный в интервалах планирования.

Интерпретация расчетной величины чистой современной стоимости может быть различной, в зависимости от целей инвестиционного анализа и характера ставки дисконтирования. В простейшем случае NPV характеризует абсолютную величину суммарного эффекта, достигаемого при осуществлении проекта, пересчитанного на момент принятия решения при условии, что ставка дисконтирования отражает стоимость капитала. Таким образом, в случае положительного значения NPV рассматриваемый проект может быть признан как привлекательный с инвестиционной точки зрения, нулевое значение соответствует равновесному состоянию, а отрицательная величина NPV свидетельствует о невыгодности проекта для потенциальных инвесторов.

Индекс доходности инвестиций (PI)

Синонимы: Индекс рентабельности инвестиций.

Английские эквиваленты: Profitability index (PI).

Рассматриваемый показатель тесно связан с показателем чистой современной ценности инвестиций, но, в отличие от последнего, позволяет определить не абсолютную, а относительную характеристику эффективности инвестиций.

Индекс доходности инвестиций (PI) рассчитывается по следующей формуле:

где TIC — полные инвестиционные затраты проекта.

Индекс рентабельности инвестиций отвечает на вопрос: каков уровень генерируемых проектом доходов, получаемых на одну единицу капитальных вложений.

Показатель PI наиболее целесообразно использовать для ранжирования имеющихся вариантов вложения средств в условиях ограниченного объема инвестиционных ресурсов.

Дисконтированный срок окупаемости инвестиций

Синонимы: Дисконтированный срок возврата капиталовложений.

Английские эквиваленты: Discounted pay-back period.

Метод определения дисконтированного срока окупаемости инвестиций в целом аналогичен методу расчета простого срока окупаемости, однако свободен от одного из недостатков последнего, а именно — от игнорирования факта неравноценности денежных потоков, возникающих в различные моменты времени.

Условие для определения дисконтированного срока окупаемости может быть сформулировано как нахождение момента времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат.

В компьютерной модели «МАСТЕР ПРОЕКТОВ: Бюджетный подход» простой срок окупаемости рассчитывается с помощью специально написанной пользовательской функции, которая решает следующее уравнение:

где DPBP — дисконтированный срок окупаемости, NCFi — чистый эффективный денежный поток на i-ом интервале планирования, RD — ставка дисконтирования (в десятичном выражении).

Важнейшим из возможных вариантов интерпретации расчетной величины дисконтированного срока окупаемости является его трактовка как минимального срока погашения инвестиционного кредита, взятого в объеме полных инвестиционных затрат проекта, причем процентная ставка кредита равна ставке дисконтирования

Внутренняя ставка доходности инвестиций (IRR)

Синонимы: Внутренняя норма прибыли. Внутренняя норма рентабельности. Внутренняя норма окупаемости.

Английские эквиваленты: Internal Rate of Return (IRR). Discounted Cash Flow of Return (DCFOR).

Для использования метода чистой современной ценности нужно заранее устанавливать величину ставки дисконтирования. Решение подобной задачи может вызывать определенные затруднения. Поэтому весьма широкое распространение получил метод, в котором оценка эффективности базируется на определении критического уровня стоимости капитала, который может быть использован в данном инвестиционном проекте. Этот показатель получил название «внутренней ставки доходности инвестиций».

Расчет внутренней ставки доходности (IRR) осуществляется методом итеративного подбора такой величины ставки дисконтирования, при которой чистая современная ценность инвестиционного проекта обращается в ноль. Этому условию соответствует формула:

При расчете показателя IRR предполагается полная капитализация всех получаемых доходов. Это означает, что все генерируемые денежные средства направляются на покрытие текущих платежей либо реинвестируются с доходностью, равной IRR. Указанное предположение является, к слову, одним из самых существенных недостатков данного метода.

Интерпретационный смысл внутренней ставки доходности заключается в определении максимальной стоимости капитала, используемого для финансирования инвестиционных затрат, при котором собственник (держатель) проекта не несет убытков.

источник